Перекредитование ипотеки: под меньший процент, в 2018 году, что такое, условия

Май 08, 2018 Нет комментариев

Перекредитование ипотечных кредитов в РФ достаточно распространено. Оно служит для того, чтобы досрочно закрыть ипотеку по более выгодным условиям.

В каких банках

Перекредитование ипотеки является весьма популярной услугой, которая позволяет получить заемщику ряд преимуществ.

При этом необходимо обращать внимание на особенности данной процедуры, которых многие граждане просто-напросто не знают.

Что является немаловажным, поскольку может повлиять на принятие решения о совершении этой процедуры.

Перекредитование потребительских кредитов осуществляет множество банковских организаций.

Но рефинансированием ипотечных кредитов занимается не так много банков, что связано с определенными издержками по времени и средствам.

Банку проще выдать другой кредит на приобретение недвижимости, чем выполнять переоформление большого количества документов и регистрировать залог.

В настоящее время рефинансирование ипотечных кредитов совершают следующие банки:

| Транскапиталбанк | Минимальная ставка — от 7,7%, максимальный срок – 25 лет, подтверждение дохода — требуется. |

| Банк Зенит | Минимальная ставка — от 9,9%, максимальный срок – 30 лет, подтверждение дохода — требуется. |

| Тинькофф Банк | Минимальная ставка — от 8%, максимальный срок – 25 лет, подтверждение дохода — требуется. |

| Джей энд Ти Банк | Минимальная ставка — от 9%, максимальный срок – 30 лет, подтверждение дохода — требуется. |

| АИЖК | агентство, деятельность которого направлена на воплощение в жизнь гос. программ по предоставлению жилья гражданам, включая перекредитование ипотеки других банков. Предоставляет выгодные условия. |

Замена заемного обязательства будет выгодной для гражданина, если ипотека переоформляется на меньшую процентную ставку. Срок ипотеки не меняется.

Рекомендуется обратиться в несколько организаций за первоначальным расчетом, и в зависимости от предоставленной информации выбрать наиболее выгодный вариант.

Программа перекредитования

Программы рефинансирования в различных банках ничем не отличаются друг от друга. Цель таких программ состоит в том, чтобы поддержать заемщиков и погасить существующую задолженность в другом банке.

Важный критерий выбора – это процентная ставка, условия выдачи в отношении заемщика.

Следует понимать, что отдельными банками обыкновенный потребительский кредит преподносится как перекредитование. В данном случае у заемщика образуется долг перед двумя кредитными организациями. Кроме того, процентная ставка по потребительским кредитам всегда выше, чем по ипотеке.

Рефинансирование состоит в закрытии договора ипотечного кредитования в конкретном банке. Старый долг погашается за счет нового.

В порядке потребительского кредита, обязанность заемщика по погашению задолженности никак не связывается с правами на недвижимость.

Рефинансирование валютной ипотеки

Договор ипотечного кредита в РФ можно заключить как в рублях, так и в иной валюте (зачастую в долларах США или евро).

Около 4-х лет назад такая услуга была довольно распространенной, поскольку имела ряд преимуществ для заемщиков.

Такая ипотека позволяла вносить платежи в банковское учреждение в валюте, в которой заемщику начислялась заработная плата.

Кроме того, указанная программа стала популярной среди лиц, стремящихся получить на доход на изменениях курса иностранной валюты.

Обстановка сильно поменялась к концу 2014 г., когда случилось крутое повышение курса евро и доллара.

Это спровоцировало отрицательные последствия:

| Рост величины платежей | в 3 раза у заемщиков, оформивших ипотеку в долларах США |

| пропуск сроков оплаты | и полное прекращение внесения платежей многими заемщиками |

Кризисная ситуация привела к бедственному положению многих заемщиков граждане просто не смогли выплачивать займ, поскольку ипотека на таких условиях стала им не по карману.

В результате чего Банком России было рекомендовано кредитным учреждениям проанализировать вопрос о реструктуризации жилищных ипотечных займов.

В рамках этого решения использовались следующие средства:

| Перекредитование ипотеки | с заменой долгового обязательства с иностранной валюты на рубли |

| Обеспечение отсрочки | по оплате основной задолженности |

| Аннулирование пеней и штрафов | в отношении заемщиков |

Банками были проведены процедуры реструктуризации кредитов, и большинство заемщиков в 2015 г. переоформили валютные займы в рублевые.

Что такое перекредитование

Перекредитование — это замена старого ипотечного кредита для погашения уже имеющейся задолженности.

При этом снимается существующее обременение на недвижимость, и накладывается залог банка, который осуществляет рефинансирование.

Рефинансирование представляет собой отдельную программу, которая позволяет получать выгоду от замены заимодавца. Выгода заключается в понижении процентов по кредиту либо повышения периода кредитования.

Предложения банков в особенности злободневны в отношении кредитов, оформленных какое-то время назад, поскольку процентный тариф был на несколько пунктов выше.

Условия

Перекредитование ипотеки выполняется на таких же условиях, что предоставление нового кредита.

Однако существуют определенные различия:

| Требуется согласие банка, выдавшего первоначальный кредит | досрочное закрытие займа нерентабельно для банков, поэтому они неохотно идут на рефинансировании. При отказе в согласовании требуется указание на убедительных оснований. В частности, договор ипотечного кредитования содержит пункт, по которому кредит не может быть погашен ранее определенного срока. |

| Отсутствие просрочек при погашении на протяжении полугода | переоформлять ипотеку нерадивого заемщика не станет ни одно банковское учреждение. Сотрудники банка в обязательном порядке проверят заемщика по базе кредитных историй. Как правило, банк готов пойти на перекредитование только, если у лица отсутствуют просрочки в период в последние полгода – год. |

| Кредит оформлен более трех месяцев назад | взяв ипотеку месяц назад, не получится переоформить ее в другом месте. Программа рефинансирования допускается только после истечения установленного временного интервала. Обычно, такой срок равен 3-м месяцам. |

| Особенности конкретного банка | Которые могут устанавливаться в учреждении. Поэтому некоторые банки могут отказать в данной процедуре. |

Неплохим вариантов замены долгового обязательства является обращение в том же самый банк, в котором был заключен ипотечный договор.

Ознакомиться со списком документов для налогового вычета по ипотеке можно в этой статье.

Это увеличивает шансы на положительное решение по заявлению и освобождает от лишних расходов, к примеру, от вторичной оценки квартиры и договора страхования.

Проценты по кредиту

Размер процентной ставки зависит от кредитного учреждения. Перекредитование займа выполняется под 8-12% годовых, исходя из действующей программы, предоставленного комплекта бумаг и иных условий.

Переоформлять займ резонно в ситуации, когда разница по тарифам составит более 2-х % годовых.

К примеру, кредит был взят под 12% годовых. Выгоду от переоформления можно ощутить при новом кредитовании в 9-10% годовых.

Достоинства

Рефинансирование займа обладает отдельными плюсами:

| Уменьшение процентной ставки | что влечет финансовую выгоду |

| Повышение периода кредитования | видоизменение графика платежей |

| Изменение | изменений условий финансирования и погашения ипотеки без штрафов и пеней |

| Отсутствие первоначального взноса | с целью переоформления соглашения |

Процедура оформления

Перекредитование ипотеки выполняется в несколько стадий:

| Обращение в банк | За информацией о том, осуществляет ли учреждение досрочное закрытие кредита и под какими условиями |

| Подача заявления в банк | или в несколько банков |

| Предоставление | Необходимых документов |

| Оформление соглашения | |

| Перезаключение | нового кредитного договора |

Рефинансирование ипотеки осуществляется одним из следующих вариантов:

| Под залог другого имущества | оформляется в другом банке, при этом под залог передается другое имущество заемщика. Такой способ представляет по существу повторный кредит, для чего требуется другое дорогостоящее имущество. |

| Смена держателя закладной | данный метод связан с передачей закладной на обремененное имущество в другую кредитную организацию. Этот способ имеет плюсы для всех сторон сделки: банку выплачивается оставшаяся часть задолженности, другой банк получает нового заемщика, а последний улучшает условия ипотеки |

| Залог ипотечной квартиры | Способ перекредитования используется, если основная часть займа уже погашена. Состоит в том, что в качестве залога приобретенного жилья, которое находится под залогом у банка, клиент переоформляет кредит в новой организации под залог того же самого жилья. |

Буква закона

Смена заемного обязательства регулируется нормами действующих федеральных законодательных актов:

16.07.1998 г. ФЗ № 102. РФ «Об ипотеке (залоге недвижимости)», который закрепляет процедуру предоставления кредита на жилье.

Как можно купить квартиру в ипотеку от застройщика, читайте здесь.

Документы для перекредитования

Помимо заявления в банк необходимо предоставить необходимые бумаги, которые включают в себя:

- Документ, удостоверяющий личность;

- иной документ;

- справка из первого банка о выплаченной по ипотеке сумме и остатке;

- Документ, подтверждающий доходы;

- трудовая книжка;

- Выписка из ЕГРН на жилое помещение.

Список нужных документов также может включать отчет оценщика о рыночной стоимости недвижимости, документы на поручителей и т.д.

Более детальные сведения о необходимых документах можно узнать в банковском учреждении, где предполагается операция по рефинансированию.

Видео: Перекредитование ипотеки

Загрузка…Похожие материалы:

ipoteka-nedvizhimost.ru

Что такое рефинансирование кредита и ипотеки?

Многие люди, жизнь которых тесно связана с кредитами, слышали о возможности рефинансировать кредит или ипотеку, но до конца не понимают, что это такое. В данной статье разберёмся, что такое рефинансирование кредита, говоря простыми словами.

Рефинансирование может понадобится в нескольких случаях: если человек не справляется с выплатами по кредиту или же он хочет улучшить условия кредитования.

Нет денег на выплаты. Если человек взял кредит и исправно платил его, а затем в какой-то момент его финансовое положение ухудшилось (уволили с работы, на новой работе меньше платят, появились новые обязательные расходы), то могут возникнуть проблемы с погашением кредита. В этом случае на помощь может прийти рефинансирование кредита. В этом же или другом банке берётся другой кредит, чтобы погасить первый кредит, но уже на новых условиях, тех, которые подходят клиенту на сегодняшний день. Речь, как правило, о понижении суммы ежемесячной выплаты.

Снижение ставки. Если экономические условия в стране изменились, то есть возможность взять кредит по более низкой ставке. Чаще всего речь идёт о рефинансировании ипотеки. Зачастую это действительно позволяет сэкономить, но далеко не всегда. Чем больше вы заплатили банку его процентов за ипотеку, тем менее интересно Вам становится рефинансирование. Плюс к этому имеется ряд сопутствующих расходов: страхование, переоформление документов, оценка стоимости жилья и т.п.

Говоря простыми словами, рефинансирование кредита – это целевой кредит, направленный на погашение ранее выданного кредита, который позволяет получить новые условия кредитования: другую ставку и сумму кредита, новый срок и график платежей, более привлекательные условия обслуживания. Но важно понимать одну простую вещь – выгоды не бывает на ровном месте, поэтому, если Вы решитесь на рефинансирование кредита или ипотеки, внимательно ознакомьтесь с процедурой, досконально изучите новые условия и сравните их со старыми. Посчитайте свою выгоду при рефинансировании.

Стоит отметить ещё один немаловажный факт – получить рефинансирование не так уж и просто. Новый банк хоть и охотно принимает новых клиентов, но получить обузу в виде человека со сложной финансовой ситуацией не желает, Поэтому для рефинансирования кредита нужно подходить под ряд жестких требований. Получение отказа в рефинансировании – довольно распространённая ситуация.

proslo.ru

Что такое рефинансирование ипотеки и как это оформить?

Что такое рефинансирование ипотеки и как это оформить?

Сегодня многие хотят обзавестись собственным жильем, но не все могут себе это позволить без оформления ипотечного кредита. Ипотечный кредит выплачивать нелегко, а сроки его выплаты обычно насчитываются десятками лет. В особо трудные времена, например, в кризис ипотека становится для граждан неподъемной ношей и приходится прибегать к рефинансированию. Что же это такое и в каких случаях возможно это сделать? Мы попытаемся ответить на эти вопросы.

Что же такое рефинансирование – по сути, это изменение условий кредитного договора, в которые обычно вносится увеличение или уменьшение срока кредитования, или изменение суммы кредита. В принципе, одно условия вытекает из другого. Если вы увеличите срок кредитования по ипотеке, то и сумма кредита измениться, так как увеличатся ежегодные проценты.

Чтобы осуществить рефинансирование, многие обращаются в другой банк, в тот где найдут более выгодные условия по ипотеке, в частности гораздо меньшие проценты.

Рефинансирование ипотеки — лучшие условия банков в 2018 году

Даже если проценты меньше всего лишь на 1,5-3%, в случае с ипотекой это очень существенная сумма. Конечно, оформить рефинансирование не так просто, зачастую гораздо сложнее, чем ипотеку. Необходимо собрать тот же пакет документов, плюс еще убедить банк, что вы пришли к ним с добрыми намерениями. Выполнить последний пункт бывает сложнее всего, потому что вы отказываетесь от выплаты ипотеки в другом банке, потому что вам тяжело ее выплачивать, так зачем, казалось бы, новому банку такой клиент?

Однако, ипотека выгодна не только самому плательщику, но и банку. Именно по ипотечным кредитам практически самые большие проценты, которые исчисляются от самых больших сумм, к тому же выплачиваются они не один год. Стоит ли говорить, что ипотечные кредиты составляют львиную долю доходов всех банков. Поэтому, отправляясь в банк за рефинансированием, не стоит забывать о том, что банку вы тоже нужны и он хочет выдать вам этот кредит.

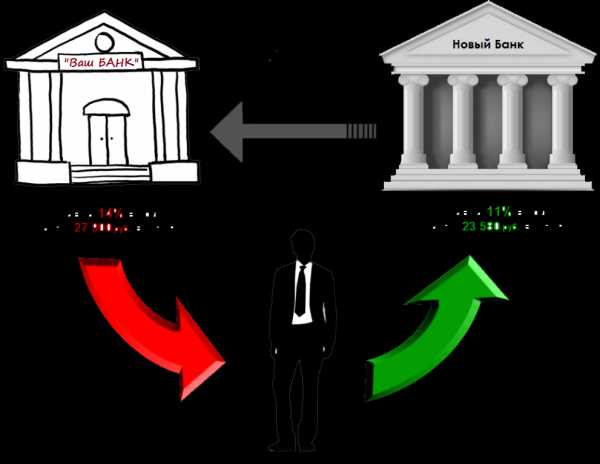

Как происходит процедура рефинансирования

Банк, в который вы обращаетесь за рефинансированием, по сути дает вам в долг ту сумму, которой вам не хватает, чтобы погасить ипотеку у другого банка. Вы погашаете этот кредит и начинаете выплачивать новую банк тот долго, который вы у него взяли. Конечно же, никаких денег на руки вы не получаете, новы банк просто перечисляет деньги вашему «старому» банку напрямую, а вы по прежнему выплачиваете ипотеку, только делаете взносы уже в другой банк и с меньшими процентами.

Причин рефинансирования может быть множество. Начиная от ухудшения материального состояния заемщика, до просто поиска выгодны лучших условий. Может случиться даже так, что в том же самом банке, где была взята ипотека, изменяются условия по кредитам и становятся более выгодными. Тогда клиент имеет право попытаться перекредитоваться в том же самом банке на новых условиях.

Стоит отметить, что на рефинансирование соглашается далеко не каждый банк. В основном этим занимаются только самые крупные банковские учреждения, которые могут себе позволить в любой момент дать в «долг» практически любую сумму. Ведь если клиент обратиться в банк за деньгами, а банк не сможет тут же предоставить такой крупный заем, то это очень повредит репутации банка.

К тому же, рефинансирование никогда не становится основной статьей дохода банка, так что оно не должно влиять на основную деятельность банка. У банка должно быть много свободных средств, которые можно раздавать в долг под меньшие проценты, чем у других банков. По сути, для банков это процедура переманивания клиентов.

Что необходимо, чтобы оформить рефинансирование

Нужно собрать весь пакет документов, как будто бы вы собрались снова брать ипотеку, к тому же предоставить залоговое имущество – ту самую квартиру, которую вы оформляли в ипотеку, или же другое жилье. По жилью, которое вы будут предоставлять в качестве залога требуется экспертная оценка его стоимости. Кроме этого, вы должны как следует подтвердить свою платежеспособность. Причиной, почему вы пришли перекредитоваться лучше всего называть все же лучшие условия банка по сравнению с его конкурентами.

Как оформить ипотеку на долю в квартире?

Самым главным нюансом в рефинансировании является тот факт, что ваш «старый» банк должен дать согласие на перекредитование. Вернее, разрешить вам полностью досрочно погасить ипотеку в письменном виде. Только предоставив этот документ вы имеете право на рефинансирование. Конечно, банки не хотят терять своих клиентов, особенно выплачивающих ипотеку. Поэтому они всячески не захотят вас «отпускать», ведь вы лишите их не малой суммы дохода, досрочно погасив ипотечный кредит. Стоит отметить, что многие банки вообще не разрешают досрочного погашения ипотечного кредита и даже вносят этот пункт в договор, но об этом стоило позаботиться еще до подписания договора. Если вас связывают такие обязательствами по договору, то рефинансирование оформить не получится ни при каких условиях.

Самое главное, что требуется при рефинансировании – это еще более тщательная проверка всех условий договора с новым банком. Случается так, что банки заманивая клиентов сообщают им не все подробности такого сотрудничества. Клиент, обрадованный выгодной сделкой может упустить многие мелкие моменты, а уже после оформления рефинансирования, новый ипотечный кредит может оказаться не таким уж выгодным. Тщательно просчитайте, сколько вы выигрываете на новых условиях, включая все проценты, комиссии, в том числе за само оформление кредита и процедуру рефинансирования. Только при условиях 100% выгоды стоит идти на эту процедуру.

credits.ru

в другом банке под меньший процент, когда возможно изменить условия ранее взятого кредита на жилье

Главная / Рефинансирование / В каких случаях и можно ли рефинансировать ипотеку?

Возможность перекредитования зависит от многих условий: состояние экономики, банковской системы, кредитоспособность клиента, политика конкретной финансовой организации, в которую обращается заемщик. Учет всех этих факторов, их правовая и финансовая оценка дает ответ на вопрос о возможности и целесообразности проведения рефинансирования.

Информация по закону

Поменять условия ипотечного кредита можно реструктуризацией и перекредитованием. Нередко последний способ относят к очередному методу реструктуризации, но это не корректно. Между ними есть две принципиальные разницы, а именно:

- Рефинансирование всегда сопровождается заключением нового кредитного договора, другой способ изменения условий займа может ограничиться внесением дополнений к действующему соглашению.

- Перекредитование проводит как тот банк, в котором первоначально оформлена ипотека, так и другой, готовый выполнить обязательства нового клиента перед его текущим кредитором. Но только последний может провести реструктуризацию.

Механизм рефинансирования заключается в том, что финансовое учреждение выполняет прежние обязательства заемщика, заключая с ним новое кредитное соглашение. Используется, как правило, чтобы улучшить финансовое положение плательщика.

На вопрос о том, можно ли рефинансировать ипотеку, наглядно отвечает статистика. Например, уже в 3 квартале 2017 года было перекредитовано около 35 тысяч ипотечных договоров. Это составило 15% от всех заключенных в этот период кредитных соглашений на покупку жилой недвижимости.

Такую ситуацию спровоцировал экономический рост в стране и резкое снижение процентной ставки по займам на недвижимость. С 2015 по 2018 год она упала с 15-18% до 8-11%. Кроме того, новый закон, а точнее, Постановление правительства от 30.12.17 №1711, предложило гражданам ипотеку под 6%. Для этого необходимо соответствовать двум условиям:

- Наличие в семье двух и более детей.

- Их рождение должно приходиться на период 2018-2022 годов.

Если эти условия соблюдаются, можно не только оформить ипотеку, но и рефинансировать ранее взятый заем на недвижимость под эту процентную ставку. Разницу между указанными 6% и установленными банковскими процентами компенсируется за счет государственного бюджета.

Перекредитование в другом банке: возможно ли?

Итак, ответ на вопрос о том, можно ли рефинансировать ипотеку, положителен. От кредитополучателя требуется:

- Выбрать подходящую ему программу и банк, рассчитать выгоду.

- Уточнить пакет документов, который необходимо подать вместе с заявкой, собрать его.

- Заполнить обращение, подать его в банк.

- После одобрения явиться в финансовую организацию вместе с созаемщиком (если семья полная), подписать договор.

По итогу подписания соглашения следует подать заявку текущему кредитору о досрочном погашении займа. Деньги на счет поступят в течение нескольких банковских дней (до 3-х). Далее, необходимо потребовать справку о полном погашении ипотеки, которая передается новому кредитору. Рекомендуется сразу получать несколько экземпляров этого документа, чтобы один оригинал оставался у плательщика.

Кроме справки, нужно получить и закладную, после чего через многофункциональный центр (МФЦ) снимается обременение на квартиру (или дом), выполняется в течение 5 дней. В МФЦ нужно явиться вместе с сотрудником банка, который предоставляет рефинансирование. С собой обязательно иметь оригинал соглашения о перекредитовании, которое является основанием для наложения нового обременения на ипотечное жилье. Дальнейшую процедуру проводит сотрудник банка. Итог – очередной ежемесячный платеж осуществляется по новой процентной ставке.

Ситуации, когда выгодно это делать

Но перед тем как непосредственно решать вопрос, можно ли рефинансировать ипотеку, и начинать сбор документов, необходимо провести расчет. Он нужен, чтобы понять, выгодно ли проводить рефинансирование по предложенным условиям. Более низкая процентная ставка не всегда приводит к уменьшению платежа, как это не парадоксально.

Простой пример – ипотека оформлена на сумму в 3 млн р. сроком на 15 лет под 15% годовых. Заемщик выплачивает кредит по дифференцированному графику платежей, размер которых регулярно уменьшается с 54 886…16 872 р. В результате стоимость займа 3 393 794 р. – именно эту сумму переплатит клиент банка.

Через два или три года заемщик может перекредитоваться под 12%, но только под аннуитетный график. В результате:

- Фиксированный платеж составит 36 т.р.

- Стоимость ипотеки – 3, 481 млн р.

То есть, процент существенно уменьшился, сроки остались те же, а стоимость кредита возросла на 88 т.р. Кроме того, нужно рассчитывать на необходимые затраты, которые потребуются для оформления документов и подачи заявки в банк. Ее рассмотрение проходит не бесплатно.

Но, как указано выше, ажиотаж вокруг рефинансирования в 2017 году был вызван существенным снижением процентных ставок. Заемщики получили возможность перекредитоваться под 9-11%. А с учетом того, что изначально банк настаивает именно на аннуитете, выгоды очевидны.

Учитываем особенности

Есть и некоторые недостатки или особенности рефинансирования, которые нужно учитывать. Так, в соответствии с положениями п.2 ст.43 Закона об ипотеке, кредитор может запретить последующее кредитование, внести необходимый пункт в договор. Последствия – использовать приобретенную в ипотеку квартиру в качестве залога станет невозможно. А это резко снижает шансы на перекредитование. Новый банк удовлетворит заявку на рефинансирование, если ему будет предложена под залог другое ликвидное имущество.

Другая особенность, которую нужно взять во внимание – отсутствие налоговых вычетов. Налоговый Кодекс предусматривает их в размере понесенных расходов на выполнение обязательств по ипотеке (п.1. ст.220).

Но в случае перекредитования заемщик лишается права получать этот вычет. С другой стороны, поскольку новый договор также касается ипотеки, его характер, как считают практикующие юристы, не лишает клиента банка претендовать на компенсацию расходов.

Для юридических лиц, которые являются выгодными заемщиками, есть риск того, что кредитор намеренно будет мешать ему перекредитоваться. Методы разные, например, внесение неправдивой информации о недобросовестности в бюро кредитных историй, сообщение ее по линии сотрудников служб безопасности финансовых учреждений. Поэтому от организаций требуется осторожность и предварительная подготовка, а именно:

- Заранее обратиться с просьбой о реструктуризации.

- Описать тяжелое финансовое положение юрлица, обременительность текущего кредита.

Такие подготовительные действия помогут вызвать желание кредитора избавиться от проблемного должника. Аналогичные действия может предпринять и частное лицо, если условиями договора запрещено использование залога для последующего кредитования на основе п.2 ст.43 Закона об ипотеке.

Ранее рефинансированный ипотечный кредит

Еще одна особенность – банк отказывает в перекредитовании на ранее рефинансированный ипотечный кредит. Это в полной мере касается и тех случаев, в которых заем на жилье ранее был реструктурирован.

Под меньший процент

Перекредитоваться под меньший процент можно с помощью существующих государственных программ предоставления ипотеки. Одна из них приведена выше, допускает рефинансирование под 6%. Другие программы менее выгодны, рассчитаны на определенные группы населения – врачи, молодые семьи, пенсионеры, учителя, военные и т.п. Условия и возможности рефинансирования необходимо уточнять индивидуально в каждом случае.

Полезное видео

Заключение

Главная особенность рефинансирования в том, что речь касается денег. Поспешные, непродуманные, неграмотные действия не только не облегчат положение заемщика, но разуверят его в возможностях, которые предоставляет банковская система. Поэтому эту процедуру рекомендуется проходить после консультации с кредитным юристом.

Загрузка… ОБРАТИТЕ ВНИМАНИЕ!- Из-за постоянных изменений в законах информация часто устаревает;

- Общая информация не гарантирует успешное решение возникших проблем.

В связи с этим для вас работают БЕСПЛАТНЫЕ юристы-правоведы!

Консультации по России: 8 (800) 550-74-53.

Горячая линия в Москве: 8 (495) 131-95-79. Автор статьи

Волконский Альберт Михайлович

Практикующий юрист в сфере кредитных правоотношений. Более 10 лет успешной практики в спорах, связанных с деятельностью коллекторов и банковских учреждений.

Рекомендуем почитать

info-kreditny.ru

Что такое рефинансирование ипотеки и перекредитование в банке? 2019 год

Увеличение процентных ставок по большинству банковских программ, послужило причиной того, что заемщики с удвоенной силой начинают искать пути заплатить за кредит как можно меньше. Процедура рефинансирования приобретает все большую популярность. Но и здесь имеется риск – далеко не все программы рефинансирования рентабельны, как это может показаться на первый взгляд.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам ниже. Это быстро и бесплатно!

Чтобы точнее определить риски, связанные с оформлением перекредитования, следует не только внимательно просматривать условия программ, но и правильно оценивать собственную финансовую ситуацию.

Когда надо задуматься о рефинансировании (перекредитовании) ипотеки?

Рефинансировать существующий кредит означает оформить для его погашения новый займ, с более выгодными условиями. Заемщики стараются провести такую процедуру в случаях, если считают, что выплаты обходятся дороже по сравнению с другими предложениями финансовых организаций.

Например, ипотеку оформляли в период кризиса под 13% годовых. Но кризис стабилизировался, и организации стали предлагать подобные займы под 10-11%.Поменялись финансовые обстоятельства и выполнять кредитные обязательства на прежних условиях становится трудно.

Здесь вы можете узнать можно ли продать ипотечную квартиру?

Заемщик ищет программу для рефинансирования, когда понимает, что имеющийся займ становится платить очень тяжело. Многие банки при изменившемся финансовом положении отказывают в реструктуризации кредита. Рефинансирование кредита в таких случаях является единственным выходом.

к содержанию ↑Почему перекредитование ипотечного кредита выгодно?

Процедура рефинансирования проводится, как правило, для займов, выданных на долгий срок. В ипотечных кредитах, даже два-три процента означают немалую сумму и на изменении процентной ставки можно сэкономить.

При меньшей разнице в ставках процедура теряет смысл, поскольку при подаче заявки вновь придется оформлять ипотеку, регистрировать ее, выполнять переоформление страховки для другого банка, заново платить все сборы, комиссии. На это, кроме денег, тратится немало времени и сил. Польза от этого может быть несущественной.

к содержанию ↑Что требуется для ипотечного рефинансирования?

Программы рефинансирования предлагаются в небольшом количестве и далеко не всеми банками. Любая из финансовых организаций такого рода займы относит к области высоких рисков.

Под них должны быть сформированы особые резервы, а это под силу далеко не каждой организации-кредитору. Поэтому следует готовиться к тому, что у заемщика, желающего провести рефинансирование, будет проверяться материальное положение.

При хорошем состоянии кредитной истории, шансы на успех повышаются. Кроме сбора стандартного пакета документов для оформления заявки на кредит, необходимо предоставить в банк действующее кредитное соглашение, а также документ, подтверждающий, что по займу нет и не было просроченных платежей. Необходимым будет подача документированного согласия от банка-кредитора на то, чтобы досрочно погасить ипотеку.

к содержанию ↑Требования для заемщика

- срок действующего ипотечного кредита должен быть не менее двенадцати месяцев;

- у заемщика должна быть хорошая кредитная история без единой задолженности по существующему кредиту.

Например, Сбербанк предлагает удобный инструмент для рефинансирования ипотеки, полученной в другом банке. В первую очередь, банк ждет добросовестных заемщиков, не допускавших просрочек платежей и, тем более, не имеющих долгов по кредитам.

к содержанию ↑Способы оформления

Для того, чтобы перекредитоваться, понадобится не только снова доказывать свою платежеспособность, но и предоставить залог.

В этом качестве выступает объект недвижимости, который уже находится у первой организации в залоге. В банк, выбранный для рефинансирования, заемщику понадобится предоставить подтверждающие материальное положение документы и оценочное заключение о стоимости жилого помещения.

Банк, где ранее оформлялась ипотека, должен выдать письменное согласие на погашение всей суммы кредита досрочно. Организация, где оформляется рефинансирование, перечисляет финансовые средства на нужный счет, и только после закрытия кредита прежний банк снимает с объекта недвижимости залог.

В период, когда прежний банк уже снял залог, а новый еще не успел его оформить, заемщику назначаются повышенные проценты. Банк таким образом старается подстраховать кредит, который пока не имеет обеспечения недвижимостью. Пониженная процентная ставка вступит в силу лишь тогда, когда на недвижимое имущество будет оформлен залог.

к содержанию ↑Если вы хотите узнать как снять обременение с квартиры после погашения ипотеки, то вам будет полезна статья.

Программы банков по ипотечному рефинансированию

Для клиентов, желающих провести рефинансирование задолженности различные банки предлагают разные условия. Это касается в первую очередь ставок, сроков и сумм кредитов:

- новый кредит может быть выдан только для того, чтобы оказался погашенным основной долг, а проценты и прочие виды платежей понадобится гасить отдельно;

- кредит может быть выдан на всю сумму долга перед прежним банком, включая и проценты, и прочие начисления;

- наконец, может быть выдан кредит на сумму больше той, что требуется к уплате для полного погашения прежнего долга.

В последнем случае оставшейся суммой заемщик может распоряжаться по своему усмотрению.

к содержанию ↑Перед тем, как выбирать какой-либо банк для подачи заявки на рефинансирование, рекомендуется тщательно изучить предлагаемые им условия и просчитать все очень внимательно.

Ставка рефинансирования

Ставки по кредитам банками могут быть предложены как фиксированные, так и плавающие. Фиксированная ставка не будет меняться в течение всего срока кредитования. Основным ее плюсом будет предсказуемость и возможность спланировать расходы. Что очень ценно – отсутствует процентный риск.

Плавающая ставка состоит из постоянной и переменной. Первая из составляющих не будет меняться на протяжении всего срока кредитования. Плавающая ставка связана с определенным рыночным индикатором, она будет меняться в зависимости, от тех условий, что указаны в договоре.

Для кредитов, выдаваемых в рублях, плавающая ставка рассчитывается на основе индикатора Mosprime. Значение ее может меняться ежедневно.

Существует, также ставка рефинансирования, которая устанавливается ЦБ РФ и является базовым инструментом для того, чтобы регулировать процентные ставки по кредитам. Именно она используется Центральным Банком при выдаче кредитов коммерческим банкам. Пересмотр этой ставки может быть осуществлен один раз в год.

к содержанию ↑Перекредитование валютной ипотеки

Что касается ипотечных кредитов, выданных в валюте, здесь условия могут оказаться не такими выгодными. Валютные ипотеки могут показаться удобнее прочих при оформлении кредита, но в дальнейшем ситуация на мировом финансовом рынке способна резко измениться, и по сравнению с ипотекой в рублях оплачивать придется больше.

В принципе, процедура рефинансирования некоторых банков позволяет в процессе поменять валюту кредита, но не все из них идут на такой риск. В целом такая возможность будет зависеть от ситуации с конкретным заемщиком.

к содержанию ↑Возможные способы

- сокращение или продление срока займа;

- оформление нового кредита в другом банке для погашения прежнего;

- перемена валюты – по мнению некоторых специалистов, эта операция позволяет снизить расходы и в процессе конвертации не терять средства;

- уменьшение кредитной ставки – для заемщиков с постоянным источником доходов такой вариант возможен, часто при этом предлагается условие – сократить срок кредита;

- уменьшение ежемесячного платежа.

Последний способ признан наименее выгодным – нагрузка на бюджет заемщика уменьшается, а срок кредита увеличивается. Сумма переплаты в итоге получается несколько большей, чем до проведения рефинансирования.

Рекомендуем посмотреть видеоролик о том, как заемщики валютной ипотеки пытаются получить от банка рефинансирование ипотечного кредита. Банки, в свою очередь, готовы идти навстречу клиентам, потому что сами опасаются остаться без их денег :

Лучше всего при выборе валюты ипотеки опираться на то, в какой валюте заемщик получает основную часть доходов.

к содержанию ↑Основные минусы

Основные минусы ипотечного рефинансирования в том, что непростую процедуру оформления кредита придется проходить заново. Нужно будет собирать все справки и доказывать свою финансовую состоятельность.

И вот здесь и начинаются «подводные камни»: нет гарантии, что после оплаты всех необходимых расходов заявка все-таки будет одобрена.

Выбирая организацию и программу для перекредитования ипотеки, следует внимательно взвесить все «за» и «против». Детали программ необходимо выяснять заранее, чтобы избежать неприятных сюрпризов.

Не всегда банки-кредиторы дают прозрачную и понятную информацию о том, каковы условия кредита, в результате чего при подсчете его стоимости можно серьезно ошибиться. В итоге, для заемщика процедура рефинансирования может обернуться потерей денег, времени, а также репутации перед банком, в котором ипотечный кредит оформлялся изначально.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:Это быстро и бесплатно!

| Поделиться с друзьями: |

kvartira3.com

какие документы для кредита (процедуры), что это, этапы процесса, порядок действий, механизм и алгоритм

Главная / Рефинансирование / Что нужно знать заемщику: как происходит рефинансирование ипотеки?

Процентную ставку по кредиту, полученного на жилье, в течение некоторого времени можно уменьшить и облегчить финансовое бремя для семьи. Чтобы это сделать, нужно добиться согласия банка, который предоставляет рефинансирование таких займов. Но финансовые организации нередко отказывают, о чем свидетельствуют многочисленные жалобы в сети. Чтобы этого не произошло, следует учитывать некоторые нюансы, влияющие на одобрение или отказ кредитора в перекредитовании.

Информация по закону: что это такое?

Тот факт, что банк начал предоставлять ипотеку под более низкий процент, не означает, что его клиентам в обязательном порядке, по их требованию изменят условия кредитного договора. Банк имеет право согласиться удовлетворить просьбу заемщика, но закон не обязывает его это делать. Поэтому отказ будет правомерен. Более того, кредитор может не сообщать причину отказа, и это не будет расцениваться, как нарушение.

Процедура рефинансирования ипотеки похожа на реструктуризацию, но имеет несколько отличий:

- Обязательно заключается новый договор, а не дополнение к действующему соглашению;

- Проводится не только финансовой организацией, в которой оформлена ипотека, но и другими банками.

При реструктуризации могут ограничиться только изменением некоторым условий, сделать их в виде дополнений и нового графика платежей. В случае рефинансирования ипотеки заключается новое полноценное соглашение. Если банк, который оформил кредит, отказывает в подписании нового договора, можно обратиться в другой. Реструктуризация проводится исключительно действующим кредитором.

С января 2018 года семьям с двумя детьми и более доступна ипотека в 6%. Основание Постановление правительства РФ №1711 от 30.12.17. Обязательное условие – второй, третий и последующий ребенок родились в период с 2018 по 2022 годы.

Действующие на ипотеку процентные ставки, которые предлагают кредиторы в 2018 году, от 8 до 11%. Разницу между коммерческими условиями и предложением от государства в 6% покрывается за счет бюджета. Для тех семей, которые оформили ипотеку до этого Постановления, но попадают под указанные условия, могут рефинансировать этот кредит.

Особенности при ипотечном кредите

Итак, как происходит рефинансирование ипотеки? Обращаясь к кредитору за рефинансированием займа, необходимо учесть, что банк может:

- Намеренно затягивать с ответом;

- Препятствовать получению разрешения от другого финансового учреждения.

Такие банки, как Сбер и ВТБ24, откажут в перекредитовании клиенту другой финансовой организации, если им не предоставить от нее разрешения на рефинансирование у других займодателей. Кроме того, кредитор может намеренно вносить данные в бюро кредитных историй, выставляя заемщика, как недобросовестного, даже если это не так. Информация передается по линии службы безопасности или менеджеров.

Дополнительно нужно учитывать, что заемщик сможет перекредитоваться, если он отвечает следующим условиям:

- Заявитель не признан нетрудоспособным;

- Его регулярные доходы позволяют выплачивать ипотеку;

- Хорошая кредитная история, нет просроченной задолженности;

- Возраст – не старше 70 лет.

Последний критерий входит в противоречие с требованием работоспособности. Даже после повышения пенсионного возраста к 2028 году, 70 лет относится к нетрудоспособному возрасту. Но это ограничение учитывается с другими факторами – ликвидное залоговое имущество, уровень дохода. Если у 68-летнего кредитополучателя ипотеки есть крупный счет в банке, дорогое движимое и недвижимое имущество, его возраст не помеха для рефинансирования.

Плюсы и минусы рассматриваемого механизма

К положительной стороне рефинансирования относится то, что этот механизм позволяет:

- Снизить финансовую нагрузку на бюджет плательщика – сокращается размер ежемесячного платежа, уменьшается стоимость кредита.

- Избежать просрочки платежа, штрафа, пени, плохой кредитной истории.

Как только возникает трудность с выплатой ипотеки, проблемы нарастают, как снежный ком. Просрочка приводит к дополнительным платежам, задолженность возрастает, погашать кредит становится сложнее, из-за чего долг увеличивается. Итог – арест залогового имущества, его распродаже с торгов по заниженной стоимости. Денежные потери заемщика в такой ситуации огромны, а получит заем в дальнейшем сложнее из-за плохой кредитной истории. Рассматриваемый механизм позволяет этого избежать, и в этом его плюс.

К минусам относятся риски и обязательные финансовые издержки. Рассмотрение заявки на перекредитование – не бесплатная услуга. Проведение экспертизы, сбор документов, их нотариальное заверение, государственная пошлина и оплата рассмотрения обращения в совокупности потребуют от 15-17 до 20-30 т.р. При этом банк не обязан ее удовлетворять, вполне способен отказать.

Порядок перекредитования в другом банке

Процедура рефинансирования ипотеки допускает, что можно сразу пойти к другому кредитору, уточнить действующие программы, собрать документы, которые выпишет менеджер, составить заявку и подать ее. Результат – потраченные 15-20 т.р. и большой риск отказа. Другой вариант более надежный. Начинается он с консультации у кредитного юриста, который:

- Рассмотрит действующие условия ипотеки и существующие программы, проведет расчет.

- Оценит условия рефинансирования и его выгоду для обратившегося лица.

- Соберет необходимый пакет документов, заполнит и подаст заявку, проведет переговоры с менеджерами банка.

Такой подход снижает риски отказа к минимуму, а если он изначально велик, то рекомендации юриста не проводить рефинансирование сэкономит время и деньги. Даже если заемщик решил действовать самостоятельно, экономя деньги на юридических услугах, первый предложенный пункт нужно выполнить. После консультации предстоит:

- Собрать необходимые документы.

- Заказать оценку ипотечной квартиры или другой недвижимости, имеющегося ликвидного имущества.

- После экспертизы оплатить госпошлину.

- Заполнить заявку в банке.

- Получить одобрение и оформить новый договор.

Действующие программы

Ведущие банки, которые предлагают ипотеку, как правило, занимаются и перекредитованием. Действующие программы рефинансирования есть у следующих банков и под такие проценты:

- ВТБ 24 – 8,8%.

- Газпромбанк – 9,2%.

- Банк Открытие – 9,35%.

- Сбербанк и Райффайзенбанк – 9,5%.

- Росевробанк – 9,75%.

- Дельтакредит – 10%.

- Абсолютбанк – 10,25%.

- Уралсиб – 10,4%.

- Альфа банк – 11,54%.

Поскольку процентная ставка постоянно меняется, на ее величину влияют экономические условия, позиции и политика Центробанка, действующие условия следует уточнять на момент обращения.

Какие документы необходимы?

Заключение нового договора ипотеки, а именно этим сопровождается рефинансирование, обязывает заемщика представить в банк полный пакет документов. К ним относятся:

- Паспорт, СНИЛС, трудовая книжка, справка 2-НДФЛ.

- Договор ипотеки, действующий на момент обращения, и график платежей.

- Справка об остатке задолженности перед кредитором.

- Вывод эксперта о стоимости залогового имущества, справки из БТИ и госреестра.

Кредитор может запросить и другие документы, которые характеризуют сделки по отчуждению этого имущества: договоры купли-продажи, дарственную, свидетельство о праве собственности на квартиру, дом или другую недвижимость, кадастровый паспорт. Это не исчерпывающий список справок, соглашений, свидетельств, которые могут подаваться вместе с заявкой.

Банк нужно убедить, что необходимость рефинансирования связана с какими-то жизненными трудностями.

Улучшение экономики и снижение процентной ставки – это не те причины, которые нужно указывать в заявке не рефинансирование. Появление ребенка или детей, иждивенцев, необходимость содержать престарелых родителей или тяжелое заболевание, потеря прежней работы – вот те аргументы, на которые кредитор реагирует с пониманием. Соответственно, они требуют документального подтверждения.

Практика проведения рефинанса и возможные риски

Как происходит рефинансирование ипотеки на практике? Улучшение экономического климата в России обеспечили рекордный рост выдачи ипотечных кредитов во второй половине 2017 года. Только за июль-сентябрь было выдано свыше 230 тысяч таких займов на общую сумму более 430 млрд р. Это подстегнуло рефинансирование ипотеки, доля которого составляет 15%. У некоторых банков этот показатель выше.

Например, в дальневосточном Примсоцбанке договора перекредитования составляют почти половину от всех ипотек (48,7%).

Но кроме минусов, которые указаны выше, нужно учитывать, что руководствуясь п.2 ст.43 Закона об ипотеке, банк вправе запрещать последующую ипотеку. Ограничения прописываются в договоре, они являются реальным препятствием для рефинансирования в других финансовых учреждениях, поскольку залог на имущество заемщика получить нельзя. Выход из ситуации – предоставить другое ликвидное обеспечение новому кредитору.

Дополнительный риск связан с налоговыми вычетами. Они предусмотрены налоговым кодексом в размере сумм расходов, которые идут на погашение процентов по ипотеке (п.1 ст.220). Если заем предоставлен в качестве рефинансирования, такой вычет не предоставляется. Вопрос спорный, практикующие юристы указывают на то, что это незаконно, поскольку характер кредита, его рефинансирования позволяет претендовать на компенсацию расходов.

Полезное видео

Заключение

В целом перекредитование проходит так же, как и оформление ипотеки – банк согласен пойти на это, если есть ликвидное обеспечение обязательств. Сопутствует этому благоприятная экономическая ситуация в стране. И, наоборот, в кризис рефинансировать заем на жилье сложно, тем более что в этот период процентные ставки растут.

Загрузка… ОБРАТИТЕ ВНИМАНИЕ!- Из-за постоянных изменений в законах информация часто устаревает;

- Общая информация не гарантирует успешное решение возникших проблем.

В связи с этим для вас работают БЕСПЛАТНЫЕ юристы-правоведы!

Консультации по России: 8 (800) 550-74-53.

Горячая линия в Москве: 8 (495) 131-95-79. Автор статьи

Волконский Альберт Михайлович

Практикующий юрист в сфере кредитных правоотношений. Более 10 лет успешной практики в спорах, связанных с деятельностью коллекторов и банковских учреждений.

Рекомендуем почитать

info-kreditny.ru

что это такое, условия в банках, порядок оформления, пример расчета, можно ли обратится в Сбербанк

Ипотечные кредиты оформляются многими людьми, желающими приобрести жилую недвижимость или земельный участок для строительства жилого дома. Они выдаются многими крупными банками на разных условиях. Размер заемной суммы всегда значителен, а также предоставляется она на длительное время.

Каждый заемщик желает снизить кредитную нагрузку, для чего он может воспользоваться уникальной возможностью – рефинансированием ипотеки, причем как в банке, где оформлен кредит, так и в другом банковском учреждении.

Для кого выгодно рефинансирование

Данный процесс обладает плюсами для самих заемщиков и банков. К плюсам для граждан относится:

- изменяются в лучшую сторону условия кредитования, поэтому при нахождении оптимального предложения можно снизить процентную ставку существенно;

- некоторые банки предлагают возможность при рефинансировании взять заемщику более крупную сумму денег;

- валютные ипотечные заемщики могут перевести займ в рублевый.

Важно! Наиболее часто к рефинансированию прибегают заемщики, которым тяжело справляться с высокими ежемесячными платежами, поэтому они стремятся воспользоваться приложениями банков, на основании которых существенно снижаются платежи в месяц.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам +7 (499) 450-27-46 . Это быстро и бесплатно!

Что такое рефинансирование?

Банкам так же выгоден данный процесс:

- имеется возможность перенять платежеспособных заемщиков из других банков;

- если у клиента отсутствуют финансовые возможности далее справляться с высокими ежемесячными платежами, банк увеличивает срок кредитования, что приводит к снижению платежей и увеличению в итоге переплаты, что выгодно для учреждения;

- банки идут на уступки своим клиентам, чтобы не потерять их, а также для предотвращения возможных просрочек.

Таким образом, данный процесс считается выгодным для обеих сторон, поэтому используется ипотечными заемщиками довольно часто.

Когда целесообразно пользоваться данным предложением

Данный процесс считается актуальным для использования в ситуациях:

- клиент обнаруживает, что имеется возможность произвести рефинансирование по выгодной процентной ставке, поэтому она будет значительно снижена по сравнению с имеющимся кредитом, что положительно скажется на переплате и ежемесячных платежах;

- требуется заемщику как можно быстрее выплатить ипотеку, поэтому он желает уменьшить срок кредитования, но надо учитывать, что значительно увеличится ежемесячный платеж;

- у клиента имеются определенные временные финансовые проблемы, из-за которых у него отсутствует возможность для эффективной уплаты средств в качестве ежемесячных платежей, поэтому требуется уменьшить этот платеж, для чего увеличивает срок, причем банку надо представить доказательства ухудшения финансового состояния гражданина.

Целесообразно пользоваться рефинансированием, если выгода от этого процесса считается значительной, так как для проведения его требуется заплатить комиссионные платежи, подготовить полный пакет документов, а также понести другие расходы, поэтому при небольшой разнице в процентах не всегда выгодно осуществлять процесс.

Последовательная процедура рефинансирования ипотеки

Для проведения данной процедуры выполняются последовательные действия заемщиком:

- определяется, для каких целей используется данная возможность, поэтому решается, будет увеличен или уменьшен срок кредитования;

- выбирается банковское учреждение, предоставляющее наиболее выгодные и интересные варианты для рефинансирования;

- необходимо прийти в отделение данного банка, чтобы узнать обо всех условиях, а также взять список документов, которые надо подготовить клиенту, чтобы осуществить процедуру;

- подготавливаются нужные документы, после чего они с заявлением передаются в отделение банка;

- рассматриваются документы в течение 10 дней, после чего принимается решение руководством учреждения;

- если оно положительное, то назначается дата, когда будет подписываться договор, разные соглашения и осуществляться действия, связанные с переводом кредита в другой банк;

- новый кредитор перечисляет в предыдущий банк нужную сумму денег для погашения займа, после чего клиент уплачивает ежемесячные платежи уже в новую банковскую организацию в соответствии с условиями, имеющимися в ипотечном договоре.

Что такое рефинансирование ипотеки, смотрите в этом видео:

Важно! При рефинансировании ипотеки жилье, купленное с помощью заемных средств, по-прежнему передается в залог банку, поэтому его все равно нельзя будет продать или совершить с ним какие-либо другие действия, приводящие к смене собственника.

Условия

Каждый банк предъявляет собственные условия для осуществления данного процесса, поэтому первоначально следует определиться с банковской организацией, после чего узнать, какие требования она предъявляет к заемщикам. Стандартными условиями для проведения данного процесса являются:

- отсутствие просрочек по уплате ипотечного кредита;

- внесение платежей по займу больше одного года;

- хорошая кредитная история;

- достаточный размер заработка заемщика для погашения займа на протяжении выбранного количества лет;

- обязательное страхование жизни, а нередко и квартиры.

Важно! Банковские организации стремятся привлечь платежеспособных и ответственных заемщиков, поэтому предлагают им с помощью рефинансирования низкие процентные ставки, возможность уменьшить или увеличить срок кредитования, а также делают другие интересные предложения.

Какие требуются документы

Чтобы осуществить рефинансирование ипотеки, придется заемщику подготавливать множество документов, причем они обычно представлены той же документацией, которая собиралась ранее для получения самой ипотеки.

Стандартно банки требуют документы:

- ипотечный договор, график платежей и друга документация, полученная от банка при оформлении ипотеки;

- копия закладной на квартиру, купленную с помощью заемных средств;

- справка, полученная в банке и содержащая сведения об остатке долга по кредиту;

- справка из банка, в которой указывается об отсутствии просрочек;

- правильно составленное заявление на рефинансирование;

- справка об уступке права требования;

- документы с места работы заемщика, в которых указывается его официальный заработок;

- документация на приобретаемую с помощью ипотеки недвижимость.

Важно! Данный список может дополняться другой документацией, поэтому уточнить конкретный перечень надо непосредственно в выбранном банковском учреждении.

Способы оформления

Допускается осуществлять рефинансирование в том же банке, где была оформлена изначально ипотека, или в другом учреждении. Перед проведением данного процесса следует определиться, каких именно целей надо достичь. Для этого выбирается оптимальный способ оформления рефинансирования:

- Снижение процентной ставки. Данный способ позволяет значительно снизить переплаты по ипотеке. Обычно такой процесс осуществляется в новом банке, предлагающим рефинансирование по низкой ставке процента.

- Увеличение срока кредитования. Этот вариант подходит для граждан, у которых значительно снизился доход или они по какой-либо другой причине не могут уплачивать значительные средства в качестве ежемесячных платежей.

За счет увеличения срока, на который выдается ипотека, снижаются перечисления в месяц. К минусам такого способа относится то, что переплаты по кредиту значительно увеличиваются, поэтому в результате уплачивается значительная сумма банку.

- Изменение валюты ипотеки. Особенно это актуально для ипотечных заемщиков, которые оформили кредит в какой-либо иностранной валюте, по которой резко увеличился курс, поэтому платежи стали настолько большими, что справляться с ними просто невозможно.

Пример рефинансирования ипотеки.

Таким образом, способ рефинансирования полностью зависит от финансового состояния и предпочтений заемщиков.

Особенности рефинансирования валютной ипотеки

Оформление ипотечного займа в иностранной валюте считается рискованной процедурой, так как курсы валют постоянно непредсказуемо меняются, поэтому при значительном увеличении курса платежи могут стать непосильными.

Поэтому многие заемщики интересуются возможностью рефинансирования, предполагающего переведение валютной ипотеки в отечественную валюту. Некоторые банки предлагают возможность изменить валюту кредита с одновременным увеличением срока.

Для совершения данного процесса учитывается курс валюты, поэтому важно выбирать такой момент, чтобы реструктуризация была выгодной для заемщика.

Требования к клиентам

Для проведения рефинансирования важно, чтобы заемщики соответствовали многочисленным требованиям выбранного банка. Стандартно к ним относится:

- высокий уровень дохода;

- отсутствие просрочек и плохой кредитной истории;

- оптимальный возраст на момент погашения ипотеки;

- высокая платежеспособность и ответственность.

Каждый банк перед одобрением рефинансирования тщательно проверит потенциального заемщика, поэтому не следует указывать в заявлении недостоверную информацию.

Положительно повлияет на решение организации возможность предоставления дополнительного залога, привлечение поручителей или созаемщиков, а также лояльно относятся организации к зарплатным клиентам.

Как быть при наличии плохой кредитной истории

Обычно банки, такие как Сбербанк или ВТБ24, одобряют рефинансирование только при отсутствии просрочек. Одобрение при такой ситуации возможно, если остается небольшая сумма денег, которую требуется выплатить по ипотеке, а также, если клиент предлагает возможность привлечения созаемщика.

Как оформить рефинансирование в другом банке, расскажет это видео:

Желательно иметь документацию, выступающую подтверждением, что появление просрочки и плохой кредитной истории связано с уважительными причинами.

Таким образом, рефинансирование может осуществляться разными способами и преследовать различные цели. С его помощью можно увеличить срок ипотечного кредита, уменьшить платежи по нему, снизить процентную ставку или изменить валюту. Многие банки предлагают такую возможность, но для ее использования надо соответствовать всем их требованиям.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:Оценка статьи:

Загрузка…Поделиться с друзьями:

dolg.guru