что это такое, каковы ее условия и особенности?

Ипотечное кредитование – удобный и быстрый способ купить приглянувшуюся квартиру, дом или комнату.

Ипотечное кредитование – удобный и быстрый способ купить приглянувшуюся квартиру, дом или комнату.

На первый взгляд оформление такого варианта кредита достаточно простое, однако ипотека имеет множество подводных камней: требования к заемщикам, квартире, зданию, уровню доходов и возрасту клиента банка достаточно высоки.

Кроме того, обязательна оценка имущества и страхование кредитуемого.

Что это за форма кредитования?

Ипотека – вид кредитования для приобретения недвижимости, в котором последняя выступает залогом перед кредитором. Заемщику выдается сумма денег, оформленная в виде кредита.

Он обязуется регулярно погашать ее частями вместе с процентами, а гарантией выплат и служит недвижимое имущество – квартира, частный дом, автомобиль, участок земли.

Ипотека в условиях стабильно высоких цен на жилье является чуть ли не единственным способом приобрести квартиру или дом для многих граждан России. Срок такого кредита высок:

Ипотечное кредитование имеет несомненные преимущества для заемщика:

Доступность. Если клиент имеет стабильный доход, он практически стопроцентно может получить желаемую сумму для покупки квартиры.

Доступность. Если клиент имеет стабильный доход, он практически стопроцентно может получить желаемую сумму для покупки квартиры.- Быстрота. Кредит выделяется сразу же после оформления.

- Специальные банковские программы для военнослужащих, молодых семей и так далее.

- Невысокие проценты и большой выбор условий кредитования.

Есть и недостатки:

- Переплата. Пользование заемными средствами – платная услуга. И чем больший срок этой «аренды», тем больше в итоге придется переплатить.

- Комиссии, штрафы, пени, дополнительные платежи.

- Достаточно большой пакет документов для оформления кредита.

- В большинстве банков для получения ипотеки требуется внести первоначальный взнос.

Условия получения кредита

Условия ипотеки различны в зависимости от кредитующего банка, но в целом они таковы:

- В основном ипотека выдается рублями или долларами, реже – евро.

- Погашение «тела» и процентов осуществляется в той же валюте, в которой выдавался кредит.

- Процентная ставка колеблется в пределах 10–16% (рубли) или 10–20% (доллары).

- Размер ипотеки определяется от стоимости недвижимости и составляет 10–90% от общей цены.

- Сроки зависят от возраста заемщика и прочих факторов и колеблются в пределах 1–30 лет.

- Первоначальный взнос нужен не всегда, но чаще всего он есть и составляет 10–30% от цены квартиры или дома.

- Жилье служит залогом. На него составляется закладная. Права переходят к заемщику только после полного погашения долга.

Обязательным является страхование жизни, трудоспособности, здоровья, объекта ипотеки.

Сама недвижимость обязательно оценивается независимыми экспертами. Расходы при этом несет заемщик

Требования к заемщикам

Любой гражданин, соответствующий установленным банком требованиям, может без проблем оформить ипотеку:

Возраст не ниже 23 и не более 65 лет. Если заявитель близок к предельной границе, до скольки лет дают ипотеку в конкретном банке, она оформляется на меньший срок – 5–10 лет максимум.

Возраст не ниже 23 и не более 65 лет. Если заявитель близок к предельной границе, до скольки лет дают ипотеку в конкретном банке, она оформляется на меньший срок – 5–10 лет максимум.- Размер трудового стажа – не менее 2 лет. По последнему месту официального трудоустройства – не менее 6 месяцев.

- Кредитная история положительная, у заемщика нет просрочек, невыплаченных кредитов.

- Размер зарплаты позволяет гасить ипотеку, причем на погашение может уходить не весь объем дохода. Этот вопрос рассматривается в индивидуальном порядке, поскольку не всегда доходы заемщика можно подтвердить справкой.

- Заемщик не состоит на учете в полиции, психиатрической лечебнице или наркологическом диспансере.

В идеальном варианте кредитуемый должен иметь следующие характеристики:

- Заявитель имеет собственные средства, чтобы внести первый взнос.

- Зарплата (или иной официальный доход) выше ежемесячного платежа минимум в 2 раза.

- Ипотека оформляется на квартиру вторичного рынка в новом доме.

- У заемщика есть другое ценное имущество: автомобиль, квартира, земельный участок.

- Заявитель имеет полную семью, в которой нет большого количества иждивенцев, и оба супруга работают официально.

- Официальный стаж на одном (последнем) месте работы более 2–3 лет.

- Имеются поручители, которые могут подтвердить свою платежеспособность документально.

- Нет других непогашенных кредитов или займов МФО.

Какое жилье можно приобрести по данной программе?

Основное требование к недвижимости, которая приобретается в ипотеку, — ее рентабельность. Она важна, потому что выступает залогом и в случае непогашения банк вынужден будет ее продать.

Поэтому требования к квартирам и домам под ипотеку следующие:

- Дом не должен быть признан подлежащим сносу или аварийным.

- Приобрести можно и целую квартиру, и ее часть (комнату).

- Не должно быть незаконных перепланировок, а фактическое состояние должно соответствовать техплану БТИ.

- В помещении должны быть коммуникации, отопление, санузел, вода, газ и свет.

- Не выдается ипотека на жилье муниципальной или госсобственности.

- Недвижимость не должна иметь обременений: залога, прав третьих лиц, ареста и так далее.

- В квартире на момент покупки не могут быть зарегистрированы (или являться собственниками) дети, не достигшие совершеннолетия.

Особое внимание банк уделяет состоянию квартиры. Сложности могут возникнуть, если жилье находится в домах барачного типа, коммуналках, старых зданиях. Оптимальным вариантом будет квартира в новостройке.

Во многих банках можно получить отказ в ипотеке, если приобретаемое на заемные средства жилье располагается в здании, возведенном до 1957 года.

К самому многоквартирному или обычному дому также предъявляются определенные требования:

- Если речь идет о деревянном или садовом доме, он должен быть возведен не раньше 1990 года.

- Этажность МКД – не менее 4 этажей, или меньше, если он построен после 1991 года.

- Дом не состоит на учете на капремонт, не аварийный и не подлежит сносу или реконструкции.

- Деревянные дома, садовые домики, а также строения и здания с деревянными перекрытиями редко могут стать предметом ипотеки – потребуется положительный ответ оценщика о состоянии дома.

- Фундамент дома должен быть выполнен из кирпича, бетона или камня.

Правовой статус приобретенного жилья

Сразу же после покупки квартиры или дома в ипотеку заемщик приобретает законное право собственности. Однако при оформлении свидетельства в Росреестре на недвижимость накладывается обременение в виде залога.

До даты полного погашения долга нельзя осуществлять с квартирой такие действия:

Теоретически эти операции осуществимы: необходимо получение письменного согласия залогодержателя-банка. Но на практике банковские учреждения редко идут навстречу заемщикам в этом вопросе, поскольку риск невозврата долга возрастает.

Регистрировать в Росреестре необходимо:

Если говорить о квартире в строящемся здании (долевое строительство), такая ипотека является для банка еще более рискованной. Процентные ставки для таких кредитов всегда завышены.Собственником заемщик становится только после ввода дома в эксплуатацию, а банк – залогодержателем. До этого момента у кредитора нет гарантий возврата, поскольку и квартиры фактически нет.

Специальные программы

Большинство крупных банков предлагают заемщикам специальные условия кредита в зависимости от статуса клиента, которые оформляются в рамках особых программ ипотечного кредитования.

Ипотека для военнослужащих

После подачи заявления в конце года на специальный счет военного поступает фиксированная сумма в рублях. Средства имеют целевое назначение – покупку жилья в любом городе РФ.

Если этих средств не хватает, можно оформить ипотеку или доложить собственные сбережения.

В столице действует схожая программа для тех военнослужащих, которые отправлены в запас, но отслужили не менее десятилетия. Им выдаются сертификаты равные по стоимости квартире, которые в течение 9 месяцев (ранее полгода) нужно использовать.

Госпрограмма «Молодой семье – доступное жилье»

В рамках программы кредит предоставляется молодым (до 35 лет) родителям одного или более детей или просто супружеской паре. Этой ипотекой можно воспользоваться только один раз.

Обязательным является состояние на учете для граждан, нуждающихся в улучшении условий проживания.

Предъявляются и дополнительные требования:

- количество метров квадратных на человека в семье должно быть меньше нормы;

- жилье может быть признано аварийным;

- должен соответствовать уровень дохода и так далее.

Программа «Строим вместе»

Данная ипотечная программа основана на предоставлении банковского кредита на строительство частного дома.

Данная ипотечная программа основана на предоставлении банковского кредита на строительство частного дома.

Создается паевой фонд, заемщики вносят средства. Как только собирается от 30 до 60% нужной суммы, строительный кооператив добавляет недостающую часть и начинает оформлять документы.

Жилье становится залогом ЖСК. Кредит выдается на 15–20 лет.

Ипотека в РФ набирает обороты. Уже более миллиона семей смогли обзавестись собственными квартирами и домами с ее помощью. Банки-конкуренты предлагаются новые программы, упрощают процедуру сбора документов и подачи заявления, предлагают низкие проценты и дополнительные бонусы.

Видео: Что такое ипотечное кредитование в России?

В видеосюжете рассказывается, что представляют собой ипотечные кредиты, выдаваемые банками в России.

Развенчиваются наиболее популярные мифы, касающиеся приобретения жилья в ипотеку. Даются советы, как минимизировать риски при оформлении подобного кредита и попасть в долговую яму.

terrafaq.ru

Ипотека на квартиру – что это такое

Здравствуйте друзья. Часто случается так, что приобрести собственное жилье можно только при помощи оформления ипотечного кредита на квартиру или дом. Однако многие не торопятся этого делать (и правильно действуют!), так как ипотека в понимании большинства — это кабала и очень длительный по времени долг перед банком. Чтобы ипотека действительно не превратилась в кабальную зависимость от банка, нужно заранее очень тщательно взвесить все за и против, рассчитать свои силы и возможности, при этом учитывая и непредвиденные ситуации.

В самом процессе оформления ипотечного кредита на жилье, естественно, есть свои нюансы и подводные камни. Однако не стоит забывать и о том, что и после того, как банк выдал вам разрешение на покупку жилья, может возникнуть множество проблем. В данной статье постараемся рассмотреть те самые подводные камни, к которым нужно быть готовым при покупке квартиры в ипотеку.

Самым главным опасением для каждого человека, раздумывающим о том, чтобы приобрести жилье в кредит, это нестабильность, как экономической ситуации, так и собственного материального положения. Ведь за период, на который оформляется кредит (от 10 до 35 лет), может случиться все, что угодно: экономический кризис, банкротство компании, в которой вы работаете, потеря рабочего места и снижение заработной платы, или какие-либо другие форс-мажорные ситуации. Однако, наши страхи, порою, больше преувеличены, чем являются реальными угрозами.

Даже в крайней ситуации с банком можно будет договориться об изменении или послаблении условий, предоставлении отсрочки, либо, вообще, обратиться за рефинансированием в другой банк (или увеличить срок выплаты по общей договоренности). При самом пессимистическом сценарии развития событий можно просто продать эту квартиру и вернуть оставшиеся средства по долгам банку, при этом, оставшаяся часть денег будет при вас (хотя, потери определенной доли и, собственно, жилья, не избежать).

Еще одной проблемой для многих является залог имущества на начальном этапе оформления кредита. Особенно, данный вопрос интересует людей, условием ипотечного кредитования для которых является отсутствие первоначального взноса. При этом даже если «зеленый свет» от банка на оформление ипотеки получен, это не означает, что уже можно покупать жилье. Изначально нужно позаботиться об оформлении залога, который будет являться равноценным стоимости жилья. Нужно заранее уточнить и разузнать обо всех условиях предоставления кредита в банке. Когда получите всю исчерпывающую информацию, можете приступать к сбору и оформлению нужных бумаг. А залогом, чаще всего, является собственно сама квартира, на которую вы оформляете ипотеку.

Условия покупки

Собираясь покупать квартиру в ипотеку, так же заранее нужно разузнать об условиях выплат, о ставках и дополнительных тратах и комиссиях, так как в не каждый банк в погоне за очередным клиентом выкладывает все «карты на стол» сразу. Низкий процент, как правило, становится только рекламным ходом, а на деле позже выясняется, что по договору и в соответствии с вашей программой нужно выплачивать дополнительные комиссии, которые значительно превышают рассчитанный вами бюджет. Внимательно изучайте условия договора и не стесняйтесь спрашивать обо всем специалиста.

Так же не стоит заблуждаться, что при оформлении ипотеки можно очень скоро и быстро закрыть кредитную историю, выплатив всю сумму досрочно. Даже если вы будете выплачивать большую сумму, чем первоначально оговорено, переплата не будет зачисляться в счет долга до истечения определенного периода. Банки заинтересованы в получении прибыли, поэтому, в том же договоре будет оговорен момент, в соответствии с которым вы не можете досрочно оплатить полностью ипотечный кредит. В случае вашего на то непреодолимого желания, вам нужно будет оплатить еще и комиссионные. Вот здесь и нужно все внимательно взвесить и просчитать, что для вас будет выгоднее — выплачивать долг по оговоренной программе, либо оплатить все заранее, но переплатить комиссионные.

Если вы в разводе

Отдельной статьей и важным вопросом для некоторых становиться то, как поступить с квартирой, которая находится в ипотеке при разводе со своим супругом. Что делать в данном случае, кто должен доплачивать кредит, как поделить впоследствии недвижимость, и вообще, чьей она является? Ведь ипотека-то оформляется на одного из супругов, а не сразу на двоих.

В данном случае очень много нюансов: требуются подтверждения о том, кто оплачивает основную часть кредита, может быть деньги на оплату подарили одному из супругов родственники, какая доля средств принадлежала каждому из супругов, как до свадьбы, так и после оформления ипотеки и т.д. Если сложилась такая ситуация, то консультации с опытным юристом просто не избежать.

В самых простых случаях можно просто договориться со своей второй половинкой о том, чтобы выплачивать долги поровну до завершения кредита (чеки при этом лучше сохранять), а после завершения периода ипотеки продать жилье и поделить средства пополам. Либо один из супругов просто выкупает вторую половину квартиры при согласии на то жены/мужа.

Итак, если покупка жилья в ипотеку для вас уже дело решенное, зная обо всех нюансах и возможных проблемах, то переходим к основному плану действий. Итак, как получить ипотеку на квартиру?

Проследим основные этапы:

- Предпочтения при выборе квартиры. На этом этапе, прежде, чем идти в банк, вам нужно определиться с тем, что вы желаете получить: площадь жилья, этаж, количество комнат, место, где расположен дом, материалы, из которых он построен, район, инфраструктура и многие другие индивидуальные предпочтения.

- Выбор подходящего банка и ипотечной программы, которая устроит вас полностью. Получите полноценную консультацию менеджера этого банка, условия, на которых предоставляется кредит и т.д.

- Подача заявки на рассмотрение в банк. На этом этапе уже банк оценивает вас по критерию платежеспособности. Вам нужно будет предоставить определенный перечень документов, которые запросит банк. В зависимости от вашей «надежности» и платежеспособности банк вынесет свое решение в инфо-письме, где будет указана сумма, которую банк может вам предоставить, процентная ставка (которая высчитывается индивидуально в каждом конкретном случае) и сроки, в течение которых вы должны найти желаемую квартиру и оплатить ее при помощи кредита.

- Поиск подходящего жилья и продавца, согласного на продажу недвижимости по ипотечной программе.

- Проверка документов, предоставляемых продавцом квартиры, специалистами банка, а так же проверка самой квартиры на факт ее соответствия условиям кредитования. На этом же этапе происходит оценка квартиры для ипотеки. Если все документы в порядке, а сама квартира является подходящим вариантом, то банк дает согласие, высылает вам форму договора купли-продажи и назначает точное число и время сделки.

- Заключение сделки трех сторон: покупателя, продавца и банка. Банк перечисляет средства на закрытый счет продавца, деньги при этом находятся временно в банковской ячейке, а документы на квартиру отправляются на государственную регистрацию.

- Госрегистрация. Квартира является вашей собственностью (но находится в залоге у банка).

- Подписание акта приема-передачи квартиры. С этого момента вы уже являетесь полноправных хозяином жилья и можете заселиться в него и прописать себя и свою семью. Продавец же получает перечисленные на его счет средства.

Вот вы и становитесь владельцем квартиры, находящейся в ипотеке. В любом случае и на любом этапе оформления, тщательно изучайте все документы и условия во избежание последующих неожиданностей и проблем.

Удачи вам! Гузель Минязова

rieltor-ask.ru

Что такое ипотека и что нужно чтобы взять ипотеку?

Очень часто банки соблазняют людей выгодными условиями займов, когда очень быстро можно обзавестись своим жильем. При этом консультанты скромно умалчивают о том, что такое ипотека, каковы ее особенности, и в чём риск потерять и жильё, и вложенные деньги. Прежде, чем брать заём, не лишним будет сначала изучить условия ипотечных кредитов в нескольких финансовых учреждениях.

Что такое ипотека и как она работает?

Слово «ипотека» позаимствовано у греков, в переводе означает «залог». Даже изучая предложения банков, не все люди ориентируются, как работает ипотека. При принятии решения о выдаче денег, некоторые банки учитывают еще и общий доход семьи, рассматривая мужа или жену, как созаемщиков. Схема ипотеки очень простая:

- Клиент берет деньги у банка и как только полностью рассчитывается, залог снимают, а квартира или машина переходит в его владение.

- Если клиент расплатиться не может, имущество выставляется на продажу, частью вырученной суммы гасится долг, с учётом процентов.

Что такое ипотека на жилье?

Нередко люди берут займы на покупку квартиры, и банки охотно идут навстречу. Это одна из самых распространенных банковских услуг – ипотечный заём на жильё. Что такого заманчивого в жилищной ипотеке? Банк оформляет квартиру в собственность сразу, а не когда будет выплачена вся сумма. Если речь про жилье под ипотеку, то стоит заранее хорошенько просчитать такие моменты:

- получится ли выплачивать ежемесячно требуемые суммы в течение многих лет;

- сможете ли платить банку, если потеряете работу.

Принимая решение, выделять заём или нет, банк учитывает, сможет ли клиент отдавать ежемесячно нужную сумму, поэтому первостепенную роль играет зарплата, учитываются только официальные доходы. Некоторые финансовые учреждения принимают во внимание и доходы дополнительные, что повышает шансы заемщика, но далеко не все клиенты согласны афишировать эту сумму.

Что такое социальная ипотека?

Во многих странах государство идет навстречу семьям, которым требуется жилье, разработаны соответствующие проекты, учтены и ипотечные. Что такое ипотека в рамках социальных программ и кто имеет право на участие:

- Очередники, которым не доступно жилье по условиям коммерческой ипотеки.

- Люди, которые стоят в очереди на улучшение жилплощади.

- Многодетные семьи.

- Выпускники детдомов.

- Работники бюджетной сферы.

Государство дает таким людям взять заём на льготных условиях, которые предусматривает социальная ипотека. Основное решение остается за банком, если семья не имеет стабильного дохода, который позволит выплачивать ссуду, то финансовое учреждение вправе отказать. В социальную ипотеку еще входят программы для военных и молодых семей, для них предусматриваются такие условия предоставления ипотеки:

- Военная ипотека. Банк выдает деньги, которые были накоплены на счету офицера, специально для приобретения жилья. Остальную сумму платит государство.

- Ипотека для молодых семей. За них государство выплачивает только треть суммы. Есть два важных условия:

- возраст – не выше 35 лет;

- должны стоять в очереди на квартиру.

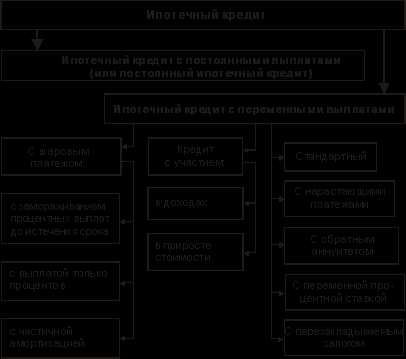

Виды ипотеки

Специалисты насчитывают несколько популярных видов ипотеки:

- На недвижимость.

- На квартиру или загородный дом.

- На жилье.

- На новостройки.

- На комнату.

- На коттедж.

Ипотека на вторичное жилье – практика многих банков, ставки – от 8 до 15%. Есть разные виды ипотечного кредитования, разница только во взносе: от 10 до 50%. Кредиторы внимательно изучают и предмет залога, и финансовое состояние заемщика и могут отказать, если:

- жилье покупается у родственников;

- после смерти бывшего владельца не минуло полгода;

- у заемщика есть дети до 18 лет;

- один из совладельцев – инвалид.

Банки очень внимательны к техническому состоянию здания, когда выдается ипотека на покупку жилья. Поэтому шансы, что дадут деньги на квартиру в коммуналке, гостиничного типа или в общежитии — крайне малы. Износ дома не может превышать 55 лет. Планировка квартиры должна совпадать с чертежами БТИ. Поэтому если была перепланировка, банк вправе распорядиться узаконить сделанные изменения.

Стоит ли брать ипотеку?

Выгодная ипотека пребывает в прямой зависимости от средней процентной ставки депозитов. Считается, что выгодные условия ипотеки, если снижается депозитная ставка, потому что уменьшается и процент по выплатам. Но большинство банков учитывает все моменты, поэтому в договоре отмечается самая крупная цифра, выше которой процентная ставка подняться не может. Если повезет, банк может выдать ипотеку под плавающую процентную ставку, но так везет далеко не всем и не всегда.

Плюсы ипотеки

Преимущества ипотеки в том, что жилье можно получить сразу. Можно воспользоваться и такой формой государственной поддержки, как компенсация процентов по ипотеке. Каждый имеет право на налоговый имущественный вычет, который и возмещает средства, и компенсирует проценты. Раз в месяц сумма подоходного налога из зарплаты клиента возвращается.

Чтобы получить такую возможность, необходимо ежегодно представлять в налоговую службу:

- документы на право собственности;

- акт приёмки и передачи;

- информацию по выплатам займа.

Минусы ипотеки

Плюсы такого займа очевидны, но имеются и минусы, самый ощутимый – переплата по ипотеке. Учитывая, что заём оформляется на несколько лет, сумма набегает весьма ощутимая. Есть еще и такие отрицательные стороны:

- Нельзя жилье купить или продать, прописывать других членов семьи.

- Если не будет денег на выплаты, банк имеет право продать ипотечную квартиру.

- Запрещено сдавать жилье.

Что лучше — ипотека или кредит?

Нередко люди колеблются: что выгоднее кредит или ипотека? Ответ очень простой: кредит более выгоден покупателю, а ипотека — банку. Ипотечный заём налагает ограничения на пользование жильем, при нарушении которых кредитор может разорвать договор и потребовать уплатить весь долг. А при кредите без обеспечения можно продать жилье и расплатиться с кредитором, распоряжаться имуществом не запрещается. Поэтому ответ очевиден, но решение клиента зависит от многих факторов.

Что лучше — ипотека или ссуда?

С учётом жестких требований ипотеки, многие клиенты долго выбирают, колеблясь между ипотекой и ссудой. И чаще делают выбор в пользу последней. Главное – найти поручителей, доход хотя бы одного из которых должен быть не ниже, чем у берущего кредит. Какие преимущества дает жилищная ипотека:

- Квартира переходит во владение.

- Отнять квартиру банк уже не может.

Что нужно, чтобы взять ипотеку?

Чтобы оформить ипотеку, нужно подготовить нужный пакет документов. Кредитор может потребовать и дополнительные документы для ипотеки, ксерокопии паспортов членов семьи. Созаемщики и поручители тоже представляют ксерокопии документов. Ведь что такое ипотека? Это долгосрочный заём под залог. Поэтому нужно предоставить заявление на получение ипотеки, анкету банка и ксерокопии:

- паспорта;

- страхового свидетельства государственного пенсионного страхования;

- идентификационного кода;

- военного билета для мужчин призывного возраста;

- документов об образовании;

- свидетельства о браке или разводе;

- свидетельства о рождении детей;

- трудовой книжки, заверенной работодателем;

- документов о доходах.

Можно ли погасить ипотеку досрочно?

Иногда люди берут заём в расчете на крупный доход, который позволит погасить кредит раньше. Банки позволяют рассчитаться по ипотеке по одной из систем.

- Дифференцированная. Вся сумма процентов и основного долга погашается в равных долях, в течение времени, пока действует договор. Такой вариант для потребителя выгоднее, поскольку идет одновременно уменьшение долга и процентов.

- Аннуитетная. Сначала погашаются проценты, а потом уже – основная часть, стоимость займа можно оплатить только после уплаты процентов. Проценты считают на весь срок ипотеки.

Чтобы оформить досрочное погашение ипотеки, нужно написать заявление в финансовое учреждение за 30 дней. Стоит изучить пункты про страховые взносы, поскольку клиент имеет право возместить сумму оплаченной, но не использованной страховки. Это может касаться и кредитного обязательства, и имущества. После полного расчета с банком нужно взять справку о полном выполнении обязательств.

Как вернуть проценты по ипотеке?

Мало кому известно, что у клиента есть шанс возвратить проценты по ипотеке, если он воспользуется такой льготой, как «налоговый вычет». Главное – указать, что цель ипотеки — покупка квартиры. Тогда вопрос с последующим возвращением процентов решается легко. Воспользоваться такой возможностью разрешается только единожды. В каких случаях льгота не предоставляется?

- Если владелец жилья на пенсии.

- Если жилье покупалось предпринимателем для бизнеса.

- Если продавец и покупатель находятся в родственных или рабочих отношениях.

Нужно подать документы в налоговую инспекцию, решение о возврате денег принимается в течение месяца. Какие должны быть основные бумаги?

- документ о праве собственности на жилплощадь;

- акт приёма-передачи квартиры;

- договор купли-продажи;

- кредитный договор об ипотеке;

- копии платёжных документов, где отмечена выплата процентов банку.

womanadvice.ru

Что такое ипотечный кредит — описание и нюансы!

Содержание материала

Сегодня банки предлагают большой выбор программ кредитования, позволяющих решать самые разнообразные проблемы клиентов. Среди всех существующих продуктов отдельного внимания заслуживает ипотечное кредитование. Чаще всего ипотека применяется для покупки жилья, но на практике ее можно использовать и для реализации ряда других задач.

Что такое ипотечный кредит

Предмет ипотеки

Под ипотечное кредитование попадает все недвижимое имущество: строения, здания, дома и сооружения, дачи, гаражи и т.д. Чаще всего в ипотеку покупают жилые дома и квартиры.

Отдельные земельные участки также могут выступать в качестве предмета ипотеки и выполнять функции обеспечения возврата заемщиком кредитных средств, т.е. залога.

Схема ипотечной ссуды

Ипотечная квартира может использоваться как залог по кредиту. При наличии во владении заемщика другого недвижимого имущества, в качестве залога можно использовать и его. Также в виде залога могут выступать нежилые объекты, к примеру, офисные помещения и другая коммерческая недвижимость, транспортные средства, земельные участки.

Схема ипотечного кредитования

В случае если заемщик использует средства, полученные по ипотечному кредиту, на покупку недвижимости, он получает право собственности на объект с момента заключения соответствующего договора.

Таким образом, ипотека позволяет, в первую очередь, решать проблемы с жильем, актуальные для многих граждан.

Достоинства и недостатки ипотеки

Достоинства и недостатки ипотеки

Ипотека позволяет получить в собственность квартиру или даже целый дом, не тратя время на накопление необходимой суммы – это является ее главным преимуществом.

При этом объектом недвижимости, приобретенным в ипотеку, можно будет пользоваться на свое усмотрение сразу после заключения соответствующих договоров – никаких ограничений по эксплуатации жилья нет, за исключением моментов, установленных контрактом.

Ипотечный кредит

Программы ипотечного кредитования составлены так, что заемщик застрахован от возможных рисков (потеря прав собственности, утрата трудоспособности и пр.). Порядок действий в подобных ситуациях устанавливается отдельно банками и дополнительно регулируется на законодательном уровне.

Важным преимуществом для заемщика также является наличие т.н. налогового вычета, в соответствии с которым деньги, потраченные на покупку недвижимости, равно как и проценты по такому кредиту не попадают под налогообложение. Благодаря этому процентная ставка по ипотеке снижается.

Также к числу неотъемлемых преимуществ ипотеки нужно отнести большие сроки кредитования, благодаря чему размер регулярных обязательных платежей получается сравнительно невысоким.

Помимо этого существуют специальные программы ипотечного кредитования для отдельных категорий граждан, к примеру, молодых семей, под материнский капитал и пр. Особенности подобных программ следует изучать в отдельном порядке.

Главным недостатком ипотеки, как и любого кредита, является довольно серьезная переплата. В сумме размер переплаты может даже превышать величину непосредственно кредита. При этом переплата складывается с учетом не только процентов, но и обязательного ежегодного страхования, оплаты услуг специалистов, привлекающихся для оценки недвижимости и сопровождения сделок по ее оформлению и т.д.

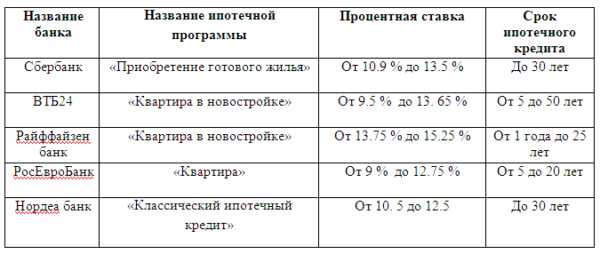

Ипотечные программы и процентные ставки

Также к числу недостатков можно отнести сложность получения такого кредита. Банки, выдающие ипотеку, предъявляют к потенциальным заемщикам очень серьезные требования. Они могут отличаться в разных учреждениях, но общие положения, такие как наличие гражданства и регистрации, справок о доходах, определенного трудового стажа, положительной кредитной истории и т.п. остаются одинаковыми для всех финансовых организаций.

Порядок получения ипотеки

Порядок получения ипотеки

Стандартный порядок оформления ипотечного кредита следующий:

- осуществляется поиск банка с подходящей программой кредитования. На этом этапе нужно обращать внимание не только на особенности доступных продуктов, но и на свое соответствие требованиям финансового учреждения;

- подготавливаются документы о получателе кредита и его поручителях (по требованию банка). Перечень необходимых документов устанавливается финансовым учреждением. На основании полученных данных кредитор сможет установить максимальный размер займа и условия его выдачи;

- заключается договор страхования, обеспечивающий защиту заемщика и объекта, находящегося в ипотеке;

- заключается договор ипотечного кредитования. На этом этапе необходимо внимательно изучить все положения документа, чтобы в дальнейшем не встретиться с неожиданными проблемами.

Как правило, после изучения информации о заемщике и вынесения положительного решения, банк сообщает клиенту о максимально возможном размере кредита и дает определенный срок (устанавливается финансовой организацией) на поиск квартиры или иного объекта для покупки в ипотеку.

Найдя подходящую недвижимость, клиент уведомляет об этом банк. Далее заключаются необходимые договоры. Банк рассчитывается с продавцом недвижимости, а клиент получает информацию о порядке погашения долга.

Документы для получения ипотеки

Документы для получения ипотеки

Пакет документов может меняться в зависимости от требований конкретного банка, но в целом он остается стандартным. Всего нужно подготовить два набора справок: первый – о потенциальном клиенте, второй – о недвижимости, которую планируется купить в ипотеку.

Стандартный набор документов о заемщике включает в себя:

- основные документы: паспорт, код плательщика налогов, военный билет, свидетельство о заключении брака и пр. Полный перечень сообщается отдельно банком;

- документы о трудовой занятости и доходах. В эту категорию, в первую очередь, входят стандартная справка 2-НДФЛ либо же документ по банковской форме, копии трудовых контрактов, документы с места занятости, сведения о других регулярных заработках и пр.;

- документы, подтверждающие наличие в собственности заемщика ценных активов. Сюда относятся: документы на транспортные средства, недвижимое имущество и прочие дорогостоящие вещи, выписки по денежным вкладам, счетам и депозитам, документы о долевой собственности, наличие земельных паев, ценных бумаг и т.д.;

- информация о поручителях. Обычно перечень документов в отношении этих лиц аналогичен пакету для потенциального заемщика.

К числу документов о недвижимом имуществе обычно относятся:

- стандартная правоустанавливающая документация (свидетельства о регистрации, сделках купли-продажи и пр.), а также документы собственников имущества;

- выписки из кадастрового либо технического паспорта. Также по необходимости подается выписка из земельного кадастра;

- справки, подтверждающие отсутствие возможных обременений. К примеру, банк может потребовать подтвердить, что квартира не находится в залоге, у собственника нет долгов по разного рода обязательным платежам и т.д.

Приведенные списки документов могут отличаться от пакета, запрашиваемого конкретно вашим банком. Поэтому необходимый перечень справок лучше уточнить индивидуально. Сотрудники банков обычно не отказывают в помощи и подробно объясняют, где можно получить те или иные необходимые документы.

Когда могут отказать в выдаче ипотеки?

После подачи заемщиком всех необходимых документов и справок, банк выполнит тщательную проверку представленной информации на соответствие действительности.

К примеру, уполномоченные сотрудники могут обратиться с запросом в Пенсионный фонд для уточнения размера отчислений, совершаемых заемщиком и т.д. В случае обнаружения заведомо ложной или ошибочной информации (если неточности имеют место по вине клиента), банк откажет в выдаче денежного займа.

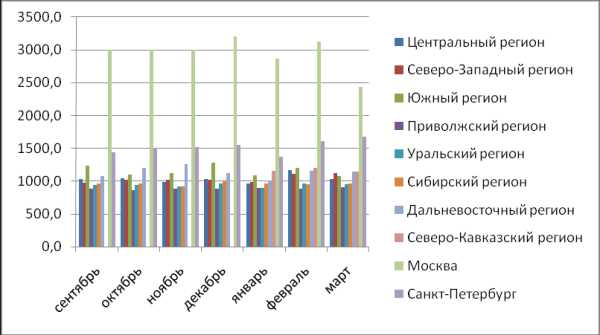

Средний размер ипотечного кредита

Наиболее же частой причиной отказов в выдаче ипотеки является несоответствие доходов заемщика размеру запрашиваемого займа. В подобных ситуациях банк либо отказывает в выдаче займа, либо же предлагает потенциальному клиенту свои условия.

Процентная ставка ипотечного кредитования

Отягощающим фактором при оформлении любых займов является наличие испорченной кредитной истории. Для уточнения такой информации о клиенте банки обращаются в уполномоченную организацию – Бюро кредитных историй. База общая для всех банков, поэтому прошлые нарушения условий сотрудничества с одним финансовым учреждением могут сделать невозможной работу с другой организацией.

Также вы можете получить сведения о своей кредитной истории и оценить шансы на получение ипотеки до посещения банка. Для этого лично явитесь в представительство Бюро кредитных историй и напишите там заявление, либо же направьте онлайн-запрос через официальный сайт Банка России.

Гражданам, получившим отказ по заявке на ипотеку, доступна возможность ее повторной подачи через время, установленное конкретным банком. Чаще всего это 2-3 месяца.

Что такое ипотечный кредит

bank-explorer.ru

Доступность. Если клиент имеет стабильный доход, он практически стопроцентно может получить желаемую сумму для покупки квартиры.

Доступность. Если клиент имеет стабильный доход, он практически стопроцентно может получить желаемую сумму для покупки квартиры. Возраст не ниже 23 и не более 65 лет. Если заявитель близок к предельной границе, до скольки лет дают ипотеку в конкретном банке, она оформляется на меньший срок – 5–10 лет максимум.

Возраст не ниже 23 и не более 65 лет. Если заявитель близок к предельной границе, до скольки лет дают ипотеку в конкретном банке, она оформляется на меньший срок – 5–10 лет максимум.