ХАРАКТЕРНЫЕ ПРИЗНАКИ ФИНАНСОВЫХ ПИРАМИД

9242

Оценка: 2.79 (Голосов: 3) |

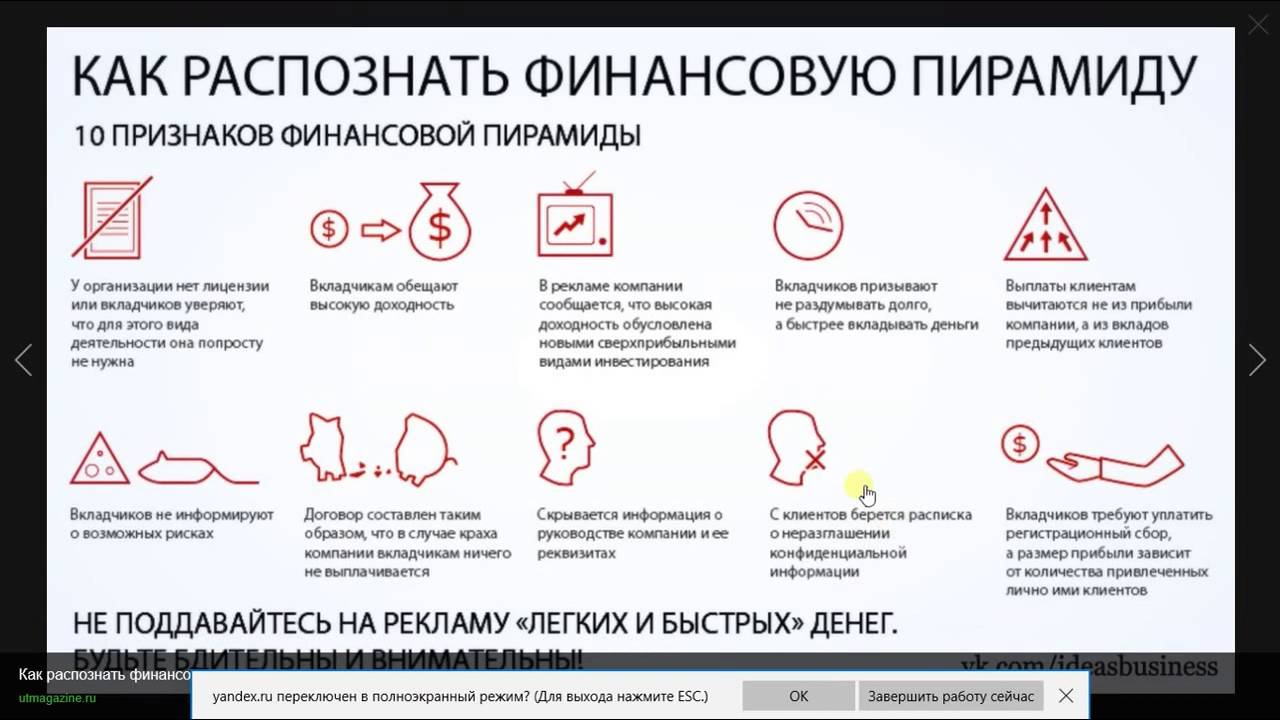

Прежде чем расстаться со своими деньгами, подумайте о том, кому вы их отдаете и на какие цели. Если в организации, которой вы хотите доверить свои денежные средства, вы обнаружите все или несколько из перечисленных ниже признаков, стоит задуматься, не пытаются ли вас втянуть в очередную финансовую пирамиду.

Вознаграждение за приведенных вами клиентов

Если вам обещают доплачивать за каждого приведенного в компанию клиента, это само по себе достаточное основание, чтобы не нести туда деньги и отговорить всех знакомых от такого рискованного мероприятия.

Гарантирование высокой доходности, в несколько раз превышающей рыночный уровень

Официально гарантировать проценты по вкладам и возвратность средств могут только банки. Они находятся под строгим контролем ЦБ РФ и назначают ставку только в оговоренных законом рамках

Отсутствие необходимых лицензий

Если лицензий нет, трижды подумайте, стоит ли связываться с этой фирмой.

Отсутствие собственных основных средств, других дорогостоящих активов

Имеющиеся имущество и активы компании при неблагоприятном исходе можно будет продать и хотя бы частично вернуть вложенные деньги.

Агрессивная реклама с некорректной информацией

Такая реклама рассчитана на быстрое привлечение большого числа клиентов и содержит только ту информацию, оглашение которой выгодно самим основателям пирамид. Напротив, о рисках, с которыми может столкнуться клиент такой компании, рекламодатели по понятным причинам стараются не упоминать.

Отсутствие точного определения деятельности организации

У пирамиды нет других клиентов, кроме самих вкладчиков. Вам никогда не покажут ее покупателей, поставщиков, посредников.

Наличие вступительного взноса: на оформление, обучение, за акции и т. п.

Как правило, этот взнос и является основным доходом организаторов пирамиды.

Платежи принимают ТОЛЬКО наличными деньгами

Есть все основания не доверять этой организации, поскольку она избегает контроля за движением денежных средств.

Консультации ТОЛЬКО при личной встрече

При личной встрече проще применить различные психологические приемы и уловки, чтобы втереться в доверие клиента и убедить его вложить деньги.

Призывают не раздумывать и вкладывать быстро

Попросите образец договора на руки и изучите его дома в спокойной обстановке. Если отдельные его положения вызовут у вас затруднения, постарайтесь проконсультироваться со специалистом. Не принимайте поспешных решений!

Не принимайте поспешных решений!

Договор не защищает ваши права

Посмотрите, что за документ остается у вас взамен отданных денег. Можно ли назвать его финансовым документом, на основании которого очевидно, что фирма должна вернуть ваши деньги? Внимательно читайте все документы. Ничего не подписывайте, не разобравшись. Потом может выясниться, что деньги – благотворительное пожертвование или вступительный взнос, благодаря которому вы стали членом сомнительного клуба. Если вам не нравится договор или отдельные его положения – не подписывайте его.

Анонимность организаторов и непрозрачность работы

Узнайте о фирме как можно больше. Изучите отзывы о компании, но взвешенно, так как их могут оставлять заинтересованные лица (сами сотрудники или, наоборот, конкуренты). Прочитайте все документы. Узнайте, чем конкретно занимается фирма, и куда будут вложены ваши деньги. Спросите, где это можно подтвердить. Проверьте эти сведения самостоятельно. Сравните условия с другими фирмами, предлагающими аналогичные услуги.

ЧТО ДЕЛАТЬ, ЕСЛИ ВЫ СТАЛИ ЖЕРТВОЙ ФИНАНСОВОЙ ПИРАМИДЫ?

Если вы стали жертвой финансовой пирамиды, советуем в первую очередь не паниковать. Если у вас есть документы, подтверждающие передачу денег, то вернуть их намного проще. В случае, если ваши требования о возврате денег проигнорированы, незамедлительно обращайтесь в правоохранительные органы по месту жительства (полиция, прокуратура). Часто решающим фактором тут является время. Чем быстрее гражданин обратится в правоохранительные органы, тем выше вероятность задержания мошенников, ареста их имущества и возврата большей части вложенных денежных средств.

С 2016 года предусмотрена как административная ответственность за привлечение денежных средств в финансовые пирамиды, а также за их рекламу (ст. 14.62 КоАП), так и уголовная ответственность за организацию финансовых пирамид (ст. 172.2 УК РФ). Кроме того, в настоящее время сложилась достаточно успешная судебная практика борьбы с организаторами финансовых пирамид.

Второе немаловажное условие – это придание гласности неблаговидной деятельности этих организаций. Не надейтесь на то, что если вы будете молчать, то организация привлечет средства других граждан, за счет которых расплатится с вами. Опыт показывает, что это совсем не так. Пирамиды не спешат расплачиваться со своими вкладчиками, но при этом очень искусно начинают прятать свои активы.

Контроль и надзор на финансовом рынке осуществляется единым органом – Центральным банком Российской Федерации. Поэтому обо всех подозрительных предложениях по совершению сделок сообщайте в полицию и службу по защите прав потребителей финансовых услуг и миноритарных акционеров при Банке России

Телефоны контактного центра Банка России:

• 8 (800) 250-40-72 (звонок бесплатный).

Похожие материалы

Администрация Правительства Кузбасса

В последние несколько лет начали вновь активизироваться финансовые пирамиды. Доверчивые граждане, будто позабыв уроки 90-х годов, понесли свои сбережения в сомнительные компании, обещающие высокие проценты доходности. Почему же снова стало возможным такое широкое распространение финансовых пирамид? Новоявленным Остапам Бендерам не пришлось ничего изобретать: достаточно было достать старую мышеловку и зарядить в нее свежий сыр, учесть прошлый опыт и подстроить его под современные реалии.

Втянутыми в пирамиду оказываются как вполне грамотные молодые люди, которые «знали, что это пирамида, но надеялись оказаться в числе первых, успевших сорвать хороший куш за счет других», так и люди, которым недостаточно знаний, чтобы успешно распознать мошенников. Современные надежные инвестиционные инструменты зачастую едва спасают деньги от инфляции и не гарантируют какую-либо прибыль.

И тут появляются «волшебники», которые дают возможность значительно прирастить свои сбережения, спекулируя на естественных потребностях людей: улучшение жилищных условий, образование детей, приобретение дачи, автомобиля, защита сбережений от инфляции, обеспечение более достойной жизни пенсионерам.

Такие компании предлагают доходы, значительно превышающие аналогичные, представленные на рынке в том же сегменте деятельности (услуг или производства). А потом, собрав приличную сумму денег, исчезают, не оставив после себя даже имущества, на которое возможно наложение взыскания. К сожалению, заставить такие компании полностью расплатиться с инвесторами почти невозможно.

Чтобы не оказаться у разбитого корыта, оплакивая подаренные мошенникам свои накопленные сбережения, мы рекомендуем Вам ознакомиться с признаками, которые помогут заподозрить неладное в деятельности компании, а также с приемами, используемыми мошенниками. Помните, что финансовая пирамида изначально создается, чтобы обогатить ее создателей, а не Вас.

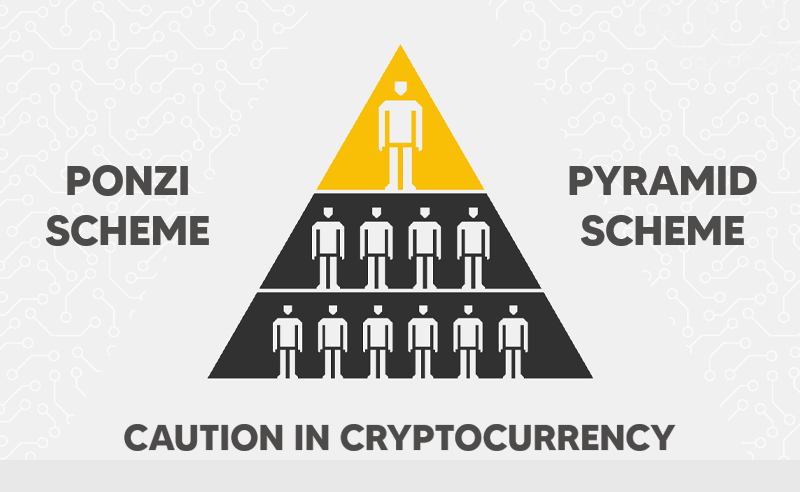

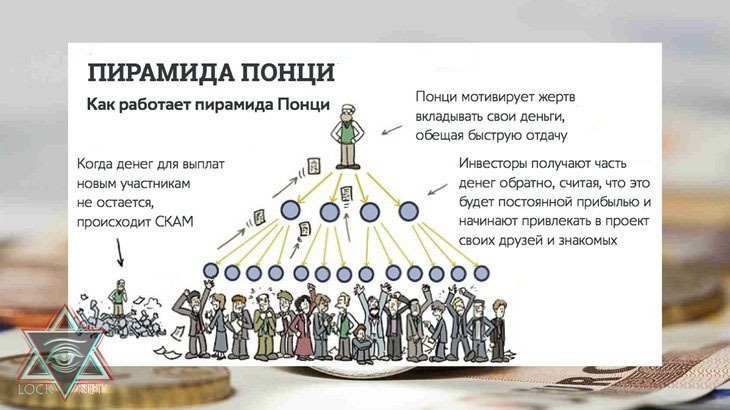

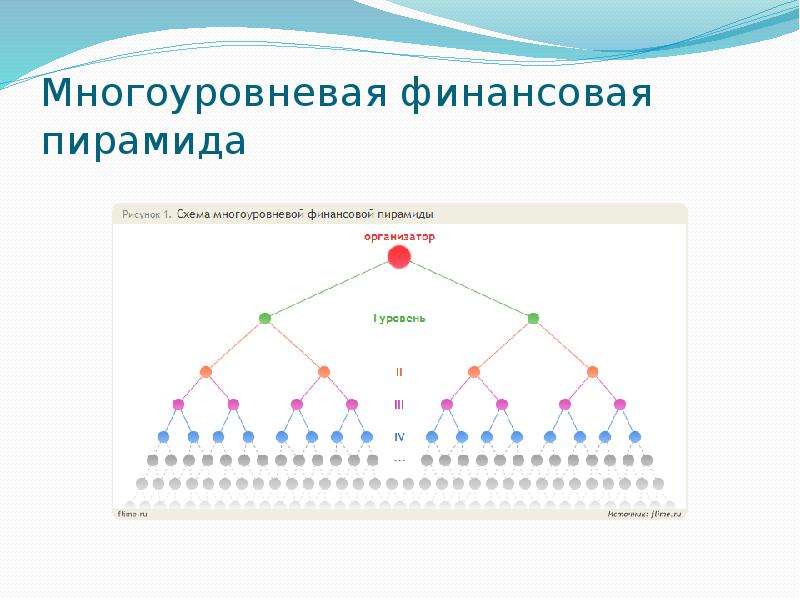

Классическая пирамида

Фирма собирает деньги инвесторов на определенный срок и выплачивает первым вкладчиками проценты из средств, вложенных следующими клиентами. Первые вкладчики рассказывают своим друзьям и родственникам о баснословной прибыли. Те идут в фирму и несут свои деньги. Насобирав приличную сумму, организаторы пирамиды исчезают вместе с деньгами.Отдельно хочется выделить MLM — многоуровневый маркетинг. Это — не пирамида, а способ продвижения товара, существующий во всем мире. Отличительная особенность такой компании от пирамиды — наличие товара. И, хотя прибыль складывается в том числе и за счет привлечения новых членов, все таки это — реализация конкретного продукта. Другое дело, что не каждому человеку такая деятельность по плечу. Но этот вопрос уже каждый решает самостоятельно.

Это — не пирамида, а способ продвижения товара, существующий во всем мире. Отличительная особенность такой компании от пирамиды — наличие товара. И, хотя прибыль складывается в том числе и за счет привлечения новых членов, все таки это — реализация конкретного продукта. Другое дело, что не каждому человеку такая деятельность по плечу. Но этот вопрос уже каждый решает самостоятельно.

Случается, правда, что мошенники используют MLM как один из инструментов обмана, предлагая продвигать заведомо непродаваемый товар, который участник схемы сначала сам должен выкупить у фирмы.

Признаки финансовых пирамид

- Отсутствие лицензии (не указывается в рекламе) или указание номера чужой лицензии, или собственной, но выданной на иной вид деятельности. Правда, к сожалению, наличие лицензии не всегда может являться гарантией добросовестной деятельности компании. Кредитные кооперативы и потребительские общества также могут действовать без лицензии.

- Устав фирмы не размещен в Интернете, а в офисе вам его не хотят показывать.

В Уставе указаны учредители, зачем мошенникам давать Вам в руки эту информацию?

В Уставе указаны учредители, зачем мошенникам давать Вам в руки эту информацию? - Сокрытие финансовой информации. Отчеты, балансы, нигде не публикуются. Вам их тоже не покажут.

- Обещание высокой доходности. Проценты выплат по займу, как правило, в разы выше среднерыночных. Ставки выше 20% экономисты считают крайне сомнительными. Задумайтесь: какая прибыль должна быть у компании, если только Вам она предлагает сверхдоходность! Возможно ли это и в какой сфере?

- Обещание гарантированных процентов. В мире инвестиций таких гарантий быть не может, особенно на высокие проценты, которые достигаются вложениями повышенного риска. После шквала публикаций на эту тему, многие финансовые компании снизили свои ставки, а большинство из них вообще удалили со своих сайтов информацию о размере процентных ставок.

- Неспособность компании подтвердить свою деятельность. Очень часто компании сообщают, что ведут свою деятельность в сферах, которые ассоциируются с высокой доходностью: нефтедобыча, золотодобыча, строительство.

Постарайтесь получить конкретную информацию: что это за объекты, где они находятся. И убедитесь, что данная фирма имеет к этим объектам отношение.

Постарайтесь получить конкретную информацию: что это за объекты, где они находятся. И убедитесь, что данная фирма имеет к этим объектам отношение. - Легкие заработки. Работа будет нетрудной, а заработки высокими. Только дайте сейчас «немного денег» и через месяц Вы будете баснословно богаты.

- Подделка под лидера. Использование в названии, рекламе, объявлениях названий и фирменной символики известных компаний. Некоторые мошенники используют название хорошо известной фирмы, раскрученного бренда, немного модифицируют его. Доверие к компании происходит на уровне ассоциации с добропорядочной фирмой с почти таким же названием.

- Ознакомление клиента с договором только в офисе или при личной встрече. Как правило, до внесения денег Вам не дают договор на руки. У вас нет возможности посоветоваться с юристом и обдумать условия договора. Договор составлен так, что фирма фактически не несет ответственности за возврат денег.

- Отсутствие компании в числе членов саморегулируемых организаций.

Поищите компанию в списках саморегулируемых организаций. Если компания является членом саморегулируемой организации, это может являться дополнительной гарантией надежности.

Поищите компанию в списках саморегулируемых организаций. Если компания является членом саморегулируемой организации, это может являться дополнительной гарантией надежности. - Упоминание в качестве партнеров или даже учредителей хорошо известных фирм. Скорее всего, их громким именем просто воспользовались без их ведома. Попытайтесь узнать, является ли интересующая вас фирма их инвестором или партнером. Или наоборот: упоминание в качестве партнеров никому не известных фирм, информации о которой нигде не удается обнаружить, даже упоминаний в Интернете.

- Требуется заплатить вступительный взнос. Либо, «оплатить оформление документов», «оплатить обучение или участие в семинаре». Как правило, этот взнос и является основным доходом организаторов пирамиды.

- Липовые документы, которыми сложно подтвердить обязательства компании перед Вами. Вы отдаете деньги, а что получаете взамен? Чек? Приходно-кассовый ордер? Красивую бумажку с синей печатью и золотым вензелем? Может, это расписка, что у Вас приняли благотворительный взнос? Как минимум: грамотно оформляйте факт передачи денег.

- Фиксированная сумма взноса. Например, 2900 евро. Обычно надежные инвестиционные институты лимитируют лишь нижний порог инвестируемой суммы.

- Место регистрации компании. Если она зарегистрирована на неких островах — стоит задуматься: для чего?

- Надомная работа. Для того, что бы заработать, Вы должны сначала купить или «взять в аренду» материалы или оборудование. Дома вы выращиваете гладиолусы, тюльпаны, вырезаете этикетки, лепите гипсовую плитку с помощью «взятых в аренду» форм. Приносите в фирму, которая у вас скупает «готовый товар», она выплачивает приличное вознаграждение. Слухи о чудо-работе распространяются быстро. И вот уже вам приходится постоять в очереди, чтобы получить или сдать работу. Спустя некоторое время вы со своим товаром и коллегами по несчастью оказываетесь у закрытых дверей бывшего офиса «работодателя».

- Спекуляция на насущных потребностях человека. Есть фирмы, предлагающие конкретные программы для инвестирования: «накопи на квартиру», «на машину», «на дачу», «на учебу» и т.

д. Не всегда это мошеннические программы. Просто поинтересуйтесь: куда будут вложены ваши деньги.

д. Не всегда это мошеннические программы. Просто поинтересуйтесь: куда будут вложены ваши деньги. - Кредитные кооперативы. Вам предлагают оплатить 30% от стоимости жилья. Остальные средства кооператив вам предлагает под 1-3% годовых. Не верьте! Таких процентных ставок быть не может. Признаком пирамиды может быть и долевое строительство по демпинговым ценам. Задумайтесь: для чего Вам предлагается востребованный товар по цене в несколько раз ниже рыночной?

- Давление на психику. Часто в мошеннических компаниях работают люди, являющиеся хорошими психологами. Вас убеждают, что Вы здесь не случайно, что Вы — «избранный», что Вам повезло. На собраниях создают атмосферу неистового энтузиазма, праздника, играет музыка. У компании помпезный офис. Нарядные, улыбчивые сотрудники. Они не предоставляют никакой конкретной информации, но очень умело оперируют словами типа форекс, стокс, фьючерс, трейды.

- Отсутствует реальный товар или услуга. Если фирма ничего не производит, продает воздух, существует только за счет взносов и привлечения новых членов — это классическая пирамида.

- Реклама. Солидные компании довольно хорошо известны в сфере своей деятельности. Они не расклеивают свою рекламу в метро и не публикуют ее в бесплатных газетах, не размещают свои сайты на бесплатном хостинге.

- Дата основания. Как давно зарегистрирована компания? Сколько лет она предоставляет свои услуги на рынке? Если она стремительно врывается на рынок, да еще с помощью агрессивной рекламы, едва зарегистрировавшись — это повод быть более внимательным.

Общие рекомендации

Конечно, не все эти признаки однозначно указывают на то, что перед вами мошенники. Тем не менее, будьте внимательны. Используйте полученную информацию, чтобы в дальнейшем обезопасить себя от потери средств.- Проверьте документы компании. Лицензии, свидетельство о регистрации, устав. Попросите образец договора на руки и проконсультируйтесь с юристом.

- Узнайте, чем конкретно занимается компания и куда будут вложены Ваши деньги (товары, объекты). Спросите где это можно проверить.

Проверьте эти сведения самостоятельно.

Проверьте эти сведения самостоятельно. - Сравните условия с другими фирмами, предлагающими аналогичные услуги. Если имеют место более выгодные условия размещения Ваших средств, поинтересуйтесь у сотрудника компании за счет чего прибыль их компании в разы выше, чем у аналогичных структур, работающих в этой сфере и получите внятные ответы на свои вопросы.

- Не оплачивайте «вступительные взносы» и другие сомнительные услуги. Посмотрите, что за документ остается у Вас на руках взамен отданных Вами денег. Можно ли назвать его финансовым документом, на основании которого очевидно, что фирма должна вернуть Вам Ваши деньги?

- Внимательно читайте все документы. Ничего не подписывайте, не разобравшись. Потом может выясниться, что Ваши деньги — благотворительное пожертвование. Или вступительный взнос, благодаря которому Вы стали членом сомнительного клуба.

- Ваши финансовые взаимоотношения с компанией должны быть оформлены в соответствии с законодательством.

И помните: слишком заманчивые условия — симптом пирамиды.

И помните: слишком заманчивые условия — симптом пирамиды.Информационные публикации

Финансовые мошенники и способы обмана

DOCX, 28 кб

Кредитные посредники — мошенники

DOC, 30 кб

Памятка для пенсионеров,инвалидов, ветеранов и родителей несовершеннолетних детей

PDF, 638 кб

Об опасностях, которые подстерегают людей, которые идут на неоправданный риск в погоне за приростом своих сбережений

DOC, 44 кб

Заключение

К сожалению, мошеннические структуры бросают тень и на добропорядочные компании, мешают им работать, вызывая отток клиентов. «Благодаря» их деятельности, у населения может развиваться недоверие к любым, даже добросовестным, инвестиционным институтам. Проверить деятельность компании, а также вынести вердикт о законности ее действий могут правоохранительные органы. Для инициирования проверки им необходимы обращения граждан. Поэтому, если у Вас возникли подозрения в незаконной деятельности, обращайтесь в правоохранительные органы.

Федеральный фонд внимательно следит за ситуацией, разворачивающейся в настоящее время вокруг лопающихся пирамид, собирает и анализирует информацию, сотрудничает с Департаментом экономической безопасности МВД России. Поэтому о подозрительных компаниях просим Вас сообщать в адрес правоохранительных органов (желательно по месту регистрации компании) и в Федеральный фонд.

Лучше предупредить мошенничество, чем бороться с его последствиями, оплакивая потерю своих сбережений.

Признаки финансовой пирамиды — Финансы на vc.ru

Обычному человеку распознать финансовых мошенников очень сложно. Самый главный стимул для зарождения финансовой пирамиды — жажда людей быстрой и крупной наживы. Причем такое желание должно быть у большого числа граждан. На стремлении быстро обогатиться умело играют мошенники.

Чтобы обезопасить свои сбережения и не вложить деньги в финансовую пирамиду надо знать ее признаки.

Перечень признаков финансовых пирамид, которые выделяет Банк России:

• Высокая доходность от вложений

• Гарантия (обещания) будущей доходности

• Широкомасштабная и агрессивная реклама в интернете, в соцсетях, в каналах мессенджеров, на «презентациях»

• Отсутствует доступ к финансовой отчетности компании

• Выплата вкладчикам доходов, процентов, прибыли происходит за счет денег, которые вносят новые инвесторы

• Компания не имеет в собственности недвижимость или другое дорогостоящее имущество

• Компания скрывает род своей деятельности, прикрываясь ноу-хау или новейшими секретными технологиями, чтобы не прознали конкуренты

• Компания не имеет разрешений или лицензий Банка России

Кроме признаков, указанных ЦБ, существуют и косвенные признаки пирамид:

• Представители часто употребляют сложную финансовую терминологию чтобы «загрузить» клиента – хэджирование, опционы, трейдинг на форексе, CFD, маржа, структурники, криптотрейдинг, алготрейдинг, облачный майнинг, рибейты, венчур, токенизация, геометрия рисков портфеля, нейтральная экспозиция к бенчмарку и подобные

• Средства инвесторов предлагается перечислять в зарубежные банки

• Вложения в проекты предлагают делать, используя криптовалюты

• Раскрученная партнерская и бонусная программа, которая повышает прибыль того, кто приводит в проект новых вкладчиков (сетевые технологии MLM)

• Используется бесконечная и непрерывная мотивация: с презентациями, семинарами, розыгрышами призов

• Как новых вкладчиков, так и старых разными методами склоняют к повторному инвестированию полученной прибыли, которую на начальных этапах стараются выплачивать

• Сайт компании сделан очень красиво, имеет функцию «личный кабинет инвестора», где наглядно рисуется как график доходности инвестиций, так и списки приведенных подписчиков, от которых инвестор получает % бонусов

• На сайте компании в качестве компаний-партнеров часто приводятся официальные лейблы бирж, международных брокеров, саморегулируемых организаций, рейтинговых агентств

• Современные финансовые пирамиды могут иметь приложения для смартфонов, приводя этот факт как доказательство своей легальной деятельности

Финансовые пирамиды возглавляют люди со знанием психологии и технологий манипуляций. Они знают, как склонить потенциальную жертву инвестировать деньги, а затем и продолжать это делать как можно дольше.

Они знают, как склонить потенциальную жертву инвестировать деньги, а затем и продолжать это делать как можно дольше.

Очень часто сами вкладчики, пришедшие первыми и реально получившие свои проценты, становятся зазывалами новых инвесторов, приводя в качестве довода реальности бизнеса факт получения ими прибыли. Это самая опасная ситуация, поскольку такие люди становятся соучастниками организаторов финансовой пирамиды, т.к. они получают проценты бонусов от денег вовлеченных ими новичков.Признаки финансовой пирамиды

2682 просмотров

Признаки финансовой пирамиды смогли распознать около четверти россиян :: Финансы :: РБК

Большинство россиян по-прежнему не может распознать признаки финансовой пирамиды. Об этом свидетельствуют опубликованные в четверг, 9 июля, результаты опроса, проведенного Национальным агентством финансовых исследований (НАФИ) в июне 2015 года.

Об этом свидетельствуют опубликованные в четверг, 9 июля, результаты опроса, проведенного Национальным агентством финансовых исследований (НАФИ) в июне 2015 года.

В ходе опроса исследователи предлагали респондентам определить, какой из четырех предложенных вариантов вложения средств является финансовой пирамидой. Правильный ответ смогли дать 27% респондентов, назвав пирамидой финансовую организацию, обещающую гарантированный 35%-ный рост вложений через год. Эта цифра остается почти неизменной на протяжении семи лет опроса, отмечают в НАФИ. В 2008 году так ответили 28% респондентов, в 2011 году — 23%.

Чаще остальных верно определить финансовую пирамиду смогли жители Москвы и Санкт-Петербурга, женщины, а также опрошенные с высшим образованием (по 31%).

Паевой инвестиционный фонд, сообщающий о 35%-ной доходности его паев за предыдущий год, подозревают в наличии признаков пирамиды 13% опрошенных против 9% в 2011 году. Общий фонд банковского управления, предлагающий сертификаты долевого участия, считают финансовой пирамидой 3% респондентов — столько же, сколько и в 2011 году.

В то же время выросло доверие к банкам, предлагающим вклады под 12% годовых. Если в 2011 году к финансовым пирамидам такие организации относили 11% опрошенных, то в 2015 году — только 4%.

Признаки финансовой пирамиды: петербургские компании попали в «черный список» ЦБ

Банк России на своем сайте начал публиковать список финансовых организаций с признаками нелегальной деятельности. АБН обнаружило в этом списке и петербургские компании — ЦБ нашел у них признаки «финансовой пирамиды» и «нелегального кредитора».

В настоящее время список состоит из более чем 1,8 тысяч компаний, которые регулятор считает в той или иной мере нелегальными на территории РФ. В списке выделяются компании с признаками финансовых пирамид, нелегальные кредиторы и форекс-дилеры.

«Банк России с помощью специальной системы мониторинга, а также по обращениям граждан и организаций выявляет (в том числе в Интернете) компании и проекты с признаками нелегальной деятельности», — говорится в сообщении ЦБ.

Все они были выявлены с 2020 года. При этом список не содержит сведений о физических лицах и индивидуальных предпринимателях. Представители регулятора пообещали обновлять список каждые 10 дней.

АБН удалось найти в «черном списке» ЦБ и несколько петербургских компаний. Например, зарегистрированное в Петербурге ООО «МЛК» помечена на сайте регулятора как организация с признаками «финансовой пирамиды», но перейти на указанный регулятором адрес в сети не удается, так как «домен еще не подключен к сайту».

У АО «Бюро проектного финансирования» и международного потребительского общества «Эфи-ра», предоставляющих услуги в Петербурге, регулятор также нашел «признаки финансовой пирамиды».

Страницы обеих компаний в интернете оказались недоступны. Доступ к сайту АО «Бюро проектного финансирования» оказался ограничен на основании ФЗ «Об информации, информационных технологиях и защите информации».

Скриншот главной страницы сайта АО «Бюро проектного финансирования»

В списке организаций с признаками нелегальной деятельности оказалось и петербургсгкое ООО «Союз», у которого регулятор нашел «признаки нелегального кредитора».

«Участник рынка для предоставления большинства финансовых услуг на территории Российской Федерации должен иметь лицензию Банка России или быть включенным в реестр регулятора. Если это условие не соблюдается, то, скорее всего, организация ведет деятельность нелегально, а потребители могут быть обмануты», — говорится в сообщение Банка России.

Там подчеркивается, что регулятор принимает меры по блокировке сайтов таких компаний, а также сотрудничает с правоохранительными органами и иностранными регуляторами для применения иных мер.

В разговоре с журналистами первый зампред ЦБ РФ Сергей Швецов заявил, что приостановка работы нелегальных компаний может занимать много времени.

В этой связи было решено информировать население о таких компаниях заранее — после сбора «доказательства незаконной деятельности».

Такой подход, как считает Швецов, может сохранить деньги россиян. При этом эксперты критически оценивают новшества в работе Банка России, советуя отделять мошенников и «павших ангелов» от добросовестных игроков.

«По причине низкой финансовой грамотности большинства населения мера может оказаться не очень эффективной. Более того, есть претензии и к составу списка. Например, там почему-то оказался популярный американский брокер Interactive Brokers, где у россиян очень много счетов», — обращает внимание независимый финансовый аналитик Дмитрий Адамидов.

Фото: wikipedia.org

По словам собеседника АБН, до недавнего времени ЦБ никаких претензий к нему не имел, но потом брокер начал закрывать счета принудительно и перестал работать в России в рамках очередной санкционной волны.

Как утверждает Дмитрий Адамидов, через Interactive Brokers до сих пор торгует несколько десятков тысяч россиян, а ЦБ объявил его ненадежным контрагентом.

В то же время проблема мошенничества на финансовом рынке в России и в Петербурге в частности остается довольно острой. Как уже писало АБН, из-за пандемии коронавируса наблюдается рост числа финансовых пирамид в интернете, причем почти половина выдает себя иностранные проекты и компании.

В прошлом году в России было обнаружено более 200 организаций с признаками финансовых пирамид, часть из которых работала в Северной столице.

Классическая «финансовая пирамида» представляет собой мошенническую схему получения дохода, когда средства поступают в кредитное учреждение за счет постоянного привлечения новых участников. АБН подробно рассказывало о способах защиты от финансовых пирамид в Петербурге.

«Тема финансовых пирамид в России вечна, хотя размаха 90-х годов сейчас и не наблюдается. Схемы мошенничества почти не меняются. Бывают сразу мошеннические проекты, но бывает, что и нормальный бизнес после появления проблем использует свою инфраструктуру в мошеннических целях. ЦБ в данном случае волнует, чтобы вкладчики не перекрыли Неглинную», — считает Дмитрий Адамидов.

В релизе регулятор подчеркивает, что «законодательство не предусматривает выплат Банка России пострадавшим от деятельности нелегальных участников рынка». Вмешиваться в отношения между лицами, незаконно предоставляющими финансовые услуги, и их клиентами, регулятор, судя по всему, также не намерен.

При этом Сергей Швецов допустил иски, связанные с деловой репутацией в отношении Центробанка. Он добавил, что в Банке России готовы подкорректировать свои подходы, если судебная практика будет складываться не в пользу регулятора.

ЦБ раскрыл черный список финансовых пирамид и нелегальных кредиторов — Российская газета

В нем более 1,8 тыс. организаций и интернет-проектов, выявленных с 2020 года. Там есть, например, форекс-дилер Alpari Limited — российскую компанию «Альпари Форекс» Банк России лишил лицензии еще в 2018 году; брокер Larson and Holz IT Ltd, также без лицензии Банка России привлекающий клиентов на рынок форекс; компания «Синерджи» (Antares Trade) с признаками финансовой пирамиды, предлагающая купить автомобиль за 30-60% от его стоимости. По каждой компании указаны характер незаконной деятельности, адрес сайта и другие сведения, включая дату загрузки данных на сайт. Персональные данные организаторов регулятором не публикуются.

В черном списке находятся те компании, по которым у Банка России есть доказательства нелегальной деятельности. Он передает данные о них правоохранителям, которые уже должны пресечь работу злоумышленников.

Он передает данные о них правоохранителям, которые уже должны пресечь работу злоумышленников.

Этап «пресечения» (до вынесения решения суда или блокировки сайтов) длится как минимум три месяца, и, публикуя список, Банк России хочет как можно раньше предупредить граждан, чтобы они смогли сориентироваться и не попасть в капкан, сказал первый зампред Банка России Сергей Швецов. Он рассчитывает, что интернет-поисковики с осени начнут использовать данные списка для маркировки сайтов с нелегальными финансовыми услугами (как они уже отмечают легальных игроков с лицензией Банка России).

Для нелегальных интернет-проектов, которые работают в иностранных доменных зонах, огласка может быть единственным способом борьбы с ними. Их блокировка — длинный процесс, требующий взаимодействия с зарубежными регуляторами. Законопроект, который бы позволил Банку России оперативно инициировать блокировку зарубежных сайтов, нелегально привлекающих деньги российских клиентов, завис в Госдуме с начала 2019 года.

Перечень будет постоянно (пока с периодичностью раз в десять дней) обновляться, в том числе по результатам проверок обращений граждан. «Если вы или ваши близкие столкнулись с мошенничеством на финансовом рынке или даже просто узнали о таких компаниях, не молчите, — призывает Швецов. — Сообщайте об этом в правоохранительные органы и в Банк России. Такая информация поможет нам противодействовать нелегальным организациям более эффективно и на ранней стадии предупредить людей». Проверяться будет и анонимная информация с той разницей, что заявителя не оповестят о результатах, уточнил он.

Открытый черный список также призван помочь банкам и брокерам оценивать риски переводов их клиентов в адрес нелегальных игроков, сказал директор департамента противодействия недобросовестным практикам Банка России Валерий Лях. Около 45% нелегальных участников рынка представлены в интернете и ориентированы на прием онлайн-переводов.

Банк России выявляет нелегалов на финрынке с помощью собственной системы сканирования интернета, подробности работы которой он не раскрывает. За прошлый год выявлены 222 финансовые пирамиды, 821 черный кредитор, 395 лжефорексеров, за первый квартал этого года — 85, 144 и 124 организации соответственно (а вместе с «иными» нелегалами на финрынке — 361 организация).

За прошлый год выявлены 222 финансовые пирамиды, 821 черный кредитор, 395 лжефорексеров, за первый квартал этого года — 85, 144 и 124 организации соответственно (а вместе с «иными» нелегалами на финрынке — 361 организация).

В этом году ЦБ рассчитывает запустить маркировку финансовых пирамид, черных кредиторов и лжефорексеров в поисковой выдаче в интернете

Как ранее сообщала «Российская газета», характерной чертой мошеннических интернет-проектов стало отсутствие открытых сайтов или контактных данных на сайте и целенаправленная работа с людьми, у которых могут быть большие деньги и низкая финансовая грамотность. Многие пирамиды привлекают деньги в «будущие» или слабо раскрученные криптовалюты, но расчеты, как правило, идут в биткоинах. Нелегальные форекс-дилеры также все чаще делают ставку на криптовалюты. Они стараются убедить потенциальных клиентов, что платить в криптовалюте удобнее, потому что таковы «особенности зарубежного законодательства». Почти 70% подобных компаний занимаются явным мошенничеством — они берут деньги за оказание услуг на рынке форекс, но фактически такие услуги не предоставляют. Остальные 30% заявляют, что у них есть брокерская лицензия иностранного регулятора. Черных кредиторов отличает то, что чаще всего они выдают ссуды под залог единственного жилья.

Остальные 30% заявляют, что у них есть брокерская лицензия иностранного регулятора. Черных кредиторов отличает то, что чаще всего они выдают ссуды под залог единственного жилья.

ЦБ опубликовал список признаков финансовых пирамид

Банк России опубликовал на своем сайте признаки финансовых пирамид, чтобы граждане смогли своевременно распознать пирамиду в финансовой организации.

Как отмечает ЦБ, существует несколько общих для всех «финансовых пирамид» признаков. Это отсутствие лицензии на привлечение денежных средств, обещание высокой доходности, в несколько раз превышающей рыночный уровень, гарантирование доходности (что запрещено на рынке ценных бумаг), массированная реклама в СМИ и интернете с обещанием высокой доходности, отсутствие какой-либо информации о финансовом положении организации, выплата денежных средств новым участникам из денежных средств, внесенных другими вкладчиками ранее, отсутствие собственных основных средств, других дорогостоящих активов, отсутствие точного определения деятельности организации.

«Но наличие этих признаков не является достаточным основанием для однозначного (безошибочного) вывода об отнесении той или иной организации к «финансовой пирамиде». Для правоохранительных и надзорных органов они являются лишь одним из сигналов для проведения в отношении организации, которая обладает такими признаками, проверочных мероприятий», — отмечает Банк России.

Регулятор советует гражданам прежде всего обращать внимание на предложения по доходности привлекаемых средств — если она значительно превышает предложения банковских институтов, то существует высокая вероятность потери таких инвестиций.

Не менее важный момент — непрозрачность механизмов инвестирования средств такими организациями, а также отсутствие явных признаков экономической деятельности, полагает ЦБ. Например, реклама организации обещает высокие проценты за счет инвестирования в высокодоходные инструменты фондового рынка, однако в ходе мониторинга выясняется, что в действительности организация не торгует на бирже, а выплата обещанных процентов осуществляется только за счет привлечения денег новых участников.

«Сбережение и преумножение накоплений через инструменты финансового рынка может быть полностью безрисковым в виде банковского вклада. Либо с определенной долей риска, но с возможностью получения более высокого дохода в среднесрочной и долгосрочной перспективе — это инвестирование на фондовом рынке, самостоятельное или через лицензируемых посредников. Все остальные способы получения высоких доходов за короткий промежуток времени на финансовом рынке — от лукавого», — говорится в сообщении регулятора.

Контрольные признаки пирамиды

В чем разница между многоуровневой маркетинговой программой и финансовой пирамидой? Пирамиды незаконны.

Если деньги, которые вы зарабатываете, основаны на ваших продажах населению, у компании может быть законный многоуровневый маркетинговый план. Вот некоторые признаки того, что компания использует финансовую пирамиду:

- Ваш доход в основном зависит от количества людей, которых вы нанимаете, и денег, которые эти новые сотрудники платят, чтобы присоединиться к компании, а не от продажи продуктов потребителям

- Вы должны купить много инвентаря

- Вы вынуждены покупать другие вещи, которые вам не нужны или не нужны, чтобы сохранить хорошую репутацию в компании.

Еще одно важное отличие: вы, вероятно, потеряете деньги, если подпишетесь на финансовую пирамиду.

Сегодня FTC объявила о мировом соглашении с Fortune Hi-Tech Marketing (FHTM), компанией, которая эксплуатировала незаконную финансовую пирамиду, замаскированную под многоуровневую маркетинговую программу. Обманутыми оказались более 350 000 человек из общей суммы не менее 169 миллионов долларов. Урегулирование запрещает FHTM заниматься многоуровневым маркетингом и обманывать потребителей. FHTM выложит не менее 7,7 миллиона долларов, которые будут возвращены потребителям.

Если вы планируете участвовать в многоуровневом маркетинговом плане, узнайте подробности.

- Задайте эти вопросы , чтобы узнать, является ли это финансовой пирамидой. Убедитесь, что ваш доход основан на продажах населению, а не на том, что вы должны купить себе, или на количестве людей, которых вы нанимаете.

- Относитесь скептически к рассказам из грязи в богатство или изображениям роскошного образа жизни, которые стали возможными благодаря участию в программе.

Эти истории могут не отражать опыт большинства членов.

Эти истории могут не отражать опыт большинства членов. - Вызывайте сомнения. Даже если компания продает продукты или услуги, с которыми вы знакомы, или хвастается известными участниками, это может быть незаконным.

Если вы ищете работу, инвестируете или работаете на дому, ознакомьтесь с нашими советами, чтобы избежать мошенничества с другими возможностями для бизнеса.

схем пирамид | Investor.gov

В классической схеме «пирамиды» участники пытаются зарабатывать деньги исключительно за счет привлечения новых участников, обычно где:

- Промоутер обещает высокую прибыль в короткие сроки;

- Фактически не продается ни один оригинальный продукт или услуга; и

- Основное внимание уделяется привлечению новых участников.

Все финансовые пирамиды рано или поздно рушатся, и большинство инвесторов теряют свои деньги.

Мошенники часто продвигают финансовые пирамиды через социальные сети, интернет-рекламу, веб-сайты компаний, групповые презентации, конференц-связь, видео на YouTube и другими способами. Сторонники схемы пирамиды могут пойти на все, чтобы программа выглядела как бизнес, например, как законная программа многоуровневого маркетинга (MLM). Но мошенники используют деньги, выплачиваемые новичками, для выплаты инвесторам на более ранней стадии (обычно также и новобранцам).В какой-то момент схемы становятся слишком большими, промоутер не может собрать достаточно денег от новых инвесторов, чтобы заплатить предыдущим инвесторам, и люди теряют свои деньги.

Сторонники схемы пирамиды могут пойти на все, чтобы программа выглядела как бизнес, например, как законная программа многоуровневого маркетинга (MLM). Но мошенники используют деньги, выплачиваемые новичками, для выплаты инвесторам на более ранней стадии (обычно также и новобранцам).В какой-то момент схемы становятся слишком большими, промоутер не может собрать достаточно денег от новых инвесторов, чтобы заплатить предыдущим инвесторам, и люди теряют свои деньги.

Вот некоторые отличительные черты пирамиды :

- Акцент на набор персонала . Если программа ориентирована исключительно на привлечение других людей к участию в программе за определенную плату, скорее всего, это финансовая пирамида. Относитесь скептически, если вы получите больше вознаграждения за найм других, чем за продажу продукта.

- Оригинальный продукт или услуга не продаются. Будьте осторожны, если то, что продается в рамках бизнеса, трудно оценить, например так называемые «технические» услуги или продукты, такие как электронные книги с массовым лицензированием или онлайн-реклама на мало используемых веб-сайтах.

Некоторые мошенники выбирают причудливые «продукты», чтобы было сложнее доказать, что компания является фиктивной финансовой пирамидой.

Некоторые мошенники выбирают причудливые «продукты», чтобы было сложнее доказать, что компания является фиктивной финансовой пирамидой. - Обещания высокой прибыли в короткие сроки. Скептически относитесь к обещаниям быстрых денег — это может означать, что комиссионные выплачиваются из денег от новых сотрудников, а не из доходов от продажи продуктов.

- Легкие деньги или пассивный доход. Бесплатных обедов не бывает. Если вам предлагается компенсация в обмен на выполнение небольшой работы, например осуществление платежей, набор других или размещение онлайн-рекламы на малоизвестных веб-сайтах, вы можете быть участником незаконной финансовой пирамиды.

- Выручка от розничных продаж отсутствует. Попросите показать документы, такие как финансовые отчеты, проверенные сертифицированным бухгалтером (CPA), показывающие, что компания получает доход от продажи своих продуктов или услуг людям, не участвующим в программе.

Как правило, законные компании MLM получают доход в основном от продажи продуктов, а не от набора членов.

Как правило, законные компании MLM получают доход в основном от продажи продуктов, а не от набора членов. - Комплексная структура комиссии . Будьте обеспокоены, если только комиссионные не основаны на продуктах или услугах, которые вы или ваши сотрудники продаете людям, не участвующим в программе. Если вы не понимаете, как вам будут платить, будьте осторожны.

Все схемы пирамид рушатся

Когда мошенники пытаются заработать деньги исключительно за счет привлечения новых участников в программу, это пирамида, и есть только один возможный математический результат — крах.Представьте, что один участник должен найти шесть других участников, которые, в свою очередь, должны найти по шесть новых рекрутов каждый. Всего лишь на 11 уровнях «нижнего уровня» вам потребуется больше участников, чем все население Соединенных Штатов, чтобы поддерживать схему. Эта инфографика показывает, как все финансовые пирамиды обречены на крах.

Дополнительная информация

Блог FTC: Эта «игра» представляет собой мошенничество с цепным письмом

Предупреждение для инвесторов: остерегайтесь схем пирамид, выдаваемых за многоуровневые маркетинговые программы.

Предупреждение для инвесторов: социальные сети и инвестирование — предотвращение мошенничества.

Блог FTC: Контрольные признаки пирамиды

Блог FTC: Пирамиды удачи?

Статья FTC: Многоуровневый маркетинг

Посмотрите это видео с участием актера Майкла Дугласа: Объявление государственной службы ФБР о финансовых махинациях

3 явных признака приема на работу

При представлении бизнес-возможности определенного типа бывает сложно определить, являются ли это теневыми пирамидами или открытым многоуровневым маркетинговым планом.

Хотя некоторые многоуровневые маркетинговые планы являются совершенно законными, финансовые пирамиды обычно являются не более чем мошенничеством.

Некоторые из тех, кто находится наверху схемы, становятся богатыми, но те, кто находится внизу, должны расстаться со своими кровно заработанными деньгами, чтобы купить, а затем торговать продуктами, которые никто не хочет покупать, и при этом привлекать больше людей в схему.

В этой статье CashLady рассматривает три характерных признака финансовых пирамид, от принуждения к покупке большого количества акций до того, каким типам клиентов вам рекомендуется продавать.

Что такое финансовая пирамида?

Пирамиды, рекламируемые как простой способ заработать деньги и вести роскошный образ жизни, требуют внесения предоплаты за вступление, а единственный способ вернуть свои деньги — убедить других присоединиться к схеме.

Участников схемы часто просят продать товары или услуги, такие как диетические коктейли или чистящие средства, новым участникам, а не широкой публике — успех зависит от количества новых сотрудников, которых вы подписываете, и количества продукта. они покупают.

они покупают.

Схема работает в точности как пирамида. Несколько человек наверху зарабатывают свои деньги на вступительных взносах всех людей, находящихся ниже по схеме, которые редко когда-либо возвращают свои деньги, не говоря уже о получении прибыли.

Современные финансовые пирамиды

В прошлом месяце власти Китая закрыли очень современный тип пирамид, по которым было накоплено 1,5 миллиарда долларов в виде ставок на матчи чемпионата мира с использованием криптовалют, таких как биткойны.

Business Insider сообщает, что в сети игорных заведений действует финансовая пирамида, по которой рекрутеры могут получать прибыль от других новых участников.

«Букмекерская контора анализирует ставки игрока, манипулирует коэффициентами в соответствии с соотношением ставок и позволяет выиграть небольшому количеству людей», — говорится в заявлении властей.

Обращая внимание на менее изощренную версию такой схемы, Plymouth Herald недавно сообщила о том, что финансовая пирамида циркулирует в Facebook, в результате чего пост в Facebook широко распространялся на местном уровне, побуждая людей расстаться с 129 фунтами стерлингов, чтобы в конечном итоге накопить 516 фунтов стерлингов.

Сообщение гласило: «Хотите знать, как превратить 129 фунтов стерлингов в 516 фунтов стерлингов?

«Входящие для получения дополнительной информации!

«Достаточно нескольких дней, и он будет на вашем счете PayPal.Это всего лишь одна из девушек. Она уже несколько раз обналичивала и получала чистую прибыль ».

Газета сообщает, что несколько человек прокомментировали сообщение, сказав, что оно было «незаконным» и очень похоже на «финансовую пирамиду», но многие хотели узнать больше.

Три контрольных признака пирамиды

Ниже мы рассмотрим три контрольных признака того, что удивительная новая возможность для бизнеса, которую вам предлагают, на самом деле является пирамидальной схемой.

# 1 Заработок основан на количестве людей, которых вы нанимаете

Законная деловая возможность обычно основывается на вашем доходе на количестве продаж, которые вы делаете для общественности, в то время как пирамида обычно основана на количестве новых участников что вы набираете.

# 2 Вы должны покупать много акций

Вынужденная покупать много акций заранее должна вызывать тревогу, а также убеждать покупать другие товары просто для того, чтобы оставаться на хорошем счету в компании.

Если товары, которые вы продаете, не представляют большой ценности, например, информационные буклеты о схеме, то это, скорее всего, мошенничество.

# 3 Вы не продаете широкой публике

Если вы не продаете свои продукты или услуги широкой публике, а вместо этого регистрируете участников и продаете их им, то все знаки указывают на пирамиду.

Аналогичным образом, если вас просят продавать товары или услуги через франчайзи или субдистрибьюторов, лучше сразу отказаться от этой возможности.

Что делать, если к вам обратились по поводу финансовой пирамиды

Как и в случае любого вида мошенничества, если это кажется слишком хорошим, чтобы быть правдой, то, вероятно, так оно и есть.

Если вы подозреваете, что к вам обратились по поводу финансовой пирамиды, предупредите свою семью и друзей и сообщите об этом в Action Fraud.

Контрольные признаки пирамиды

В чем разница между многоуровневой маркетинговой программой и финансовой пирамидой? Пирамиды незаконны.

Если деньги, которые вы зарабатываете, основаны на ваших продажах населению, у компании может быть законный многоуровневый маркетинговый план. Вот некоторые признаки того, что компания использует финансовую пирамиду:

- Ваш доход в основном зависит от количества людей, которых вы нанимаете, и денег, которые эти новые сотрудники платят, чтобы присоединиться к компании, а не от продажи продуктов потребителям

- Вы должны купить много инвентаря

- Вы вынуждены покупать другие вещи, которые вам не нужны или не нужны, чтобы сохранить хорошую репутацию в компании.

Еще одно важное отличие: вы, вероятно, потеряете деньги, если подпишетесь на финансовую пирамиду.

Сегодня FTC объявила о мировом соглашении с Fortune Hi-Tech Marketing (FHTM), компанией, которая эксплуатировала незаконную финансовую пирамиду, замаскированную под многоуровневую маркетинговую программу. Обманутыми оказались более 350 000 человек из общей суммы не менее 169 миллионов долларов. Урегулирование запрещает FHTM заниматься многоуровневым маркетингом и обманывать потребителей. FHTM выложит не менее 7,7 миллиона долларов, которые будут возвращены потребителям.

Обманутыми оказались более 350 000 человек из общей суммы не менее 169 миллионов долларов. Урегулирование запрещает FHTM заниматься многоуровневым маркетингом и обманывать потребителей. FHTM выложит не менее 7,7 миллиона долларов, которые будут возвращены потребителям.

Если вы планируете участвовать в многоуровневом маркетинговом плане, узнайте подробности.

- Задайте эти вопросы , чтобы узнать, является ли это финансовой пирамидой. Убедитесь, что ваш доход основан на продажах населению, а не на том, что вы должны купить себе, или на количестве людей, которых вы нанимаете.

- Относитесь скептически к рассказам из грязи в богатство или изображениям роскошного образа жизни, которые стали возможными благодаря участию в программе. Эти истории могут не отражать опыт большинства членов.

- Вызывайте сомнения. Даже если компания продает продукты или услуги, с которыми вы знакомы, или хвастается известными участниками, это может быть незаконным.

Если вы ищете работу, инвестируете или работаете на дому, ознакомьтесь с нашими советами, чтобы избежать мошенничества с другими возможностями для бизнеса.

Схема пирамидыпротив MLM (многоуровневый маркетинг)

Рассматриваете возможность многоуровневого маркетинга (MLM)? Будь осторожен. Это вполне может быть законный многоуровневый маркетинговый бизнес. Или это может быть финансовая пирамида — незаконная афера, направленная на кражу ваших денег. В этой статье объясняется разница между MLM и финансовыми пирамидами, чтобы вы могли их различать.

Многоуровневый маркетинг может быть полезным

Многоуровневый маркетинг (MLM) — привлекательное бизнес-предложение для многих. Это дает возможность стать участником системы распределения продуктов среди потребителей. В отличие от человека, начинающего бизнес с нуля, участник MLM пользуется поддержкой компании прямых продаж, которая поставляет продукты, а иногда также предлагает обучение.

Как работает MLM

Как консультант, подрядчик или дистрибьютор MLM (разные компании называют это по-разному) вы зарабатываете деньги, продавая продукты другим участникам многоуровневого маркетинга. Если они еще не являются членами вашей компании MLM, вы подписываете их.

Если они еще не являются членами вашей компании MLM, вы подписываете их.

Помимо зарабатывания денег на собственных продажах, вы также зарабатываете процент от дохода, полученного от дистрибьюторов, которых вы привлекли к программе (они известны как ваши подчиненные). Часто есть бонусы за продажу определенного количества продукта или за регистрацию определенного количества новых участников; вы можете зарабатывать автомобили и поездки, а также деньги. Звучит хорошо, правда? А быть частью хорошо управляемого MLM-бизнеса может быть очень похоже на членство в большой большой семье.

Схемы пирамид

К сожалению, не каждая возможность многоуровневого маркетинга является законной возможностью для бизнеса. Многие финансовые пирамиды, мошенничества, предназначенные для того, чтобы лишить неосторожных людей своих денег, замаскированы.

Как и многоуровневый маркетинг, финансовые пирамиды зависят от набора людей, которые станут дистрибьюторами продукта или услуги. Как и MLM, финансовая пирамида дает возможность зарабатывать деньги, набирая новых сотрудников и достигая определенных уровней достижений.

Как и MLM, финансовая пирамида дает возможность зарабатывать деньги, набирая новых сотрудников и достигая определенных уровней достижений.

Большая разница между многоуровневым маркетингом и финансовыми пирамидами заключается в том, что MLM является законным в Канаде (и в большинстве США), а финансовые пирамиды — нет. Участие в финансовой пирамиде является правонарушением в соответствии с Уголовным кодексом Канады и наказуемо до пяти лет лишения свободы.

Но человеку, ищущему возможность для бизнеса, может быть очень сложно с первого взгляда отличить законную возможность MLM от финансовой пирамиды. Как определить, является ли это законной возможностью для бизнеса или мошенничеством?

В отличие от MLM, схемы пирамид имеют только одну цель

Большая разница между MLM и финансовой пирамидой заключается в способах ведения бизнеса.Вся цель финансовой пирамиды — получить ваших денег, а затем использовать вас для найма других лохов (кхм, дистрибьюторов).

Вся цель MLM — продвигать продукт. Теория, лежащая в основе MLM, заключается в том, что чем больше сеть дистрибьюторов, тем больше продуктов сможет продать бизнес.

Используйте эти вопросы как кислотный тест, если вы хоть немного сомневаетесь в том, является ли рассматриваемая вами возможность многоуровневым маркетингом или финансовой пирамидой:

Контрольный список для распознавания пирамидальной схемы

- Требуется ли для того, чтобы стать дистрибьютором, заранее «вложить» большую сумму денег? Этот инвестиционный запрос может быть замаскирован под инвентаризацию.Законные предприятия MLM не , а требуют больших начальных затрат.

- Если вам все же придется платить за товарно-материальные запасы, будет ли компания выкупать непроданные запасы? Законные компании MLM будут предлагать и придерживаться выкупа запасов как минимум на 80% от того, что вы заплатили.

- Есть ли упоминания или внимание к рынку продукта или услуги? Многоуровневый маркетинг зависит от создания рынка для продукции компании.

Если компания не заинтересована в потребительском спросе на ее продукцию, не подписывайтесь.

Если компания не заинтересована в потребительском спросе на ее продукцию, не подписывайтесь. - Есть ли больший упор на набор персонала, чем на продажу продукта или услуги? Помните, в центре внимания — разница между многоуровневым маркетингом и финансовой пирамидой. Схема пирамиды ориентирована на быструю прибыль от регистрации людей и получения их денег. Если кажется, что вербовка находится в центре внимания плана, бегите.

Следующие два вопроса помогут вам определить, на чем сосредоточена компания:

- Разработан ли план таким образом, чтобы вы зарабатывали больше денег за счет набора новых членов, а не за счет продаж, которые вы делаете сами? Это подпись операции пирамиды.

- Предлагаются ли вам комиссионные за набор новых членов? Еще одна торговая марка со схемой пирамиды. В финансовой пирамиде имеет значение количество людей, которые готовы подписаться, а не предлагаемые продукты или услуги.

против MLM: как защитить себя

Как всегда, когда вы исследуете потенциальную возможность для бизнеса, вам нужно собрать всю информацию о продуктах и операциях компании MLM.

Получите (и прочтите) письменные копии литературы по продажам, бизнес-плану и / или маркетинговому плану компании.

Поговорите с другими людьми, имеющими опыт работы с многоуровневой маркетинговой компанией и продуктами, чтобы определить, действительно ли они продаются и высокого качества.

Обратитесь в Better Business Bureau, чтобы узнать, поступали ли какие-либо жалобы на компанию.

И внимательно слушайте, когда будете на собрании по подбору персонала в MLM.Завышенные заявления о невероятных суммах денег, которые вы собираетесь заработать, должны вызвать у вас тревогу.

Быть частью успешной многоуровневой маркетинговой компании может быть одновременно прибыльным и интересным, но, к сожалению, некоторые предполагаемые возможности MLM на самом деле являются всего лишь минусами, призванными сгладить и ваш кошелек, и вашу мечту о ведении бизнеса.

Лучшие альтернативы MLM

Если вы хотите начать свой бизнес с полной или частичной занятостью, существует множество других проверенных бизнес-идей, альтернативных MLM:

Определение схемы пирамиды

Что такое пирамида?

Схема пирамиды — это незаконная инвестиционная афера, основанная на иерархической структуре сетевого маркетинга.Самая известная разновидность финансовой пирамиды — это, пожалуй, схема Понци.

Новые сотрудники составляют основу пирамиды и обеспечивают финансирование, или так называемую прибыль, в виде новых денежных затрат более ранним инвесторам / новобранцам, структурированным над ними в схеме. Схема пирамиды обычно не предполагает продажи продуктов. Скорее, он полагается на постоянный приток денег от дополнительных инвесторов, который продвигается к вершине пирамиды. Это означает, что многоуровневые маркетинговые схемы не классифицируются как финансовые пирамиды и не обязательно являются мошенническими.

Ключевые выводы

- Пирамиды основаны на уровнях, где новые участники находятся внизу, а участники наверху получают большую часть денег.

- Схема Понци — это популярный и хорошо известный тип пирамид, названный в честь Чарльза Понци, который ввел в действие свою собственную схему пирамиды в 1919 году.

- Многоуровневые маркетинговые компании обычно не считаются финансовыми пирамидами, потому что они включают продажу продуктов.

- Пожалуй, самая известная финансовая пирамида — это схема Понци Берни Мэдоффа, которая была раскрыта во время финансового кризиса 2008 года.

- Пирамида терпит неудачу, если организация, управляющая этой схемой, не может привлечь новых инвесторов, чтобы рассчитаться с ранее инвесторами.

Что такое пирамида?

Как работает пирамида

Физическое лицо или компания инициируют финансовую пирамиду, нанимая инвесторов с предложением гарантированно высокой прибыли. Когда схема запускается, первые инвесторы действительно получают высокую норму прибыли, но эта прибыль оплачивается новыми сотрудниками и не является возвратом каких-либо реальных инвестиций.

С момента начала мошенничества обязательства финансовой пирамиды начинают превышать ее активы. Единственный способ накопить богатство — это обещать необычайную прибыль новобранцам; единственный способ получить оплату по этим доходам — привлечь дополнительных инвесторов. Неизменно эти схемы теряют пар, и пирамида рушится.

История пирамидальных схем

Первая известная финансовая пирамида была создана американцем итальянского происхождения Чарльзом Понци в 1919 году. В том же году Понци основал компанию Securities Exchange Company с обещанием инвесторам удвоить свои деньги в течение 90 дней.По мере того, как Понци продолжал привлекать новых инвесторов, он использовал эти деньги, чтобы заплатить первым инвесторам, удвоив их вложения. Как стало известно в компании, Понци приносил 1 миллион долларов в неделю.

В июле 2020 года газеты в конце концов указали на недостатки «бизнеса» Понци, и в том же году он в конечном итоге стал банкротом. Он получил от схемы 15 миллионов долларов. Понци попал в тюрьму за мошенничество, а затем замолчал на десять лет, а затем снова появился во Флориде, где руководил другой финансовой пирамидой, сосредоточенной на сделках с землей.

Понци попал в тюрьму за мошенничество, а затем замолчал на десять лет, а затем снова появился во Флориде, где руководил другой финансовой пирамидой, сосредоточенной на сделках с землей.

Несмотря на то, что Понци — тот, чье имя связано с этим типом финансовой пирамиды, по всей видимости, это действие было впервые совершено Сарой Хоу в Бостоне в 1879 году. Хоу создал Женский депозит с целью помочь женщинам инвестировать свои деньги. Она утверждала, что вклады инвесторов вырастут вдвое за девять месяцев. The Boston Daily Advertiser раскрыла ее аферы, и Хоу в конце концов отсидела три года в тюрьме, но сделала ставку и начала новую аферу, которую она проводила два года.

В 2019 году в США было 60 крупных схем Понци.С. с общим объемом инвестиций $ 3,25 млрд.

Со времени этих ранних схем Понци мало что изменилось. Инвесторы воодушевлены обещанием больших и быстрых доходов, вкладывая средства, не полностью понимая, в какую машину они вкладывают свои деньги.

Базовые схемы пирамид

Схема пирамиды — это разновидность схемы Понци, которая обещает высокую инвестиционную прибыль, недоступную при использовании традиционных типов инвестиций. На практике структура финансовых пирамид побуждает других вербовать жертв и собирать деньги, которые в конечном итоге попадают на вершину пирамиды.

Как правило, один человек нанимает второго, чтобы тот вложил определенную сумму денег. Второй человек возвращает свои вложения, нанимая подчиненных для инвестирования в схему.

Чем больше людей они могут нанять под их началом, тем больше будет их прибыль, и определенный процент прибыли всех рекрутеров прокладывают себе путь вверх по пирамиде, чтобы обогатить рекрутеров до них. Каждый человек должен набрать определенное количество людей. Процесс продолжается до тех пор, пока внизу пирамиды не станет меньше людей, и она не рухнет под собственным весом.

Как правило, только люди, находящиеся на вершине пирамиды, получают значительную прибыль, а люди, находящиеся на вершине пирамиды, никогда не возвращают свои инвестиции.

Бизнес-пирамиды

На первый взгляд, многоуровневые маркетинговые компании построены в виде пирамиды. У частных лиц есть возможность инвестировать в собственный бизнес, который якобы распространяет продукт. Однако в некоторых компаниях реальная возможность получения прибыли исходит не от продажи продуктов, а от побуждения других к покупке в их собственном бизнесе, при этом процент инвестиций перемещается вверх по иерархии рекрутеров.

К этим компаниям относятся такие, как Amway, Rodan + Fields и Tupperware. Среди наиболее известных многоуровневых маркетинговых компаний, которые должны быть исследованы в качестве пирамиды, является Herbalife Ltd. Дистрибьюторы Herbalife могут зарабатывать деньги, просто продавая продукты компании, но они должны покупать и продавать продукты на тысячи долларов, прежде чем они получат прибыль . Критики утверждают, что лучшие рекрутеры компании получают подавляющую часть прибыли.

Регулирующие органы определили, что многоуровневая маркетинговая структура не является мошеннической, если компания получает большую часть своей прибыли от продажи продуктов или услуг конечным потребителям, а не на найме новых торговых агентов и принуждении этих агентов покупать свои собственные запасы.

Пример схемы пирамиды

Недавняя и хорошо известная финансовая пирамида разновидности Понци включала падение Берни Мэдоффа, который обещал и часто получал, по-видимому, экстраординарную отдачу от инвестиций, привлекая новых членов, чтобы те расстались со своими деньгами. Мэдофф признался в своих преступлениях и был приговорен к 150 годам тюремного заключения, но только после того, как тысячи инвесторов коллективно потеряли миллиарды долларов в мошенничестве. Мэдофф умер за решеткой в апреле 2021 года в возрасте 82 лет.

Мэдофф утверждал, что его инвестиционная стратегия — это стратегия конверсии сплит-страйк. Однако на самом деле он просто переводил клиентские средства на один счет, который он использовал для оплаты текущих клиентов, которые хотели выкупить свои деньги. Нет уверенности, когда Мэдофф начал свой план, но отчеты указывают на 1991 год. Некоторые близкие соратники Мэдоффа утверждают, что это началось раньше. Сам Мэдофф утверждал, что его убедили в этом.

Мэдофф мог постоянно привлекать новых инвесторов, чтобы расплачиваться с выкупаемыми инвесторами по целому ряду причин.Его основной публичный портфель состоял только из безопасных акций голубых фишек. Его доходность была высокой, примерно от 10% до 20%, и стабильной, что было ключевым моментом. И он заявил, что использует стратегию ошейника (конверсия разделенного удара), которая сводит к минимуму риски.

Комиссия по ценным бумагам и биржам (SEC) начала расследование Мэдоффа и его фирмы в 1999 году. В первую очередь, финансовый аналитик Гарри Маркополос выразил озабоченность, заявив, что доход Мэдоффа невозможен, а также предоставил список других нарушений и заявил что Мэдофф руководил схемой Понци.

В конце концов, фирма Мэдоффа почти потеряла все, когда выплаты были высокими в 2005 году, но только после того, как в 2008 году рынок повернулся к рецессии, для Мэдоффа было невозможно продолжать работу по схеме. В общей сложности Мэдофф обманул инвесторов на сумму 17,5 млрд долларов, или 65 млрд долларов, включая фиктивную прибыль.

Часто задаваемые вопросы о пирамидальной схеме

Является ли Sou Sou пирамидальной схемой?

Да, су-су, разновидность неформального сберегательного клуба, использовался мошенниками в качестве финансовой пирамиды.Су су — это постоянно обновляемый сберегательный клуб, который существует в основном в Западной Африке и на Карибах. Обычно он состоит из небольшой группы членов семьи и друзей, которые вносят фиксированную сумму в фонд или на счет и по очереди меняются тем, кто получает выплаты. Нет никакого интереса, и вам не платят больше, чем вы вложили. В этой оригинальной итерации су-су — это не пирамида, однако мошенники предлагали фальшивые су-клубы, такие как The Circle Game, Blessing Loom , и Money Board. Они обещают более высокую доходность, чем та, которую вы вносите, и полагаются на привлечение новых инвесторов, чтобы заплатить предыдущим инвесторам.

Как определить схему пирамиды?

Чтобы обнаружить финансовую пирамиду, отнеситесь скептически к инвестициям, которые предлагают высокую доходность за короткий период времени с небольшим риском. Если вы не понимаете, в чем заключаются вложения или как они получают прибыль, избегайте этого. Если кто-то, кого вы не знаете, приглашает вас на инвестицию или семинар, это могло быть мошенничеством. Изучите любого продавца инвестиционного продукта с помощью различных инструментов, таких как BrokerCheck FINRA. Убедитесь, что вложение зарегистрировано, если нет, спросите, почему.

Если вы не понимаете, в чем заключаются вложения или как они получают прибыль, избегайте этого. Если кто-то, кого вы не знаете, приглашает вас на инвестицию или семинар, это могло быть мошенничеством. Изучите любого продавца инвестиционного продукта с помощью различных инструментов, таких как BrokerCheck FINRA. Убедитесь, что вложение зарегистрировано, если нет, спросите, почему.

Как выйти из схемы пирамиды?

Если вы считаете, что инвестиция является схемой Понци, немедленно сообщите об этом властям, включая SEC, FINRA и регулирующий орган вашего штата. Вытащите свои деньги как можно быстрее. Когда вы это делаете, схема может предлагать сделки или более высокую доходность, но это всего лишь продолжающаяся часть схемы.

Как сообщить о схеме пирамиды?

Вы можете сообщить о схеме в SEC, FINRA и в орган власти вашего штата.Североамериканская ассоциация администраторов ценных бумаг предоставляет список администраторов ценных бумаг, которым вы можете подчиняться.

Итог

Пирамида — это распространенная форма финансового мошенничества, основанная на привлечении новых инвесторов для выплаты ранним инвесторам. Самая известная пирамида — это схема Понци. Могут быть вариации, поэтому при инвестировании важно проявлять должную осмотрительность и понимать, куда вы вкладываете свои деньги. Если что-то не подходит или вы не получаете четких ответов от продавца, всегда лучше уйти.Если вы подозреваете какое-либо мошенничество, многие органы власти сообщат о ваших подозрениях.

Не попадитесь в схему пирамиды

Схемы пирамиды

В последние годы многие компании успешно использовали так называемые методы «многоуровневого маркетинга». Поэтому важно устранить различия между финансовой пирамидой и законной многоуровневой маркетинговой компанией. Изначально следует отметить, что финансовые пирамиды всегда терпят неудачу, а многоуровневые маркетинговые компании иногда выживают.

Что такое пирамида?

Пирамида — это мошенническая система заработка денег, основанная на привлечении все большего числа «инвесторов». Первоначальные промоутеры нанимают инвесторов, которые, в свою очередь, привлекают больше инвесторов, и так далее. Схема называется «пирамидой», потому что на каждом уровне количество инвесторов увеличивается. Небольшой группе первых промоторов наверху требуется большая база более поздних инвесторов для поддержки схемы, обеспечивая прибыль более ранним инвесторам.

Первоначальные промоутеры нанимают инвесторов, которые, в свою очередь, привлекают больше инвесторов, и так далее. Схема называется «пирамидой», потому что на каждом уровне количество инвесторов увеличивается. Небольшой группе первых промоторов наверху требуется большая база более поздних инвесторов для поддержки схемы, обеспечивая прибыль более ранним инвесторам.

Пирамиды запрещены в штате Нью-Йорк, а также во многих других штатах. Статья 23A Общего закона о предпринимательской деятельности штата Нью-Йорк §359-fff устанавливает уголовную ответственность за инициирование финансовых пирамид (также известных как схемы сетевых дистрибьюторов) и участие в них.

Пирамиды могут включать или не включать продажу продуктов или дистрибьюторство. Тенденция состоит в том, чтобы вовлекать продажи продуктов или дистрибьюторство в попытке продемонстрировать легитимность. Это делается исключительно для того, чтобы обойти регулирующие органы, поскольку законы большинства штатов запрещают маркетинговую практику, в которой потенциальная прибыль связана в первую очередь с привлечением других инвесторов, а не с продажей продукции. Суть в том, что во всех финансовых пирамидах продажа самого продукта гораздо менее важна, чем привлечение новых инвесторов.

Суть в том, что во всех финансовых пирамидах продажа самого продукта гораздо менее важна, чем привлечение новых инвесторов.

Вернуться к началу

Что такое многоуровневый маркетинг?

Многоуровневый маркетинг — это метод продажи товаров потребителям напрямую, без посредников в розничных магазинах. Продукты продаются через сеть дистрибьюторов или продавцов, которая напоминает пирамиду: каждый дистрибьютор набирает и обучает дополнительных дистрибьюторов и получает комиссионные с их продаж, а также с продаж, которые он или она совершает.Из-за своей пирамидальной структуры многоуровневые маркетинговые компании иногда могут представлять собой финансовые пирамиды.

Вернуться к началу

В чем разница между законной многоуровневой маркетинговой компанией и пирамидальной схемой?

Законная многоуровневая маркетинговая компания делает упор на надежные продукты или услуги. Схема пирамиды использует продукты или услуги, чтобы замаскировать свои поиски по сбору денег от инвесторов на нижних уровнях, чтобы заплатить другим инвесторам дальше по пирамиде.

В типичной схеме пирамиды новые инвесторы должны платить комиссию за право продавать продукты или услуги, а также за право привлекать других в пирамиду для получения вознаграждений, не связанных с продажей продуктов или услуг. Очень часто продукты или услуги, которые должна купить жертва, не подлежат продаже, и промоутеры пирамиды отказываются их выкупать. С другой стороны, законные многоуровневые маркетинговые компании будут выкупать непроданные товары, хотя часто со скидкой по сравнению с первоначальной ценой.

Успех в многоуровневом маркетинге основан на двух факторах: качестве продуктов и услуг и упорной работе, связанной с возможностью продавать продукты или услуги. Привлечение новых инвесторов вторично.

Вернуться к началу

Почему пирамидальные схемы всегда терпят неудачу? И почему иногда выживают легальные многоуровневые компании?

Пирамиды обречены на провал, потому что их успех зависит от способности привлекать все больше и больше инвесторов. Поскольку в данном сообществе только ограниченное количество людей, все финансовые пирамиды в конечном итоге рухнут.Деньги зарабатывают только те немногие, кто находится на вершине пирамиды.

Поскольку в данном сообществе только ограниченное количество людей, все финансовые пирамиды в конечном итоге рухнут.Деньги зарабатывают только те немногие, кто находится на вершине пирамиды.

Легальные многоуровневые маркетинговые компании, с другой стороны, могут существовать долгое время. Хотя привлечение дополнительных инвесторов является важной частью маркетинговой практики, поскольку законные многоуровневые маркетинговые компании включают надежные продукты или услуги, участники этих компаний не несут огромных убытков.

Вернуться к началу

Почему люди инвестируют в пирамиды?

Если все финансовые пирамиды терпят неудачу, зачем кому-то инвестировать в них? Есть три основные категории людей, которые вкладывают деньги в финансовые пирамиды: те, кто участвует в них из жадности; те, кто введен в заблуждение, думая, что они присоединяются к «инвестиционному клубу» или «программе подарков»; и тем, кто считает, что продукты или услуги являются законными.

Люди, которые из жадности участвуют в финансовых пирамидах, часто знают, что они незаконны. Тем не менее они участвуют, надеясь, что мошенничество продлится достаточно долго, чтобы получить прибыль. Однако конечный результат пирамиды неизбежен. В лучшем случае несколько человек, обычно промоутеры, уходят с большими деньгами, оставляя большую часть инвесторов терять все деньги, которые они вложили в схему. Фактически, единственный способ заработать деньги на финансовых пирамидах — это обман других людей, которые дают деньги по обещанию, что они, в свою очередь, будут возвращены. команд и студентов колледжей, чтобы усилить давление, чтобы они участвовали.Они дают некоторым финансовым пирамидам привлекательные названия, такие как «инвестиционные клубы» или «подарочные программы». Эти клубы или программы обычно представляются этим инвесторам с заверениями в том, что они абсолютно законны, одобрены налоговой службой или сертифицированным бухгалтером. Некоторые даже прямо заявляют, что это не финансовая пирамида.

Тем не менее они участвуют, надеясь, что мошенничество продлится достаточно долго, чтобы получить прибыль. Однако конечный результат пирамиды неизбежен. В лучшем случае несколько человек, обычно промоутеры, уходят с большими деньгами, оставляя большую часть инвесторов терять все деньги, которые они вложили в схему. Фактически, единственный способ заработать деньги на финансовых пирамидах — это обман других людей, которые дают деньги по обещанию, что они, в свою очередь, будут возвращены. команд и студентов колледжей, чтобы усилить давление, чтобы они участвовали.Они дают некоторым финансовым пирамидам привлекательные названия, такие как «инвестиционные клубы» или «подарочные программы». Эти клубы или программы обычно представляются этим инвесторам с заверениями в том, что они абсолютно законны, одобрены налоговой службой или сертифицированным бухгалтером. Некоторые даже прямо заявляют, что это не финансовая пирамида.

Участники этих клубов или программ должны охарактеризовать свои инвестиции как «безусловные подарки», подписав отказ. Однако правда в том, что, делая эти «дары», все ожидают, что те, кто находится ниже по пирамиде, сделают то же самое.Намерение не состоит в том, чтобы сделать безусловный подарок. Следовательно, эти люди не только вовлечены в незаконные финансовые пирамиды, но и могут нарушать налоговое законодательство.

Однако правда в том, что, делая эти «дары», все ожидают, что те, кто находится ниже по пирамиде, сделают то же самое.Намерение не состоит в том, чтобы сделать безусловный подарок. Следовательно, эти люди не только вовлечены в незаконные финансовые пирамиды, но и могут нарушать налоговое законодательство.

Те инвесторы, которые действительно считают, что продукты или услуги, которые им продали промоутеры, являются законными, неизбежно осознают, что их обманули. Только тогда, когда эти продукты и услуги не подлежат продаже, а промоутеры отказываются выкупать их, они наконец узнают, что участвовали в незаконной финансовой пирамиде.

Вернуться к началу

Как избежать обмана?

Самый простой способ избежать обмана — это, очевидно, не участвовать в какой-либо рекламной акции, которая выглядит как финансовая пирамида. Ниже приведены некоторые дополнительные советы, которые помогут вам избежать финансовых пирамид:

- Соберите всю информацию о компании, ее должностных лицах, ее продуктах или услугах.

Получите письменные копии маркетингового плана компании, литературы по продажам, контрактов и т. Д. Избегайте промоутеров, которые не могут четко и подробно объяснить свои планы.В частности, прочтите проспект компании или другие письменные материалы. (Проспект — это юридический документ, который дает потенциальным инвесторам информацию о компании.) Если вы его не понимаете, попросите кого-нибудь, независимого от компании, объяснить вам это.

Получите письменные копии маркетингового плана компании, литературы по продажам, контрактов и т. Д. Избегайте промоутеров, которые не могут четко и подробно объяснить свои планы.В частности, прочтите проспект компании или другие письменные материалы. (Проспект — это юридический документ, который дает потенциальным инвесторам информацию о компании.) Если вы его не понимаете, попросите кого-нибудь, независимого от компании, объяснить вам это. - Узнайте, есть ли спрос на товар или услугу. Есть ли на рынке аналогичный продукт или услуга? Если да, то насколько хорошо он продается? Если кажется, что промоутеры зарабатывают большую часть своих денег на продаже дистрибьюторских услуг или больших запасов для стартапов новичкам, держитесь подальше.

- Спросите, нужно ли вам покупать продукт, чтобы стать дистрибьютором. Узнайте, выкупит ли компания ваши запасы — вы можете застрять с непроданными товарами. Законные компании выкупят запасы по крайней мере на 80–90 процентов от того, что вы заплатили.

Получите все обещания в письменной форме.

Получите все обещания в письменной форме. - Остерегайтесь значительных начальных затрат. Некоторые финансовые пирамиды заставляют вас платить большую сумму, чтобы стать «дистрибьютором». Что вы получаете за свои деньги? Остерегайтесь обещаний быстрой, легкой и необоснованно высокой прибыли.

- Если дистрибьютор предоставляет продукт для использования в качестве конечного продукта, убедитесь, что все, что вы предоставляете, доходит до конечного производителя. Если есть возможность, позвоните или посетите производителя и попросите список его клиентов. Позвоните клиентам и спросите, довольны ли они продуктом.