Выгодно ли рефинансирование потребительского кредита?

Для некоторых граждан процедура рефинансирования не до конца понятна. Практически у каждого банка есть программа, в рамках которой оказывается подобная услуга. Но вопрос, что это даст самому заемщику и насколько это выгодно, в большинстве случаев остается открытым.

Выгодно ли рефинансирование кредита — мнения физических лиц

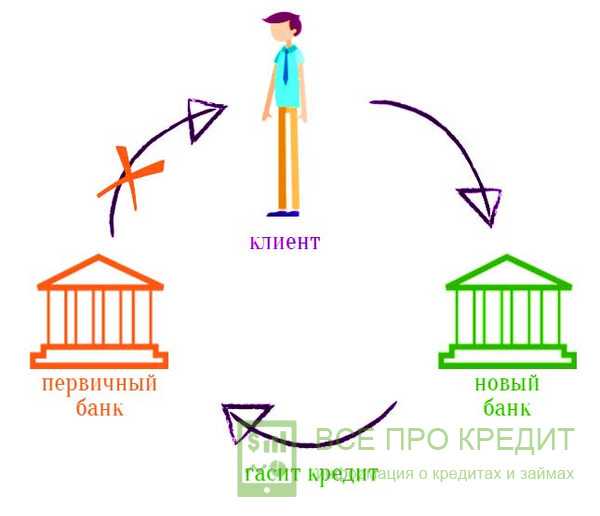

Услуга призвана улучшить текущее положение заемщика. В этом ее основная суть. Объясняется данный механизм следующим образом:

- Выбранный клиентом банк полностью гасит его задолженность по текущему договору.

- Выделенные в этих целях средства возвращаются клиентом под оговоренный процент.

- Новое соглашение действует по аналогии с обычным потребительским кредитам — клиент возвращает переведенную сумму с процентами.

Аналогичная с потребительским кредитом схема имеет одну особенность: расчет производится между кредитными организациями без непосредственного участия клиента. Он лишь получает от кредитора выписку о полном погашении текущей задолженности.

Одновременно с этим заключается договор со вторым банком, который оказывает услугу рефинансирования. С этого момента заемщик обязуется выполнять кредитные обязательства уже перед другой организацией. Примерно по такому алгоритму производится рефинансирование.

Выгодное рефинансирование кредита для физических лиц

Еще одним важным моментом здесь являются условия, предлагаемые клиенту. Последний обращается за услугой только по той причине, что новый банк предлагает более выгодные условия. Выгода предлагаемых условий выражается в уменьшении процентной ставки — чаще всего. В некоторых случаях речь может идти об увеличении сроков кредитования. Эти моменты решаются индивидуально с каждым соискателем.

В этом и заключается выгода для каждой из трех сторон. Первый банк получает прибыль с полностью погашенного кредитного договора. Второй кредитор получает нового заемщика, а сам клиент расплачивается со своей задолженностью. В дальнейшем он будет гасить обязательства, к примеру, с низкой процентной ставкой.

Что выгоднее: рефинансирование или потребительский кредит

Сравнивать эти два термина нельзя. Клиент не сможет обратиться в кредитную организацию за данной услугой, не имея действующих кредитных обязательств. В данном случае одно прямо исходит из другого.

Более того, рефинансирование не может быть не выгодней кредита. Иначе в использовании услуги пропадает ее основной смысл. Внутри одной кредитной организации услуга не будет доступна. Внутреннее рефинансирование получило наименование реструктуризации. Поэтому пересматриваются соглашения именно других банков.

По сути, это перевод договора из одного банка в другой, только с пересмотром ключевых условий. Ввиду выгоды инструмента он пользуется такой популярностью у соискателей.

Самое выгодное рефинансирование потребительских кредитов

Рядом банков предлагаются достаточно интересные условия. В каком банке самое выгодное предложение — установить сложно, так как в большинстве случаев условия предлагаются индивидуально. В 2018 году хорошие отзывы были о программах следующих банков:

- Альфа-Банк.

- Тинькофф Банк.

- Home Credit Bank.

- ВТБ.

- Банк Восточный.

- УБРиР.

- Райффайзенбанк.

На кредитном сервисе Бробанк.ру каждый желающий пользователь может подобрать для себя наиболее оптимальные условия по рефинансированию текущих кредитных обязательств.

Brobank.ru является действующим партнером ряда крупнейших российских кредитных организаций. Поэтому пользователям всегда доступны самые свежие и актуальные предложения. Для быстрой подачи заявки здесь есть все необходимое.

brobank.ru

Финансовый блог. Что такое рефинансирование кредита: выгодно или нет

В этой статье мы расскажем, что такое рефинансирование кредита и когда выгодней его оформлять, а когда – нет. Нередко со временем заемщик может столкнуться с проблемами погашения. Одним из вариантов избежать появления просрочки и потери репутации надежного клиента является как раз рефинансирование или простыми словами

В этой статье мы расскажем, что такое рефинансирование кредита и когда выгодней его оформлять, а когда – нет. Нередко со временем заемщик может столкнуться с проблемами погашения. Одним из вариантов избежать появления просрочки и потери репутации надежного клиента является как раз рефинансирование или простыми словами

То есть люди берут еще один кредит, чтобы погасить действующие долги. Таким образом, они могут улучшить условия кредитования.

Что такое рефинансирование

Давайте рассмотрим, что значит рефинансирование кредита и на кого оно рассчитано. Эта программа есть среди кредитных продуктов практически каждого банка. Она нацелена на клиентов, у которых есть действующая кредитная задолженность и которые хотят в силу различных причин ее погасить. Для этого они обращаются в другие или в тот же банк, чтобы оформить новый кредит.

Обычно рефинансирование бывает двух типов в зависимости от разновидности кредитов, которые заемщик хочет погасить:

- рефинансирование ипотечной задолженности – этот продукт рассчитан на заемщиков, которые хотят за счет нового кредита погасить свою ипотеку;

- рефинансирование потребительских кредитов – с помощью этой программы можно закрыть долги за карточными, потребительскими кредитами, а также кредитами на покупку автомобилей.

Основные параметры программ перекредитования

Узнать, что такое рефинансирование кредита лучше поможет изучение его особенностей:

Целевое использование

Деньги, которые предоставляются в рамках этих продуктов, должны быть направлены только на погашение задолженности в других или в том же банке. Использование их на другие нужды чревато досрочным разрывом кредитного договора и штрафами.

Но следует отметить, что потратить их не по назначению практически нереально, так как банк их направляет в другое финансовое учреждение безналичным переводом по конкретным реквизитам.

Обеспечение

Обычно рефинансирование потребительских кредитов осуществляется без предоставления залога, но банк может потребовать оформить поручительство. Также привлечение залога зависит от желаемой суммы и наличия документального подтверждения доходов.

Относительно же ипотечных кредитов, то здесь действует другое правило – та недвижимость, которая выступает обеспечением по действующей задолженности будет выступать залогом по новому кредиту или же заемщик предоставит в качестве гарантии выполнения обязательств другое имущество.

Наличие или отсутствие просрочки

Испорченная кредитная история плохо влияет на возможное сотрудничество клиента с другими финансовыми учреждениями. Поэтому некоторые банки вообще не дают кредиты на рефинансирование при наличии просрочки, другие же допускают такую возможность, но только если срок ее действия не превышает 30 дней. Так, что если возникла необходимость воспользоваться программой перекредитования, следует не затягивать с оформлением.

Требования к действующей задолженности

Кроме отсутствия просрочки кредиторы также устанавливают ряд ограничений к долгам. Например, срок обслуживания действующего договора не должен быть менее 1 года, должны отсутствовать реструктуризации и т.д.

Количество рефинансированных кредитов

Обычно банки могут выдать один кредит в размере достаточном для погашения не более 5 потребительских кредитов.

Относительно же ипотеки, то здесь максимум, на что может рассчитывать заемщик, это получить немного больше денег, чтобы хватило на погашение действующей задолженности и на ремонт квартиры. Но снова все зависит от рыночной стоимости объекта обеспечения. Ее должно хватить, чтобы взять желаемую сумму денег.

Когда следует обращаться за рефинансированием

Очень часто с вопросом: что такое рефинансирование кредита, люди обращаются в контексте разных ситуаций, но обычно цель у них одна: упростить погашение, снизить переплату, добиться более лояльных условий обслуживания. Стандартными причинами поиска нового кредитора являются:

- большой размер ежемесячного платежа – оформляя новый кредит под меньшую процентную ставку, заемщик может снизить финансовую нагрузку на свой бюджет. Также достичь такого результата можно, если взять деньги на более длительный срок. Хоть последний вариант не совсем выгодный с точки зрения переплаты, но поможет сохранить положительную кредитную историю, да и никто не запрещает в будущем досрочно выполнить свои обязательства;

- несколько кредитов в разных банках – большое количество кредитов очень сложно обслуживать, так как каждый из них имеет свой график погашения, за которым необходимо постоянно следит. А путем рефинансирования можно объединить все задолженности в одну и уже ходить в один банк ее погашать, что намного проще;

- валютный кредит – очень популярная причина обращений для рефинансирования. Смена валюты на национальную денежную единицу поможет уйти от зависимости колебания валютного курса. И заемщику не придется с опаской следить за стоимостью долларов или евро в обменниках.

Другими словами в рефинансировании нуждаются люди:

- которым необходимо уменьшить ежемесячный платеж по кредиту;

- которые хотят обслуживать задолженность по меньшей ставке, чтобы в итоге снизить переплату;

- которые хотят уйти от валюты.

Какие документы могут потребоваться

Итак, что такое рефинансирование кредита и кому оно может пригодиться понятно. Теперь нужно разобраться, какие документы могут потребоваться от клиента, чтобы оформить перекредитование. Конечно, требования к пакету документов у каждого кредитора свои, но обычно для получения решения клиенту нужно предоставить:

- паспорт;

- справку о доходах за последние полгода и трудовую книжку или другие документы, подтверждающие доходы и занятость;

- документы о семейном положении: свидетельство о браке, о рождении детей и т.д.;

- кредитные договора и договора обеспечения;

- справку из банков об остатках задолженности и качестве обслуживания кредитов.

Кроме этого, заемщик заполняет стандартную анкету клиента, в которой он подробно описывает все о себе: наличие имущества, ежемесячные доходы и расходы, какими банковскими услугами пользуется и т.д.

По ипотечному кредиту клиенту также понадобится принести документы на имущество, которое будет выступать залогом.

Процесс рефинансирования

Процедура перекредитования зависит от того, какой кредит погашает заемщик. Если это потребительские займы и от клиента не требуется оформлять обеспечения, тогда процесс более простой, погашение же ипотеки – немного сложнее.

Условно все этапы рефинансирования потребительских кредитов можно отобразить таким образом:

- Подача документов и заявления на перекредитование.

- Банк принимает решение и уведомляет о нем клиента.

- Клиент знакомиться с условиями рефинансирования и если они ему подходят, подписывает кредитный договор.

- После заключения договора кредитор отправляет деньги безналичным переводом по реквизитам указанным в действующих кредитных договорах и в суммах, которые написаны в справках о задолженности.

- Клиент в течение месяцам должен принести новому кредитору справки со всех банков, в которых он погасил кредиты, о выполнении своих обязательств. В противном случае ему засчитают нецелевое использование кредитных средств со всеми вытекающими последствиями.

Относительно же вопроса: что такое рефинансирование ипотечного кредита и как оно происходит. То в принципе перекредитование ипотеки очень похоже, но туда следует включить еще такие этапы как:

- Экспертная оценка.

- Страхование имущества и жизни заемщика, в некоторых случаях требуется еще и титульное.

- Перерегистрация ипотеки на нового кредитора.

Что такое рефинансирование кредита: выгодно или нет

Выгодно ли рефинансирование потребительского кредита или ипотеки зависит от целей, которых хочет достичь клиент. Если ему сложно выполнять свои обязательства, тогда путем перекредитования он может снизить ежемесячный платеж или уйти от привязки к валютному курсу, что в итоге даст возможность избежать просрочки.

При этом не всегда ставка по новому кредиту будет ниже, в некоторых случаях главное уменьшить ежемесячный платеж, чего можно добиться удлинением срока погашения. Хотя если ставка станет ниже – это тоже очень неплохо.

Имея несколько кредитов в разных банках, очень сложно следить за каждым и ходить в разные отделения, чтобы внести ежемесячный платеж. Намного проще, удобней и быстрее посещать один и тот же банк.

Но перед тем, как искать нового кредитора заемщику следует учесть наличие дополнительных расходов, которые ему придется нести. Так, при рефинансировании ипотеки он столкнется с необходимостью оплатить:

- экспертную оценку имущества;

- страховку имущества и жизни;

- оплатить расходы по перерегистрации ипотеки на нового кредитора;

- услуги нотариуса.

Перекредитование потребительских кредитов более выгодно за счет отсутствия необходимости страховать имущество, делать оценку или нести другие расходы, связанные с оформлением обеспечения. Но здесь клиент может столкнуться с банковскими комиссиями и страхованием финансовых рисков.

Чтобы принять окончательное решение следует суммировать все расходы, которые придется понести заемщику и сравнить их с процентами по действующему кредиту. Таким образом, клиент увидит экономическую целесообразность сделки. Ведь привлекательность более низкой процентной ставки по новому договору может очень просто пропасть, если к ней добавить все расходы, которые будут сопровождать оформление.

Александр Бабин

finansoviyblog.ru

Выгодно ли рефинансировать потребительский кредит в 2019 году?

Многие заемщики интересуются, есть ли смысл в нынешних условиях рефинансировать потребительский кредит в 2019 году? Чтобы ответить на данный вопрос, необходимо сравнить условия, предлагаемые разными отечественными банками.Что представляет собой перекредитование

Как правило, банковские сотрудники употребляют слово рефинансирование, а не перекредитования, однако суть от этого не меняется. Услуга рефинансирования потребительского кредита заключается в оформлении новой ссуды, которая идет на то, чтобы погасить старый заем.Одной из главных преимуществ такой процедуры — возможность объединения в один кредит сразу нескольких задолженностей. Это очень выгодно и удобно, так как вам не нужно будет постоянно помнить о необходимости погашения нескольких ссуд в разное время, на разные суммы, а также посещать отделение банка по несколько раз в месяц. Все, что нужно будет делать после реструктуризации — один раз в месяц вносить определенную сумму, установленную новым договором.

Однако не спешите оформлять ссуду — возможно, имеется другой способ решения ваших финансовых проблем. Хорошенько подумайте, и не торопитесь подавать заявку в первое попавшееся отделение банка, особенно, если предложенная в нем ставка по кредиту начинается от 17%. Постарайтесь найти другие финучреждения, которые предложат более выгодные условия кредитования.

Чтобы воспользоваться услугой перекредитования, обратитесь в один из банков, в котором у вас нет кредитов, и переведите туда свои старые задолженности. Возможно, в финучреждении, в котором вы уже оформляли ссуду, вам также предложат реструктуризацию, однако такое случается нечасто.Как правило, для перекредитоввания старых задолженностей заемщики обращаются в другие банки. Например, если вы желаете рефинансировать ссуду, оформленную ранее в Сбербанке, подавайте заявки в одну из таких организаций, как Сбербанк России, ВТБ 24, Россельхозбанк, Росбанк и так далее. (С наиболее выгодными программами рефинансирование можно ознакомиться в этом материале).к содержанию ↑

Как выбрать банк для рефинансирования

Самое первое, на что следует обращать внимание, выбирая банк — это выгодные для вас условия. К ним можно отнести такие параметры:- Отсутствие дополнительной комиссии, которую нередко взимают банки за обслуживание кредита и его выдачу.

- Процентная ставка, которая ниже той, что указана в вашем актуальном кредитном договоре — так вы уменьшите переплату.

- Более выгодная страховка, либо полное ее отсутствие.

- Большой срок кредитования — это поможет уменьшить ваш ежемесячный платеж. Помните о том, что банк не предоставит кредит вам на руки, а переведет его на указанный расчетный счет другого финучреждения.

- Существуют банки, предлагающие ссуду, размер которой будет выше вашей задолженности. Таким образом, вы получите немного наличности.

- Банк предоставляет возможность досрочного погашения ссуды.

Не забывайте о том, что условия рефинансирования в каждом банке будут разными. Главное требование, которое все финучреждения предъявляют к своим потенциальным клиентам — это наличие у них незапятнанной кредитной истории. Другими словами, у вас не должно быть в прошлом штрафов, просрочек, банкротств и судебных исков.

Заемщик с испорченной кредитной историей вряд ли может рассчитывать на услугу перекредитования. Точно также невозможно рефинансировать микрозаймы, оформленные в МФО.к содержанию ↑

Как определить, выгодным ли будет рефинансирование

- Первое, что необходимо сделать — сравнить условия выдачи потребительских кредитов, предлагаемых разными банками.

- Отобрать из них несколько предложений, максимально выгодных для вас.

- С помощью калькулятора произвести расчеты и выбрать единственное, самое выгодное предложение.

Чтобы понять для себя выгоду новой услуги, следует осуществить расчет:

- Узнайте, какая сумма погашения остается по действующему кредиту.

- Посчитайте, какую сумму вам придется выплатить банку в течение последующих полутора лет по ставке 32%.

- Посчитайте, какой будет сумма выплаты за полтора года, если применять ставку 25% годовых.

- Полученный результат докажет, что кредит под 25% годовых для вас более выгоден, так как позволяет снизить сумму ежемесячной выплаты и уменьшить переплату.

Наш виртуальный калькулятор поможет вам быстро и точно построить график платежей, а также рассчитать досрочное погашение займа.к содержанию ↑

Что нужно делать заемщику

Рефинансирование кредита осуществляется по тем же принципам, что и оформление новой ссуды. Вы должны:- Найти банк, предлагающий выгодные условия (ознакомиться с ними можно в отделении, либо на официальном портале компании).

- Собрать весь пакет документов (справки о доходах в том числе), а также подготовить договор по актуальному кредиту. Кроме того, необходимо взять в банке выписки о выплаченных суммах и размере оставшейся задолженности.

- Лично явиться в отделение банка, подать заявку с прикрепленными к ней собранными документами.

- Заявка будет находиться на рассмотрении банка в течение 2-7 рабочих дней. Затем сотрудник свяжется с вами, чтобы сообщить о принятом решении. В случае положительного ответа, вам сообщат, когда следует явиться в отделение, чтобы заключить договор.

- Не забывайте о том, что воспользоваться услугой рефинансирования сразу же после оформления ссуды вы не можете, даже не смотря на очевидную выгоду нового предложения. Чтобы получить возможность перекредитования в другом финучреждении, вам придется совершить не менее 4-х платежей в полном объеме (причем просрочки их не допускаются). Только так банк сможет убедиться в том, что вы являетесь надежным клиентом, и позволит вам рефинансировать кредит.

Главное, о чем следует помнить, прежде чем подавать заявки в новые банки — внимательно ознакомьтесь с предлагаемыми условиями кредитования и произведите все необходимые расчеты. Найти выгодные программы можно, однако придется приложить для этого усилия.

sbank-gid.ru

Выгодно ли перекредитование кредита? | КредиторПро-2019

Насколько сегодня выгодна процедура перекредитования своего потребительского кредита? Этот вопрос задают себе многие заемщики. Разобраться в этом поможет сравнение условий в разных банках.

Что представляет собой перекредитование?

Сотрудники банков часто используют термин рефинансирование – это то же самое. Другими словами, данная услуга подразумевает оформление нового займа для погашения старого кредита.

При этом очень выгодным является то, что вы сможете объединить несколько ваших задолженностей в один кредит. Выгода очевидна: вам не нужно держать в памяти сразу несколько отчетных дат и сумм, бегать по отделениям или искать банкоматы, вы просто раз в месяц будете оплачивать один взнос в одну дату.

И помните!!! Прежде чем взять кредит, 10 раз подумайте и 1 раз один раз подайте заявку. Если сегодня вам предлагают кредит со ставкой свыше 17% — это явный грабеж. Ищите лучшие предложения. Они есть, их надо искать. И не забудьте обязательно перед подачей заявок прочитать эту заметку, она поможет не совершить вам серьезных ошибок!

Как оформить услугу? Для этого вам нужно обратиться в сторонний банк для того, чтобы перевести свой кредит из одной компании в другую. В том же самом банке очень редко разрешают провести подобную операцию, чаще предлагают реструктуризацию.

В основном, если вы хотите рефинансировать кредит, например, от Сбербанка России, вам нужно обращаться за данной услугой в другие организации, к примеру ВТБ 24, МКБ банк, Россельхозбанк и др.

Кто еще сможет предложить вам такую программу, подробно описано здесь.

Как выбрать банк для рефинансирования?

Главное — это привлекательные условия. Они должны быть более выгодными:

- меньшая процентная ставка, чем это предусмотрено в вашем текущем договоре, чтобы уменьшить переплату,

- отсутствие дополнительных комиссий за выдачу и обслуживание,

- нет страховки, либо она выгоднее, нежели сейчас

- больший период кредитования (снижает размер ежемесячного платежа). Важный нюанс: заемщик не получает на руки деньги. Банк сам перечисляет средства на расчетный счет другого учреждения.

- некоторые компании предлагают получение наличных сверх размера вашего долга,

- нет моратория (запрета) на досрочное погашение.

Помните, что у каждого банка есть свои условия, которые будут выдвигаться к вам и к рефинансируем задолженностям. Самое важное требование — у вас должна быть положительная кредитная история, т.е. наличие просрочек, штрафов, судебных разбирательств или банкротства не допускается.

Иными словами, если у вас испорчена КИ, то оформить данную услугу вам будет нельзя. Также она недоступна для тех, у кого оформлены микрозаймы в МФО, их рефинансировать нельзя.

Как определить, выгодным ли будет рефинансирование?

- Для начала нужно сравнить условия оформления потребкредитов в разных кредитных учреждениях.

- Затем следует отобрать пару банковских предложений с самыми привлекательными условиями.

- Дальше пойдет обычный математический расчет, который можно производить при помощи кредитного калькулятора онлайн.

Допустим, полгода назад вы оформили сроком на 2 года ссуду под 32% годовых. Полгода вы регулярно вносили ежемесячные платежи по займу. А сейчас вы узнали, что условия улучшились. И теперь оформить потребительский займ можно под 25% годовых сроком на 2 года.

Остается провести расчет.

- Вначале выясняем, какую сумму еще нужно выплатить банку по уже действующим долгам.

- После этого считаем, сколько % будет начислено по 32% ставке за оставшиеся полтора года.

- Следующим шагом подсчитываем, сколько предстоит переплатить, если взять недостающие деньги в долг в другом банке под 25% годовых.

- В результате получается, что услуга выгодна: оно позволяет уменьшать переплату и снижать сумму ежемесячного платежа.

Помните о том, что многие банки взимают всевозможные комиссии, которые также надо учитывать. К примеру, если у вас в договоре присутствует залоговая недвижимость, неважно, по ипотеке или потребительскому займу, то вам придется потратиться на переоформление страховки, оценку недвижимости и её переоформления в собственность новому банку (закладной).

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице.

Что нужно делать заемщику?

Рефинансирование фактически ничем не отличается от оформления нового займа. Необходимо:

- выбрать подходящий банк, ознакомиться с его условиями на официальном сайте или в ближайшем отделении,

- собрать требуемый пакет документов, включая справки, подтверждающие уровень дохода( как их оформить читайте на этой странице). Единственный нюанс: необходимо прикладывать к заявлению на получение займа еще и действующий договор с другим банком. Также следует взять выписку с указанными в ней выплаченными суммами и оставшейся суммой задолженности,

- обратиться лично в отделение банка с собранным пакетом документов и подать заявку,

- рассматривается она, в среднем, от 2 до 7 рабочих дней, после чего с вами свяжется банковский сотрудник и сообщит решение. Если оно положительное — вас пригласят в офис для подписания договора.

Помните, что сразу же после получения кредита нельзя будет оформить рефинансирование, сколь бы невыгодными не были его условия. Как правило, для того, чтобы обратиться в стороннюю компанию для перекредитования, от вас потребуют внести по действующему договору не менее 4-6 платежей вовремя и в полном объеме, чтобы убедиться в вашей надежности.

Подытожим вышесказанное: прежде чем подавать заявку в разные банки, вам сначала необходимо сравнить условия кредитования и просчитать размер переплаты, где она меньше — туда и стоит обращаться. Только так можно понять, выгодно ли перекредитование

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

kreditorpro.ru

В чем заключается выгода при рефинансировании потребительского кредита?

Выгодно ли рефинансирование потребительского кредита? Ответить на этот вопрос мы постараемся в данной статье. Рефинансирование также часто называют перекредитованием. Что это такое и для чего придумано это понятие? По сути, перекредитование это такая программа, согласно которой вы можете получить новый кредит, для того чтобы погасить старый.

Такая возможность придумана банковской системой специально для тех, кто имеет задолженность по старому кредиту. Таким образом, проведя программу рефинансирования, заемщик сможет погасить старый кредит благодаря новому кредиту, при этом, не попадая в черный список кредитной истории.

Также, условия нового кредита могут быть в несколько раз привлекательнее, чем условия старого, при этом заемщик, прошедший процедуру перекредитования может существенно выиграть при уплате обоих кредитов. Не так давно, такой возможностью могли пользоваться лишь юридические лица. Банковский сектор с каждым годом совершенствуется и развивается, поэтому возможность перекредитования стала реальной и для простых граждан.

Действие системы рефинансирования

Давайте детальнее рассмотрим схему действия такой процедуры, как рефинансирование. На самом деле, не смотря на столь сложное слово, эта процедура по сути своей очень проста. Приведем такой пример. Гражданин взял в прошлом году кредит. Проценты по кредиту составили 34 % годовых. Стоить отметить, что весьма высокие проценты. В другом банке появляется предложение по кредитованию на тех же самых условиях, что и взял наш заемщик, вот только проценты намного ниже – всего 25% в год. В таком случае, что делает заемщик? Он обращается в банк с просьбой о перекредитовании или рефинансировании. Далее согласно схеме, на заемщика оформляется новый кредит в банке с более выгодными условиями, а старую задолженность погашает новый кредитор. Как видим, наш заемщик прошел процедуру рефинансирования, и теперь он будет выплачивать кредит с процентной ставкой 25%.

После того как вы взяли кредит, прослеживайте предложения от других банков. Возможно, что через совсем короткий промежуток времени другой банк предложит те же условия кредитования, но с более низкими процентами. Зачем вам переплачивать лишнее? Смело проходите процедуру рефинансирования.

Еще один повод для рефинансирования

Есть еще один повод, для того чтобы провести такую процедуру. Например, наш заемщик взял кредит под 20% годовых. Кредит был взят на 3 года. Ежемесячный платеж для заемщика оказался трудно выплачиваемым. Заемщик может увеличить срок кредитования, но проценты по кредиту также увеличатся, и будут составлять 25%. В таком случае также уместна процедура перекредитования. Да, ставка по кредиту увеличится вместе с общим сроком для погашения кредита, но зато значительно снизятся ежемесячные платежи, что было необходимо для заемщика. Это отличный метод для тех, кому трудно выплачивать кредит, ежемесячный платеж которого достаточно велик. Да и потом в жизни бывают различные ситуации. Банки всегда готовы помочь и войти в положение каждого клиента.

Кто может рассчитывать на данную кредитную программу?

К сожалению не каждому клиенту того или иного банка доступна такая возможность. Для того чтобы попасть в кандидаты на перекредитование нужно:

- Честно и своевременно выплачивать кредит.

- Иметь хорошую кредитную историю.

- Стараться не выплатить кредит досрочно.

Выполняя данные пункты, вы будете интересны для любого банка в вопросах рефинансирования.

Помните о том, что банк, идя вам на встречу, скорее всего, имеет и свои интересы. При заключении соглашения между вами и банком, внимательно читайте все пункты. Могут быть и «подводные камни».

Некоторые достоинства и недостатки рефинансирования

Анализируя эту систему, можно выделить следующие преимущества:

- Снижение годовых процентов по кредиту.

- Повышение общего срока кредитования.

- Снижение ежемесячного платежа за счет увеличение срока кредита.

Также можно отметить и некоторые недостатки, с которыми необходимо внимательно ознакомиться:

- Дополнительные расходы при заключении нового договора.

- Комиссия за перекредитование.

- Штрафы за возможность досрочной выплаты кредита.

Возможно ли выгодное оформление услуги рефинансирования?

Многие задаются таким опросом: «А в чем выгода от рефинансирования и вообще возможна ли она?» Да, выгода возможна! Чтобы ощутить ее, вам нужно сравнить и проанализировать такие показатели как:

- Процентная ставка по кредиту.

- Ежемесячный платеж.

- Наличие и сумма комиссионных сборов.

- Возможность досрочного погашения.

В том случае, если при сравнении этих критериев по каждому из них будет выигрыш, то вы непременно должны пройти процедуру перекредитования. Нужно помнить о том, что процедура невозможна после того, как у вас появились первые задержки или невыплаты по кредиту. Конечно, в отдельных случаях перекредитование все же возможно, но процедура будет гораздо сложнее. Также эта процедура может влиять и на вашу кредитную историю. Положительно она скажется тогда, когда новый кредит будет идеально выплачен, если нет, то кредитная история станет негативной, а это отрицательно скажется на дальнейшей выдачи кредитов.

Проведение такой процедуры, кстати, можно провести и в том банке, в котором был взят первоначальный кредит, а можно и в другом, если условия кредитования значительно лучше. Если вы станете обращаться в другой банк, то подготовьте сразу справку 2НДФЛ, которая будет свидетельствовать о вашей платежеспособности. Ваша кредитная история должна быть раскрытой. Для этого вы должны:

- Предоставить в новый банк все ксерокопии документации по прежнему кредиту, а именно квитанции, свидетельствующие о том, что кредит выплачивался порядочно.

- Обратится в прежний банк и попросить его в форме заявления о том, что вам нужна выписка оставшейся задолженности для проведения процедуры рефинансирования в другом банке.

Если вы успешно докажете то, что вы платежеспособный, ответственный заемщик, то проблем в области перекредитования вам ждать не стоит. Итак, нужно подвести итог. Процедура рефинансирования является выгодной, так как предложения от банков постоянно растут, а выгода их с каждым разом совершенствуется. Главным пунктом в оформлении чего бы то не было, является внимательное изучение договора.

Каждый банк имеет личную выгоду в том, чтобы задержать своих клиентов у себя. Поэтому прежде чем брать какой-либо кредит внимательно изучите все положения договора. В нем должны быть указанны моменты о рефинансировании, а также о досрочном погашении кредита.

www.vseprocredit.ru

в каких случаях выгодно рефинансирование

Практически каждый заемщик знает, что существует возможность рефинансировать заем, выгодно изменив условия кредитования. Но не каждый решается пройти эту процедуру. Ведь нужно потратить время на поиск подходящего кредитного предложения, отправить заявку, дождаться решения банковских работников, собрать документы. Да и с выгодой не все понятно – часто даже ежемесячный платеж остается почти на том же уровне. Так, когда рефинансирование действительно выгодно и как эту прибыль рассчитать?

Три фактора, указывающих на необходимость рефинансировать кредит

Существуют определенные сигналы, которые дают нам возможность понять, что пора рефинансировать заем, то есть взять деньги в долг в другом банке для погашения действующего кредита. Эти факторы таковы:

- Чрезмерно большая сумма ежемесячного платежа. Конкретных цифр здесь быть не может – для каждого будет свой порог. Но ориентироваться можно на такие расчеты: отнимите из суммы общего дохода обязательные платежи за квартиру, расходы на еду и на минимальные потребности в одежде, проезде. Оставшейся суммы должно хватать на погашение займа и небольшие развлечения. Да, совсем отказываться от радостей жизни не стоит, иначе выплата долгосрочного кредита будет в тягость. Но и транжирить всю зарплату не стоит – нужно учиться находить баланс. Если денег совсем не хватает, тогда имеет смысл рефинансировать кредит под более низкие проценты.

- Постоянно появляющаяся на глаза реклама кредитных программ банков, проценты по которым ниже, чем по уже открытому займу. Наткнуться на такую рекламу можно где угодно – в метро, на интернет-сайтах, на бигбордах, в журнале. Если перед глазами мелькают более низкие процентные ставки, чем те, которые действовали во время оформления вашего кредита, то стоит рассмотреть вопрос подробнее. То есть нужно целенаправленно искать ипотечные, потребительские или автокредиты – в зависимости от того, какой у вас заем. Важно, чтобы разница в процентных ставках между новым банковским предложением и уже оформленным кредитом составляла хотя бы 2 позиции и больше. Тогда имеет смысл подавать в новый банк заявку и собирать документы для рефинансирования.

- Необходимость вывести ипотечную квартиру из-под залога. Недвижимость оформляют в кредит на длительный срок – как правило, от 7 лет и дольше. Когда, как минимум, половина займа погашена, может возникнуть необходимость обменять, продать квартиру или сдать ее в аренду. Свободно сделать это можно, если нет обременения, то есть ипотечного кредита. Поэтому можно рассмотреть вариант оформления потребительского кредита по сумме равного остатку задолженности по ипотеке. Только нужно учитывать, что проценты по потребительским займам, как правило, выше ипотечных. Поэтому важно тщательно проводить расчеты, чтобы действительно добиться более выигрышной комбинации.

Какие расчеты нужно производить до рефинансирования

Никогда не нужно заключать кредитный договор на эмоциях – быстро, в первом же попавшемся банке и без чтения условий договора. Гораздо лучше просчитать выгоду от очередного кредита. Сделать это можно прямо в отделении банка – сотрудники кредитного отдела заинтересованы в привлечении новых клиентов, а потому помогут с финансовыми расчетами. Можно проделать работу и самостоятельно с помощью того же интернет-калькулятора.

- Для начала нужно просчитать, сколько осталось выплатить по уже действующему кредиту. Сделать это очень просто. Наверняка, при оформлении займа выдавали график погашения задолженности. При дифференцированном начислении процентов, когда кредит в течение всего срока выплачивается равными платежами, нужно только сложить суммы ежемесячных платежей за оставшиеся к погашению месяцы. Полученная цифра – это сумма, которую вы все еще должны банку. Выгоднее, если проценты начисляются по аннуитетной схеме. Это значит, что проценты насчитываются на остаток задолженности. В этом случае удобнее всего воспользоваться бесплатным онлайн-калькулятором, который есть в открытом доступе на многих интернет-площадках. Итак, нужно ввести сумму, требующуюся для погашения действующего кредита, процентную ставку и оставшийся срок кредитования. Калькулятор сам просчитает, сколько осталось переплатить банку. Эту же сумму можно узнать в личном кабине на сайте банка. Можно еще позвонить по номеру горячей телефонной линии, назвав номер кредитного договора.

- Теперь нужно посчитать расходы по новому кредиту. Выгода будет в том случае, если сами условия кредитования более привлекательные – процентная ставка на 2 и больше позиций ниже, дополнительные комиссии за оформление не берут, а кредит нужно выплачивать еще минимум полгода. Важно, чтобы по уже оформленному займу была возможность пересчета процентов. Тогда удастся сэкономить деньги на переплате банку. Если же процентная ставка применяется по дифференцированной схеме, то уменьшить переплату банку уже невозможно – еще при заключении договора проценты рассчитывались на весь срок выплаты, они не подлежат пересчету. И рефинансирование в таком случае поможет только уменьшить сумму ежемесячного платежа, если это важно для заемщика.

Дополнительная выгода от рефинансирования

Многие заемщики берутся рефинансировать кредит не столько из-за уменьшения общей переплаты по займу, сколько ради дополнительных преимуществ:

- можно изменить условия кредитования – уменьшить ежемесячный платеж, растянуть кредит на более долгий срок;

- вывести недвижимость из-под залога;

- освободить поручителей от финансовых обязательств;

- получить дополнительные заемные средства, оформив кредит на большую сумму;

- сформировать положительную кредитную историю досрочным закрытием займа.

На самом деле, не стоит бояться рефинансирования – это не сложнее, чем оформление того кредита, который вы и так уже платите из месяца в месяц. Нужно только подходить к вопросу с умом, просчитывая все расходы от такой сделки.

Загрузка…refina.ru

| 24.05.2014 в 11:48 | #1939 |

Озадачился рефинансированием кредита жены, так как не хочетя выплачивать конские проценты, но столкнулся с тем, что рефинансировать не очень то и выгодно, так как потратишь больше времени на сбор документов и хождение в банки. А экономия минимальна окажется. Почему банки сознательно не говорят о том, что их рефинансирование это по сути просто обычный кредит? | |

| 26.05.2014 в 19:55 | #1940 |

Ну почему же не говорят? Рефинансирование — это, грубо говоря, кредит в другом банке под более низкие проценты. А насчет выгоды — уменьшение размера переплаты при рефинансировании несложно посчитать. Лишь после этого можно сказать, стоит ли «овчинка выделки». | |

| 07.06.2014 в 11:12 | #1941 |

Рефинансирование очень даже выгодно. Вопрос в другом из какого банка в какой вы хотите перейти и для каких целей. Если, например, из «Русского стандарта» в «Росбанк», то получите экономию на процентах, комиссиях, страховке, в «Росбанке» они меньше. Соответственно уменьшатся ежемесячные выплаты и выплата в целом. Если ухудшилась жизненная ситуация, то надо делать рефинансирование с увеличением срока кредитования, тогда ежемесячные выплаты уменьшатся значительно. Сейчас многие банки предлагают такую услугу, надо внимательно смотреть условия. Лучше подойти к кредитному эксперту, он все посчитает, сделает примерный график и вы примете решение. Документов при рефинансировании надо меньше, чем при кредитовании. | |

| 14.06.2014 в 17:39 | #1942 |

При рефинансировании Вы получите передышку, и сэкономите хоть немного, не думаю, что откажетесь от такой возможности… При общем подсчете экономии результат может быть значительным. Вы рассчитывали что, предлагая вам, рефинансирование банк просто выдаст необходимую сумму и помашет ручкой? так не бывает… Банк, таким образом, переманивая клиентов у конкурентов наращивает свою базу… | |

| 05.08.2014 в 02:08 | #1943 |

Калина Гречишникова | В продолжение к предыдущему посту хотелось бы сказать, что банк — это коммерческая организация, а не благотворительная, так что в оказании услуги по рефинансированию Вашей задолженности банк вкладывает и свою выгоду. И если все верно подсчитать, то далеко не всегда рефинансирование — синоним слова «выгода» для Вас. Порой это лишь возможность платить меньше за отчетный период времени, но данных отчетных периодов станет на порядок больше. |

| 08.08.2014 в 15:23 | #1944 |

Сергей Лаврищев | Петр, рефинансирование это не совсем обычный кредит. Предположим у Вашей жены кредит на достаточно длительный срок, Вы данный кредит взяли на определенных условиях в банке, т.е. с определенной процентной ставкой. С течением времени у банка могу появляться более выгодные предложения по кредиту, т.е., например, с более выгодной процентной ставкой, и банки порой сами звонят своим клиентам (знаю, что такое практикует Сбербанк) и предлагают перекредитоваться (т.е. иными словами предлагают рефинансирование) на более выгодных условиях. Поэтому, думаю, рефинансирование это скорее плюс, чем минус. В своё время у меня была проблема с оплатой по кредиту в Приват банке, банально нечем было платить, и банк пошёл мне на встречу и предложил взять новый кредит, по более выгодным процентным ставкам, перекрыв тем самым мои долги перед банком и платить мне реально уже стало меньше. И для меня фактически было время так сказать перевести дух, и уже спокойно всё выплатить, при этом я не попал в черный список кредитных историй. |

| 16.08.2014 в 21:40 | #1945 |

Рефинансирование может быть выгодным, но далеко не всегда, поэтому с ним нужно быть осторожным, все просчитать, прежде чем приступать к оформлению. Большинство кредитов гасится аннуитетным образом, то есть вначале в большей степени погашается процент, а основной долг очень медленно снижается. Если оформить рефинансирование, когда первоначальный кредит был взять не так давно, то оно будет выгодным. Если же уже больше половины срока прошло, то смысла в нем не будет, итак почти все проценты выплачены. | |

| 01.12.2016 в 02:12 | #1946 |

Юлия Казначеева | А вот нам тут сказали , будто тем , кто делает рефинансирование есть возможность , что больше ни один банк не даст кредит…. Вот интересно, так ли это? Есть ли кто то, кто делал рефинансирование, а потом когда все выплатил ещё брал кредит? |

| 13.03.2017 в 18:18 | #1947 |

Евгения Каменская | Рефинансируют кредиты обычно проблемные заёмщики. Если, например, они не могут вносить ежемесячный платеж, то им увеличивают сроки кредитования, платеж становится меньше. А, как правило. проблемный заемщикам потом да, сложно получить кредит. |

| 17.03.2017 в 23:09 | #1948 |

Женя Колтыкова | Я тоже так понимаю, что рефинансирование-это признание в том, что по действующим условиям клиент -выплатить кредит не может. |

| 19.04.2017 в 05:58 | #1949 |

То, что рефинансирование кредита в том же банке зависит от доли уплаченных процентов, понятно. А какое отношение к этому имеет другой банк? Не все ли им равно, как у меня построен аннуитетный кредит? | |

| 29.05.2017 в 19:14 | #1951 |

Света Николаева | У нас кредит в другом банке без просрочек, но мы хотим взять кредит в другом банке и нам предложили рефинансирования.Если мы так сделаем то потом в дальнейшем сможем взять кредит в первом банке |

| 31.05.2017 в 18:32 | #1952 |

Мне вообще позвонили с банка и предложили рефинансирование (после расспросов естли кредит) Вот думаю перенести кредит в другой банк под другой процент… | |

| 15.02.2018 в 22:20 | #1955 |

у меня кредит в двух банках. на данный момент я не работаю( сократили).. довела до судебного регулирования….хочу взять в банке кредит погасить все кредиты. платить один ! как быть если банки не дают кредит а платить уже не в силах.. |

kredit-otziv.ru