Как устроена фондовая биржа — Премьер БКС

Первые биржи появились на территории Европы в 15 веке – на них торговали в основном векселями и товарами. Биржи, которые торгуют исключительно ценными бумагами, появились веком позднее. Сейчас многие инвесторы ищут возможности для вложений, которые способны принести больший доход, чем депозиты. В связи с этим фондовый рынок становится популярнее, однако многие до сих пор относятся к нему с опасением. В этой статье мы разберем, как работает фондовая биржа и что необходимо знать каждому инвестору, который хочет начать торговать на ней.

Фондовая биржа и рынок – что это такое?

Фондовая биржа – это специально организованное место, которое предоставляет возможность совершить операции с ценными бумагами. Она обеспечивает контроль над участниками, а также гарантирует честность и быстроту сделок. Каждая совершенная операция подлежит регистрации.

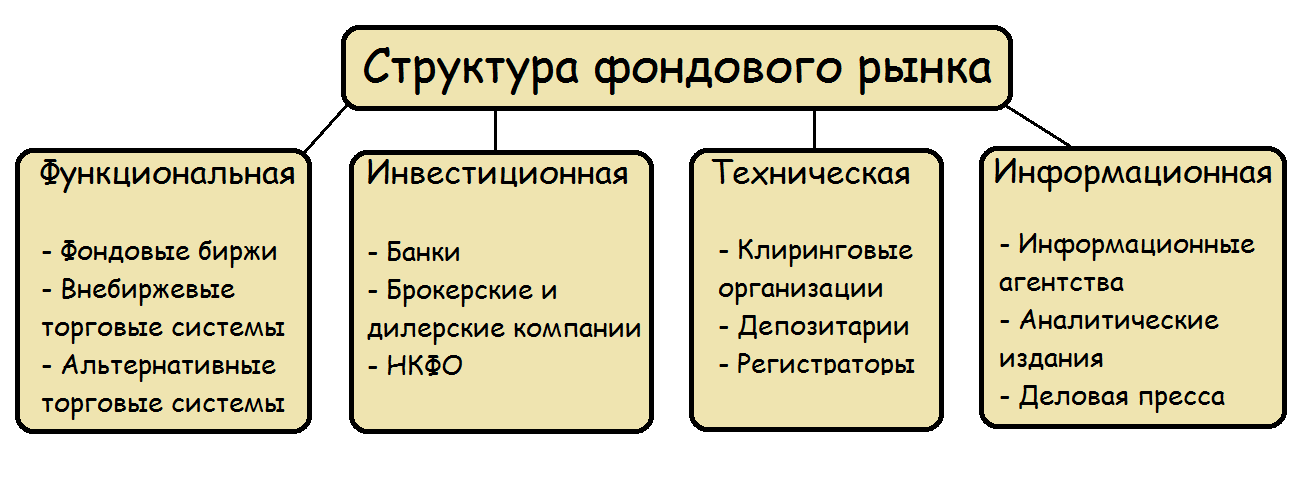

Ежеминутно на бирже осуществляется большое количество операций, в которые вовлечены сразу несколько участников:

Инвестором может выступать как юридическое, так и физическое лицо. Его цель – вложить капитал с целью получения прибыли. Для достижения своих финансовых целей инвестор может покупать и продавать акции, облигации, ПИФы, фьючерсы или другие инструменты фондового рынка.

Инвестором может выступать как юридическое, так и физическое лицо. Его цель – вложить капитал с целью получения прибыли. Для достижения своих финансовых целей инвестор может покупать и продавать акции, облигации, ПИФы, фьючерсы или другие инструменты фондового рынка.- Эмитент.Он выпускает ценные бумаги, в основном для привлечения капитала. Эмитентом может быть компания, город и даже государство. Биржа для эмитентов является площадкой для продажи выпущенных бумаг.

- Брокер.Выступает посредником между эмитентом и инвестором. Совершая сделки на рынке, брокеры действуют исключительно по поручению инвестора. Инвестор, в свою очередь, не имеет права осуществлять какие-либо сделки на бирже без заключения договора с брокером и открытия брокерского счета.

- Регистратор.Он ведет реестр всех ценных бумаг. Таким образом, компания знает, кто стал ее акционером.

- Депозитарий.Это еще один профессиональный участник фондового рынка.

Он хранит ценные бумаги, а также ведет учет перехода прав на них при заключении сделок.

Он хранит ценные бумаги, а также ведет учет перехода прав на них при заключении сделок. - Регулятор.Деятельность биржи в России регулируется Центральный Банком. Также он выдает лицензии на осуществление деятельности профессиональным участникам рынка ценных бумаг. Это необходимо для защиты инвесторов от недобросовестных компаний.

Какие бывают биржи

Существует классификация бирж. В основном они различаются по таким характеристикам:

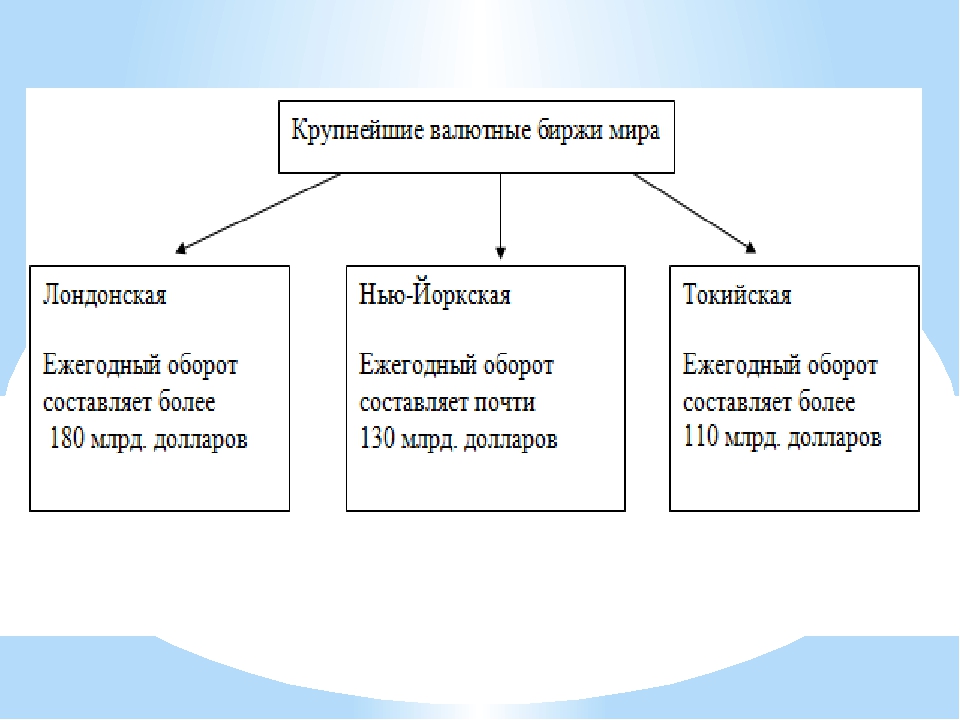

- Тип товара.Помимо фондовых бирж, существуют товарные, криптовалютные и валютные. Мы уже разобрались, что на фондовых рынках исполняются сделки купли-продажи ценных бумаг. На криптовалютных биржах, которые возникли совсем недавно, торгуют криптовалютой. На товарных биржах – реальными товарами (сельскохозяйственной продукцией, нефтью, газом, драгоценными металлами). Что касается валютных бирж, то на них торгуют валютой. Также существуют так называемые срочные рынки – это рынки, на которых происходит торговля производственными финансовыми инструментами (фьючерсами, опционами и т.

- Форма участия.Существуют два типа бирж – открытая и закрытая. На открытых биржах сделки могут осуществляться продавцами, членами бирж, а также покупателями. На закрытых – право на торги имеют только члены биржи.

- Принцип организации.Большинство существующих бирж – акционерные общества. Биржи могут также относиться к смешанному типу, если акционером является государство вдобавок к частным компаниям.

- Роль в мировой торговле.Биржи делятся на национальные и международные. Национальные биржи сравнительно небольшие, и на них происходит торговля бумагами маленьких компаний, которые не соответствуют требованиям международной биржи.

Основные задачи фондовой биржи

Биржа поддерживает справедливое ценообразование на рынке бумаг. Также она занимается организацией торгов. Все эмитенты обязаны предоставить бирже свою финансовую отчетность до допуска к торгам. Сделки происходят в определенное время согласно установленным на бирже правилам.

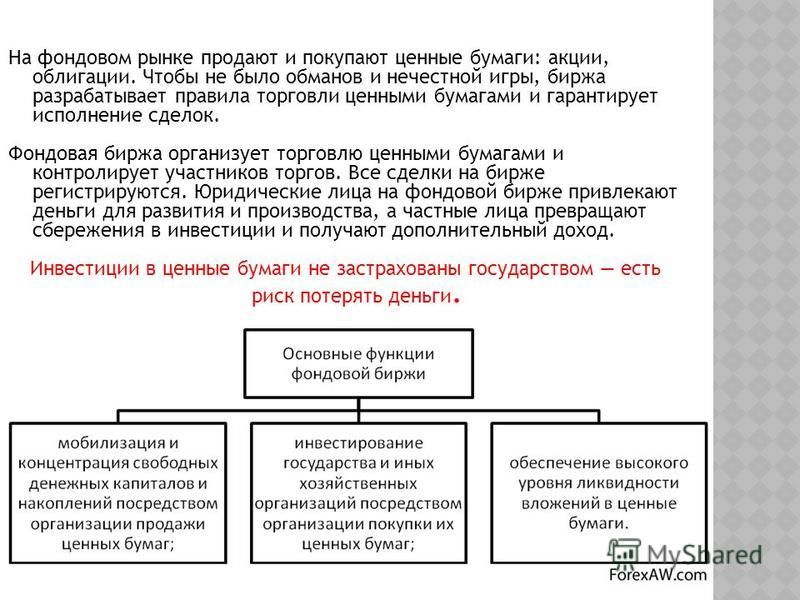

Если говорить об основных функциях биржи, то можно выделить следующие пункты:

- Создание постоянно действующего рынка ценных бумаг.

- Перераспределение средств между странами, различными секторами экономики и промышленности внутри одной страны, а также между отдельными организациями.

- Фиксация доли участия инвестора в том или ином ценном активе.

- Обеспечение ликвидности и гарантий выполнения заключенных на бирже сделок.

Что продают на фондовой бирже

На бирже торгуют акциями, паями паевых инвестиционных фондов, облигациями и другими финансовыми инструментами.

Мы уже выяснили, что бумаги выпускаются эмитентами для привлечения капитала. Эмитент может предложить покупателю долю в своей компании, выпустив акции. Приобретая такие акции, инвестор превращается в совладельца той или иной компании. При выпуске облигаций эмитенты берут в долг деньги у инвесторов, обещая выплату процентов за использование заемных средств.

У ценных бумаг есть свои ключевые параметры, которые определяются выпустившей их компанией, а именно: тип бумаги, номинал, количество. Бумаги проходят обязательную процедуру регистрации в специальном реестре, а затем размещаются на бирже.

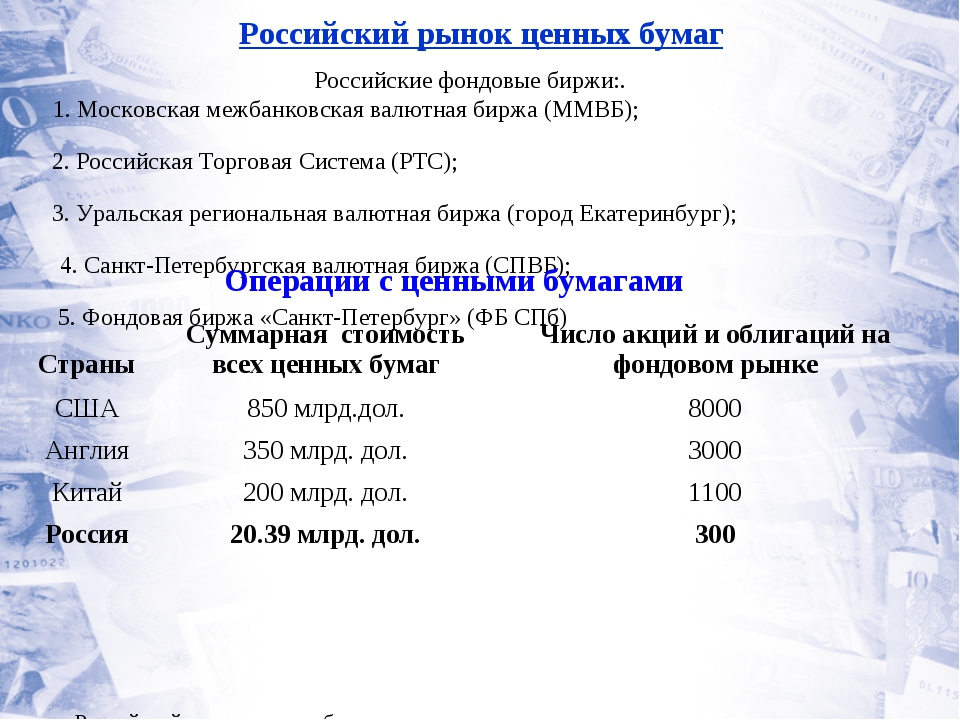

Биржи в России

Основными биржами на территории РФ считаются Московская и Санкт-Петербургская. Ценные бумаги, иностранную валюту и драгоценные металлы можно приобрести на Московской бирже. Если вы хотите купить или продать иностранные ценные бумаги, то сделать это можно на Санкт-Петербургской бирже.

Регулятором бирж в России является Центробанк. Он публикует информацию о законности действий биржи, а также проведения торгов на ней.

Как проходят сделки на бирже

Многие представляют себе биржу местом, где постоянный шум, активная торговля, и крики – все как в фильмах. Раньше действительно все было именно так, и участники торгов выкрикивали предложения по купле-продаже. Сейчас почти вся активность на биржах трансформировалась в цифровой формат.

Каждая из сделок, совершенных на бирже, обязательно проходит несколько этапов:

- Заявка. Покупатель может оставить заявку через интернет или с помощью телефонного звонка. Затем заявка на покупку или продажу попадает в электронную систему.

- Сверка. Тщательно проверяются все параметры сделки как у инвестора, так и у продавца ценных бумаг.

- Клиринг (так называют взаимные расчеты, которые происходят на бирже). В ходе этой процедуры осуществляется проверка на правильность совершаемой сделки. Также на этом шаге происходит оформление документов.

- Исполнение сделки. На последнем этапе ценные бумаги непосредственно обмениваются на денежные средства инвестора.

Стоит отметить, что на фондовом рынке существуют определенные промежутки времени, в которые возможно совершить операции по купле-продаже. Например, если вы торгуете на Московской бирже, то следует знать, что осуществление сделок по акциям, облигациям и ETF (так называются иностранные инвестиционные фонды) могут быть выполнены с 10:00 до 18:44 (по мск) и только в рабочие дни.

Как зарабатывают на бирже

Прибыль на бирже – это далеко не везение. Доход зависит от многих факторов: стратегии, тенденции рынка, состояния экономики. Так или иначе, доход можно спрогнозировать.

Рассмотрим на примере, как устроена торговля на бирже: вы покупаете и перепродаете акции и облигации. Со временем акции дорожают или дешевеют, доход приносит их своевременная продажа и покупка. Некоторые акции могут принести вам дивиденды, облигации дают доход в виде гарантированных процентов – купонов. Доходы от облигаций меньше, но надежнее.

Со временем акции дорожают или дешевеют, доход приносит их своевременная продажа и покупка. Некоторые акции могут принести вам дивиденды, облигации дают доход в виде гарантированных процентов – купонов. Доходы от облигаций меньше, но надежнее.

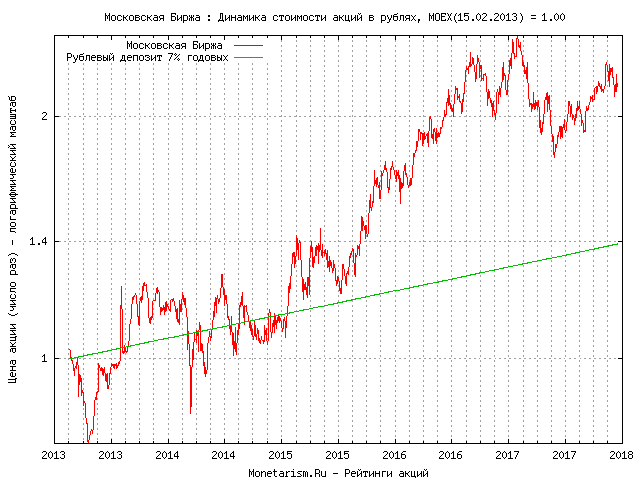

Ваша прибыль будет также зависеть от выбранной стратегии. Как правило, чем выше доходность, тем выше риск потерять деньги. На фондовом рынке доходность может быть выше, чем по депозитам. Но важно иметь ввиду, что она не гарантирована. Так как инвестиции в ценные бумаги не застрахованы, у вас есть риск потерять часть, а иногда и все ваши вложения. Помните, что инвестировать нужно обдуманно. Перед осуществлением сделок на бирже начинающим инвесторам мы рекомендуем получить базовые знания и навыки, определиться со своей стратегией, а также выбрать надежного брокера или доверительного управляющего.

Риски, связанные с торговлей на фондовой бирже

Не забывайте, что, совершая операции на фондовом рынке, вы рискуете потерять часть своего капитала, даже если от вашего лица действует доверительный управляющий. В основном риск возникает из-за падения стоимости той или иной ценной бумаги. Неблагоприятная конъюнктура рынка может стать причиной падения цен на бирже. Например, введение каких-либо санкций против России может негативно отразиться на стоимости ценных бумаг. Новости об увеличении дивидендов компании могут, наоборот, позитивно сказаться на стоимости ценных бумаг. Однако не стоит забывать еще и о том, что есть риск банкротства компании. Так, может обанкротиться как брокер, так и управляющая компания. Инвесторы в России не застрахованы от такого риска, но, в случае неблагоприятного стечения обстоятельств могут перевести деньги другому брокеру.

В основном риск возникает из-за падения стоимости той или иной ценной бумаги. Неблагоприятная конъюнктура рынка может стать причиной падения цен на бирже. Например, введение каких-либо санкций против России может негативно отразиться на стоимости ценных бумаг. Новости об увеличении дивидендов компании могут, наоборот, позитивно сказаться на стоимости ценных бумаг. Однако не стоит забывать еще и о том, что есть риск банкротства компании. Так, может обанкротиться как брокер, так и управляющая компания. Инвесторы в России не застрахованы от такого риска, но, в случае неблагоприятного стечения обстоятельств могут перевести деньги другому брокеру.

Что нужно запомнить

- На фондовой бирже торгуют ценными бумагами, которые выпускают эмитенты.

- Деятельность биржи в России находится под строгим контролем Центробанка.

- Осуществлять сделки на бирже проще, чем кажется, но для этого необходимы базовые знания.

- Для торгов на бирже вам нужен надежный брокер или доверительный управляющий.

- Помните, что доход на фондовом рынке не гарантирован, поэтому подходить к инвестициям необходимо обдуманно.

- Для консультации вы всегда можете обратиться к финансовому советнику.

Статья была полезна?

Спасибо за ответ!

Да Нет

Фондовый рынок России. Крупнейшие представители на бирже ценных бумаг.

План:

1. История Фондового рынка.

2. Основные недостатки Российской фондовой биржи.

3. Московская межбанковская валютная биржа (ММВБ).

4. Фондовая биржа Санкт-Петербург.

5. Выводы.

Фондовый рынок возродился в России после либерализации экономики в 1991 году. История фондового рынка Российской империи до 1917 г. не была прямо связана с историей современного российского рынка ценных бумаг. В условиях командно-распределительной экономики СССР движение финансовых потоков определялось решением партийных и финансово-экономических органов, поэтому условий для возрождения фондового рынка, который существовал до революции 1917 года, оставались неблагоприятными до начала 1990-х годов . На месте официального фондового рынка существовал лишь так называемый «чёрный рынок». Рынок ценных бумаг (РЦБ) в России начал возрождаться в первой половине 1991 г. после того как было принято Постановление Совета Министров РСФСР № 601 от 25 декабря 1990 г. «Об утверждении Положения об акционерных обществах».

В условиях командно-распределительной экономики СССР движение финансовых потоков определялось решением партийных и финансово-экономических органов, поэтому условий для возрождения фондового рынка, который существовал до революции 1917 года, оставались неблагоприятными до начала 1990-х годов . На месте официального фондового рынка существовал лишь так называемый «чёрный рынок». Рынок ценных бумаг (РЦБ) в России начал возрождаться в первой половине 1991 г. после того как было принято Постановление Совета Министров РСФСР № 601 от 25 декабря 1990 г. «Об утверждении Положения об акционерных обществах».

Однако долгое время низкий уровень финансово-экономической подкованности населения страны в целом, не позволял рынку развиваться. Ситуацию также осложнили махинации с приватизацией в 1993-1994 годах. Динамичное развитие легитимного фондового рынка началось лишь после возобновления роста российской экономики с начала 2000-х годов.

Узнайте значение ценной бумаги на бирже.

2.

Основные недостатки Российской фондовой биржи.

Основные недостатки Российской фондовой биржи.• Всем известные институциональные проблемы России: неудобное для инвесторов законодательство, невыгодные налоговые условия и ненадежная судебная защита.

• Отсутствие внутреннего инвестора. Рынок не может быть привлекательным для мира, когда он остается невостребованным у отечественных инвесторов.

• Инвесторам на российском рынке «сложнее, труднее и менее надежно», чем где бы то ни было.

• Непоследовательность действий правительства и регуляторов.

Все перечисленные выше недостатки перевешивают какие-либо преимущества и сводят Российский фондовый рынок к экономически «не интересному». Если сам по себе Российский рынок имеет право на жизнь, то в сравнении с развитым, насыщенным механизмами и законодательно подкрепленным Американским фондовым рынком, он не идет ни в какое сравнение.

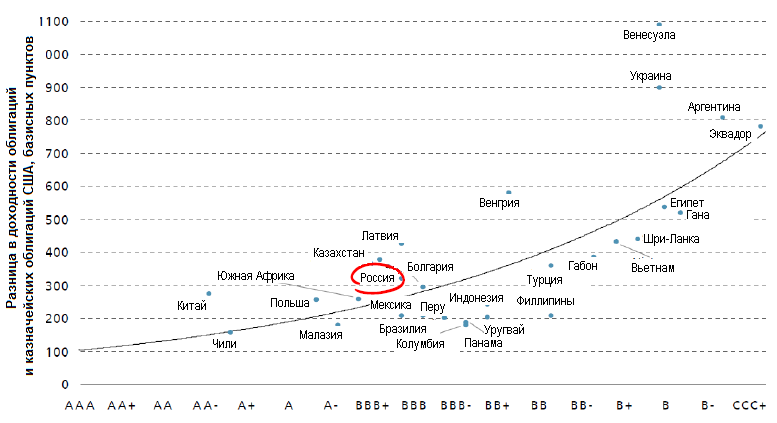

Представленная ниже диаграмма наглядно демонстрирует в процентах динамику фондовых рынков стран Большой двадцатки (G20) с начала 2017 года. Как видно, отрицательную тенденцию продемонстрировали только фондовые рынки России и Канады. При этом глубина падения российского фондового рынка ярко контрастирует с остальными коллегами по G20. Российские акции подешевели на фоне таяния надежд на то, что президентство Дональда Трампа приведет к отмене санкций США в отношении России, а также по причине снижения цен на нефть (этот фактор оказал негативное влияние и на канадские акции).

Как видно, отрицательную тенденцию продемонстрировали только фондовые рынки России и Канады. При этом глубина падения российского фондового рынка ярко контрастирует с остальными коллегами по G20. Российские акции подешевели на фоне таяния надежд на то, что президентство Дональда Трампа приведет к отмене санкций США в отношении России, а также по причине снижения цен на нефть (этот фактор оказал негативное влияние и на канадские акции).

Советую ознакомится со статьей Акции компаний на фондовой бирже.

3. Московская межбанковская валютная биржа (ММВБ).

Группа «Московская Биржа» управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами. В состав Группы входит центральный депозитарий (НКО АО «Национальный расчетный депозитарий»), а также клиринговый центр (Банк «Национальный Клиринговый Центр»), выполняющий функции центрального контрагента на рынках, что позволяет Московской бирже оказывать клиентам полный цикл торговых и пост-трейдинговых услуг.

Московская биржа была образована в декабре 2011 года в результате слияния двух основных российских биржевых групп — Группы ММВБ (год основания 1992) и Группы РТС (год основания 1995). Возникшая в результате слияния вертикально интегрированная структура, обеспечивающая возможность торговли всеми основными категориями активов, была переименована в Московскую биржу. Московская биржа провела первичное публичное размещение своих акций 15 февраля 2013 года на собственной торговой площадке (торговый код MOEX).

Перед тем, как начать торговать на бирже ознакомьтесь с историей фондовой биржи.

Акционеры ПАО Московская Биржа на внеочередном общем собрании 2 сентября 2016 года приняли решение о реорганизации ПАО Московская Биржа путем присоединения к нему 100% дочерних организаций — ЗАО «ФБ ММВБ» и ООО «МБ Технологии». По сообщению биржи, реорганизация позволила оптимизировать корпоративную структуру группы, упростить взаимодействие клиентов с биржей, сократить издержки клиентов и самой группы.

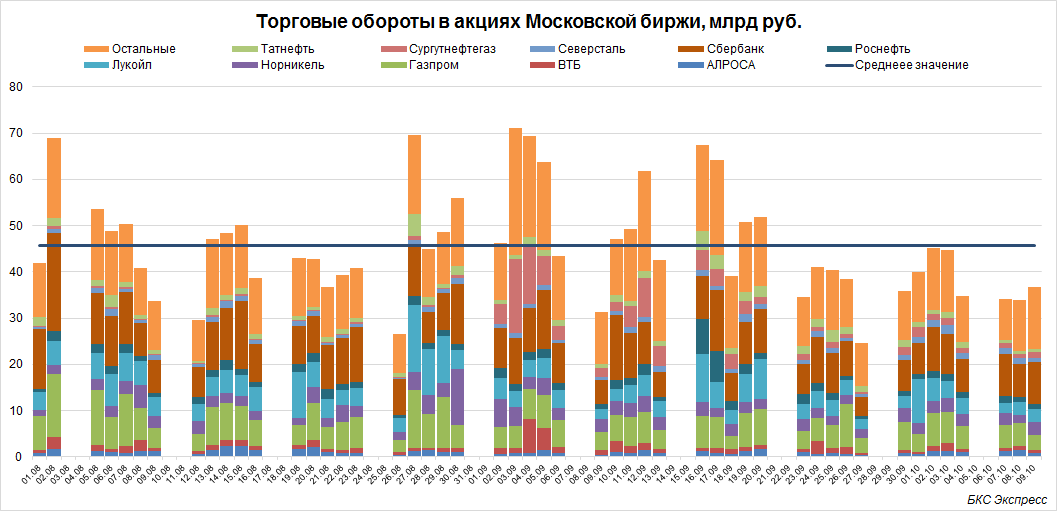

На фондовом рынке Московской биржи проводятся торги акциями, облигациями федерального займа (ОФЗ), региональными и корпоративными облигациями, суверенными и корпоративными еврооблигациями, депозитарными расписками, инвестиционными паями, ипотечными сертификатами участия и биржевыми инвестиционными фондами (Exchange Traded Funds — ETF). Расчеты по акциям происходят по технологии T+2 (на второй день после заключения сделки).

Московская биржа активно содействует развитию российского финансового рынка, его инфраструктуры, совершенствует технологии и повышает привлекательность своих торговых площадок и сервисов для отечественных и зарубежных инвесторов и эмитентов.

Официальный сайт ММВБ: http://www.moex.com

4. Фондовая биржа Санкт-Петербург.

Публичное акционерное общество «Санкт-Петербургская биржа» является одной из первых торговых площадок по организации торгов ценными бумагами и фьючерсными контрактами в Российской Федерации.

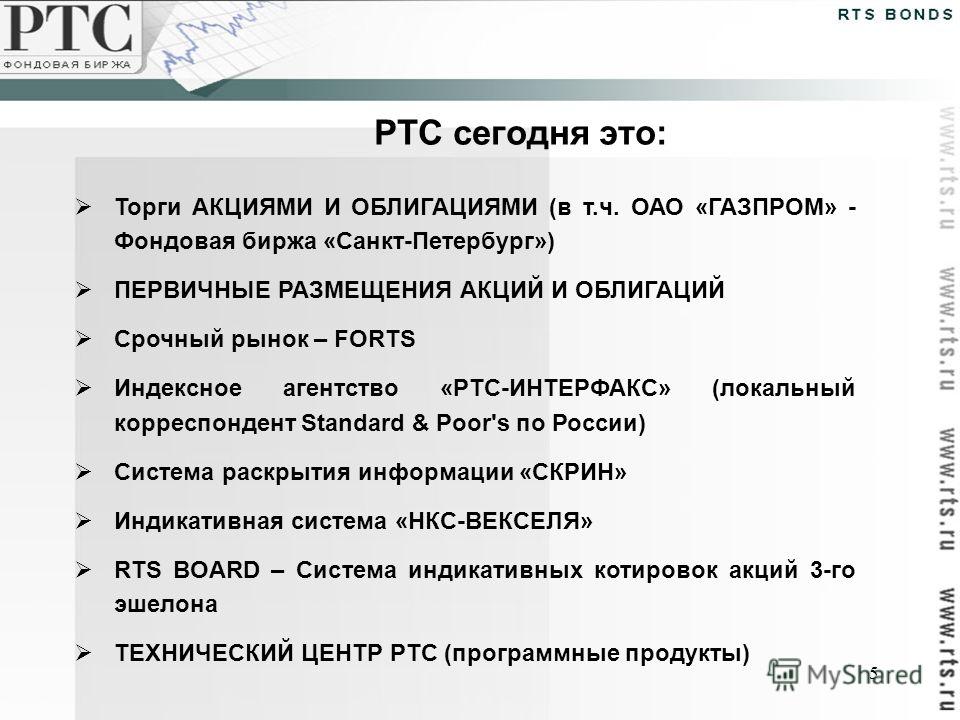

ОАО «Санкт-Петербургская биржа» входит в группу компаний НП РТС. Для организации торгов ценными бумагами на базе Биржи «Санкт-Петербург» в апреле 1997 года было создано Некоммерческое Партнёрство «Фондовая Биржа «Санкт-Петербург», которое получило лицензию №1 на деятельность в качестве фондовой биржи.

Для организации торгов ценными бумагами на базе Биржи «Санкт-Петербург» в апреле 1997 года было создано Некоммерческое Партнёрство «Фондовая Биржа «Санкт-Петербург», которое получило лицензию №1 на деятельность в качестве фондовой биржи.

С 1998 года Фондовая Биржа «Санкт-Петербург» возглавила список бирж, уполномоченных Правительством России на организацию торгов акциями ОАО «Газпром».

В январе 2009 года Некоммерческое Партнёрство было реорганизовано в ОАО «Санкт-Петербургская биржа», причем все члены партнерства стали его акционерами.

Узнайте как выбрать надежного брокера!

Торги фьючерсами и опционами на Санкт-Петербургской бирже начались в 1994 году. Срочный рынок Санкт-Петербургской биржи стал единственной деривативной площадкой, на которой не было неисполнения обязательств по срочным сделкам во время финансового кризиса 1998 года. После приобретения площадки Фондовой биржей РТС на её базе создавался срочный рынок FORTS. С 2009 года FORTS стабильно входит в первую десятку срочных рынков в мире по объему торгов по рейтингу Futures Industry Association.

Начиная с 2010 года, Санкт-Петербургская биржа и Московская Биржа (на тот момент Фондовая биржа РТС) сотрудничают по проекту развития биржевых торгов фьючерсными контрактами на товары на Санкт-Петербургской бирже, в рамках которого были запущены фьючерсные контракты на дизель, газойль, пшеницу, кукурузу, сою и хлопок.

С 1998 года Фондовая Биржа «Санкт-Петербург» возглавила список бирж, уполномоченных Правительством России на организацию торгов акциями ОАО «Газпром». На сегодняшний день ОАО «Санкт-Петербургская биржа» — единственная биржа, обеспечивающая листинг акций ОАО «Газпром».

Официальный сайт: http://spbexchange.ru

5. Выводы.

Фондовый рынок России не зря считается менее развитым по сравнению с Американским. В России он только начал приобретать популярность. На данный момент он имеет высокие показатели, как рисков, так и доходов.

Его внутридневная динамика в основном формируется под влиянием:

• фондовых индикаторов Запада,

• изменений цен на нефть в мире,

• состояния курса рубля,

• статистических данных экономики,

• событий, происходящих в мире.

Проще говоря, сегодня российский фондовый рынок довольно рискованный и в тоже время открывает довольно заманчивые перспективы.

Также читайте статью Фондовая биржа и акции.

Видео:

чем вызван рекордный рост российского фондового рынка — РТ на русском

Во вторник, 12 января, индекс Мосбиржи впервые за всё время наблюдений (с 1997 года) поднялся выше отметки 3520 пунктов. Российский фондовый рынок растёт и ежедневно обновляет максимумы с первых торгов 2021-го. Эксперты связывают это с эффектом длинных праздничных выходных, восстановлением нефтяных цен, а также оптимизмом мировых инвесторов. Помимо этого, удорожанию ценных бумаг способствует рекордный приток частных инвесторов на биржу. По словам аналитиков, россияне всё чаще предпочитают вкладывать деньги в акции и облигации в качестве альтернативы банкам.

Во вторник, 12 января, индекс Мосбиржи достиг максимального уровня за всё время наблюдений (с 1997 года). В середине торгов фондовый индикатор поднимался более чем на 1% и впервые превысил отметку 3520 пунктов. Во второй половине дня показатель несколько скорректировался, но при этом остаётся вблизи рекордных значений.

Российский рынок ценных бумаг обновляет исторические максимумы уже шестой торговый день подряд. Наблюдаемая динамика во многом связана с оптимистичным настроем мировых инвесторов. Такую точку зрения в разговоре с RT выразил начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин.

По словам эксперта, на фоне новостей о масштабной вакцинации от коронавируса в ряде стран игроки рассчитывают на более оперативное восстановление глобальной экономики. В результате трейдеры начинают активнее вкладывать деньги в ценные бумаги компаний, в том числе и российских.

«Инвесторы практически перестали учитывать фактор пандемии.

Сейчас рынки живут ожиданиями скорой нормализации ситуации в мире вместе с распространением вакцины», — пояснил Карпунин.

При этом с начала недели российский фондовый рынок демонстрирует более уверенную динамику по сравнению с торговыми площадками Азии, США и Европы. По мнению аналитика ГК «ФИНАМ» Алексея Коренева, это можно объяснить эффектом от продолжительных праздничных выходных в России.

«Пока у нас были длинные новогодние праздники, западные и азиатские рынки успели хорошо подрасти, а сейчас на них наблюдается коррекция. Мы же, в свою очередь, с небольшим отставанием пока ещё продолжаем расти по инерции и отыгрывать внешний позитивный фон», — рассказал собеседник RT.

Как подчеркнул аналитик, помимо эффекта кампании по вакцинации, инвесторы рассчитывают на дополнительные финансовые меры по борьбе с последствиями пандемии в ряде государств. Так, стимулирующие действия правительств должны ускорить оживление мировой экономики, считает Коренев.

Также по теме

Фаза стабилизации: как могут измениться курсы доллара и евро в 2021 году В 2021 году динамику рубля во многом будет определять ситуация с пандемией коронавируса. По словам экспертов, масштабная вакцинация и…

По словам экспертов, масштабная вакцинация и…

По словам специалистов, с начала 2021 года одним из драйверов российского рынка акций стало удорожание ценных бумаг энергетических компаний. Таким образом инвесторы положительно отреагировали на стремительный рост нефтяных цен, уверены эксперты.

За последнюю неделю стоимость сырья эталонной марки Brent на бирже ICE в Лондоне выросла почти на 10% и в ходе торгов 12 января достигла $56,72 за баррель. В последний раз аналогичный показатель можно было наблюдать в феврале 2020 года.

«При текущих ценах весомая часть бюджета России формируется за счёт продажи энергоносителей. В выигрыше и российская экономика в целом, и компании, которые непосредственно связаны с нефтедобычей и переработкой», — объяснил Коренев.

Уверенный подъём нефтяных котировок начался после пересмотра условий сделки ОПЕК+. Так, 5 января страны — участницы соглашения по ограничению нефтедобычи решили дополнительно снизить производство сырья в феврале и марте более чем на 1,4 млн баррелей в сутки. Своими действиями государства намерены добиться баланса между спросом и предложением на глобальном рынке углеводородов, что положительно сказывается на стоимости нефти.

Своими действиями государства намерены добиться баланса между спросом и предложением на глобальном рынке углеводородов, что положительно сказывается на стоимости нефти.

- АГН «Москва»

- © Авилов Александр

Как полагает Василий Карпунин, вслед за рекордным ростом в ближайшие дни индекс Мосбиржи может временно опуститься. Между тем, по словам эксперта, в настоящий момент на рынке нет причин для долгосрочного снижения, и до конца года российский фондовый индикатор может подняться ещё на 10—15%. Похожей оценки придерживается и старший аналитик информационно-аналитического центра «Альпари» Анна Бодрова.

«Сейчас нельзя предугадать, каким именно будет 2021 год для индекса Мосбиржи, но пока что перспективы позитивны. Если фактор пандемии не перекроет собой имеющиеся оптимистичные настроения и расположенность к покупкам, индикатор может направиться и к уровню 4000 пунктов», — предположила Бодрова.

Денежный поток

Отчасти удорожанию российских ценных бумаг будет способствовать растущий приток частных инвесторов на фондовый рынок, считает Карпунин. По последним данным Московской биржи, с января по ноябрь 2020 года брокерские счета открыли 4,2 млн человек — больше, чем суммарно за все предыдущие годы. При этом общее количество частных инвесторов на торговой площадке впервые превысило 8 млн.

Как объясняют эксперты, россияне стали активнее покупать ценные бумаги в качестве средства для сбережения денег на фоне снижения доходности банковских вкладов. Так, по данным Центробанка, в 2020 году максимальная ставка по депозитам в десяти крупнейших кредитных организациях России опустилась с 6,01% до 4,49% годовых.

«Заметный приток частных инвесторов на фондовый рынок — это достаточно важный фактор поддержки для ценных бумаг. В 2020 году доля частных инвесторов в общем обороте постепенно увеличивалась, и этот процесс может продолжиться в 2021-м», — добавил Карпунин.

По мнению Алексея Коренева, дальнейший рост российского фондового рынка может положительно сказаться на деятельности российских компаний и экономике страны в целом. Как предположил эксперт, ряд предприятий может воспользоваться ситуацией и привлечь дополнительные средства в 2021 году.

«Для компаний, которые проводят первичное, или повторное размещение акций на бирже, тренд может оказаться интересным. Ценные бумаги растущих предприятий привлекают повышенный спрос игроков рынка. В результате увеличивается капитал компаний, а инвестиции направляются на дальнейшее развитие», — заключил эксперт.

Глава 3. Фондовая биржа Федеральный закон О рынке ценных бумаг N 39-ФЗ

действует Редакция от 23.07.2013 Подробная информация| Наименование документ | ФЕДЕРАЛЬНЫЙ ЗАКОН от 22.04.96 N 39-ФЗ (ред. от 23.07.2013 с изменениями, вступившими в силу с 24.07.2013) «О РЫНКЕ ЦЕННЫХ БУМАГ» |

| Вид документа | закон |

| Принявший орган | президент рф, сф рф, гд рф |

| Номер документа | 39-ФЗ |

| Дата принятия | 22. 04.1996 04.1996 |

| Дата редакции | 23.07.2013 |

| Дата регистрации в Минюсте | 01.01.1970 |

| Статус | действует |

| Публикация |

|

| Навигатор | Примечания |

Глава 3. Фондовая биржа

Статья 11. Фондовая биржа(в ред. Федерального закона от 28.12.2002 N 185-ФЗ)

1. Фондовой биржей признается организатор торговли на рынке ценных бумаг, отвечающий требованиям, установленным настоящей главой.

2. Юридическое лицо может осуществлять деятельность фондовой биржи, если оно является некоммерческим партнерством или акционерным обществом.

3. Одному акционеру фондовой биржи и его аффилированным лицам не может принадлежать 20 процентов и более акций каждой категории (типа), а одному члену фондовой биржи некоммерческого партнерства не может принадлежать 20 процентов и более голосов на общем собрании членов такой биржи.

Указанные в абзаце первом настоящего пункта ограничения не применяются к акционерам (членам) фондовой биржи, которые являются фондовыми биржами или валютными биржами, имеющими разрешение Банка России на организацию проведения операций по покупке и продаже иностранной валюты, а также к фондовым биржам, совмещающим свою деятельность с деятельностью валютной биржи.

(в ред. Федерального закона от 04.10.2010 N 264-ФЗ)

Членами фондовой биржи, являющейся некоммерческим партнерством, могут быть только профессиональные участники рынка ценных бумаг. При этом порядок вступления в члены такой фондовой биржи, выхода и исключения из членов фондовой биржи определяется такой фондовой биржей самостоятельно на основании ее внутренних документов.

4. Юридическое лицо, осуществляющее деятельность фондовой биржи, не вправе совмещать указанную деятельность с иными видами деятельности, за исключением деятельности валютной биржи, товарной биржи (деятельности по организации биржевой торговли), клиринговой деятельности, связанной с осуществлением клиринга по операциям с ценными бумагами и инвестиционными паями паевых инвестиционных фондов, деятельности по распространению информации, издательской деятельности, а также с осуществлением деятельности по сдаче имущества в аренду.

В случае совмещения юридическим лицом деятельности валютной биржи и/или товарной биржи (деятельности по организации биржевой торговли) и/или клиринговой деятельности с деятельностью фондовой биржи для осуществления каждого из указанных видов деятельности должно быть создано отдельное структурное подразделение.

5. Лицо, осуществляющее функции единоличного исполнительного органа, руководителя контрольного подразделения (контролера) фондовой биржи, и другие работники фондовой биржи не могут быть работниками и/или участниками профессиональных участников рынка ценных бумаг, являющихся участниками торгов на данной и/или иных фондовых биржах.

6. Фондовые биржи, являющиеся некоммерческими партнерствами, могут быть преобразованы в акционерные общества. Решение о таком преобразовании должно содержать:

порядок и условия преобразования, в том числе порядок распределения акций создаваемого акционерного общества между членами фондовой биржи;

указание об утверждении устава создаваемого акционерного общества с приложением устава;

указание об утверждении передаточного акта с приложением передаточного акта;

список членов совета директоров (наблюдательного совета) и список членов коллегиального исполнительного органа создаваемого акционерного общества в случае, если в соответствии с уставом имеется коллегиальный исполнительный орган и его избрание отнесено к компетенции общего собрания акционеров создаваемого акционерного общества;

список членов ревизионной комиссии или указание о ревизоре создаваемого акционерного общества;

указание о лице, осуществляющем функции единоличного исполнительного органа создаваемого акционерного общества.

(в ред. Федерального закона от 06.12.2007 N 336-ФЗ)

Статья 12. Участники торгов на фондовой бирже(в ред. Федерального закона от 28.12.2002 N 185-ФЗ)

Участниками торгов на фондовой бирже могут быть только брокеры, дилеры, управляющие, лица, осуществляющие функции центрального контрагента, и Центральный банк Российской Федерации, а на торгах, на которых заключаются договоры, являющиеся производными финансовыми инструментами, базисным активом которых являются валюта и (или) процентные ставки, также кредитные организации, действующие от своего имени и за свой счет. Иные лица могут совершать операции на фондовой бирже исключительно при посредничестве брокеров, являющихся участниками торгов.

(в ред. Федеральных законов от 07.02.2011 N 8-ФЗ, от 29.12.2012 N 282-ФЗ)

Участниками торгов на фондовой бирже, созданной в форме некоммерческого партнерства, могут быть только члены такой биржи.

Порядок допуска к участию в торгах и исключения из числа участников торгов определяется правилами, устанавливаемыми фондовой биржей.

Неравноправное положение участников торгов на фондовой бирже, а также передача права на участие в торгах на фондовой бирже третьим лицам не допускаются.

Статья 13. Требования к деятельности фондовой биржи(в ред. Федерального закона от 28.12.2002 N 185-ФЗ)

1. Фондовая биржа обязана утвердить:

(в ред. Федерального закона от 25.11.2009 N 281-ФЗ)

правила допуска к участию в торгах на фондовой бирже;

(в ред. Федерального закона от 25.11.2009 N 281-ФЗ)

правила проведения торгов на фондовой бирже, которые должны содержать правила совершения и регистрации сделок, меры, направленные на предотвращение использования инсайдерской информации и (или) манипулирования рынком.

(в ред. Федеральных законов от 25.11.2009 N 281-ФЗ, от 27.07.2010 N 224-ФЗ)

Оказание услуг, непосредственно способствующих заключению договоров, являющихся производными финансовыми инструментами, осуществляется фондовыми биржами, а также товарными биржами в отношении производных финансовых инструментов, предусмотренных федеральным законом, регулирующим деятельность товарных бирж.

(в ред. Федерального закона от 25.11.2009 N 281-ФЗ)

Фондовая биржа, оказывающая услуги, непосредственно способствующие совершению сделок с ценными бумагами, обязана также утвердить правила листинга (делистинга) ценных бумаг и (или) правила допуска ценных бумаг к торгам без прохождения процедуры листинга, а фондовая биржа, оказывающая услуги, непосредственно способствующие заключению договоров, являющихся производными финансовыми инструментами, обязана утвердить соответствующие требованиям нормативных правовых актов федерального органа исполнительной власти по рынку ценных бумаг спецификации таких договоров.

(в ред. Федерального закона от 25.11.2009 N 281-ФЗ)

Фондовая биржа обязана регистрировать в федеральном органе исполнительной власти по рынку ценных бумаг документы, указанные в настоящем пункте, а также изменения и дополнения в них.

(в ред. Федерального закона от 25.11.2009 N 281-ФЗ)

2. Фондовая биржа должна осуществлять постоянный контроль за совершаемыми на фондовой бирже сделками в целях выявления случаев использования инсайдерской информации и (или) манипулирования рынком и за соблюдением участниками торгов и эмитентами, ценные бумаги которых включены в котировальные списки, требований законодательства Российской Федерации о ценных бумагах и нормативных правовых актов федерального органа исполнительной власти по рынку ценных бумаг.

(в ред. Федеральных законов от 28.12.2002 N 185-ФЗ, от 27.07.2010 N 224-ФЗ)

Участники торгов обязаны предоставлять фондовой бирже по ее требованию информацию, необходимую для осуществления ею контроля в соответствии с правилами проведения торгов на фондовой бирже.

3. Фондовая биржа обязана обеспечивать гласность и публичность проводимых торгов путем оповещения участников торгов о месте и времени проведения торгов, списке и котировке ценных бумаг, допущенных к торгам на фондовой бирже, результатах торговых сессий, а также предоставлять другую информацию, указанную в статье 9 настоящего Федерального закона.

4. Фондовая биржа вправе устанавливать размер и порядок взимания с участников торгов взносов, сборов и других платежей за оказываемые ею услуги, а также размер и порядок взимания штрафов за нарушение установленных ею правил.

Фондовая биржа не вправе устанавливать размер вознаграждения, взимаемого участниками торгов за совершение биржевых сделок.

Статья 14. Допуск ценных бумаг к организованным торгам

Допуск ценных бумаг к организованным торгам(в ред. Федерального закона от 21.11.2011 N 327-ФЗ)

1. К организованным торгам в соответствии с требованиями законодательства Российской Федерации могут быть допущены ценные бумаги в процессе их размещения и обращения.

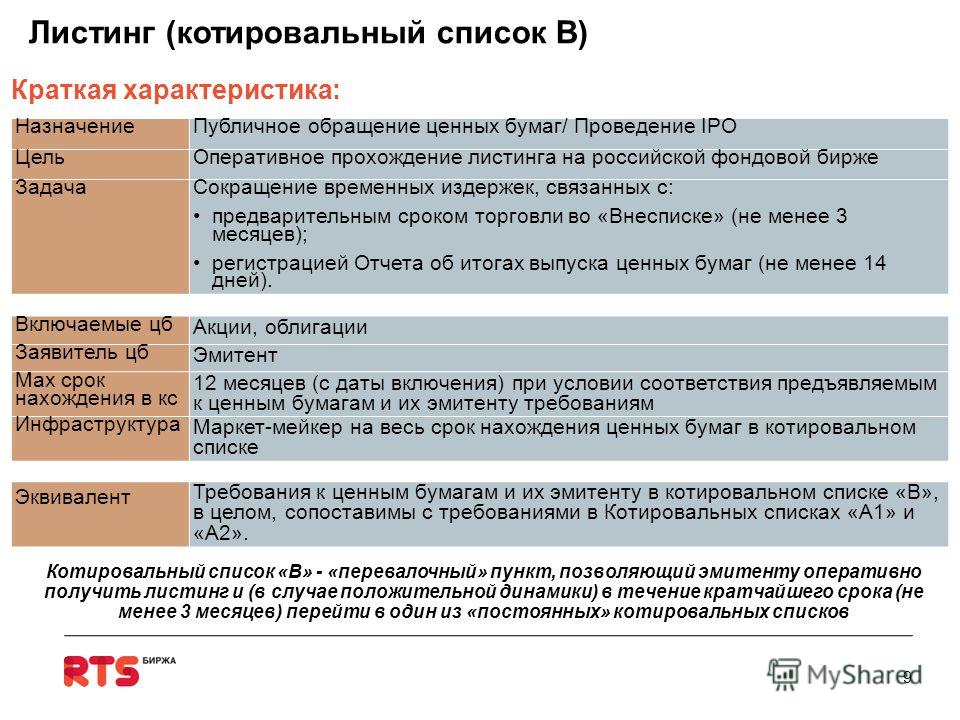

2. Ценные бумаги допускаются к организованным торгам путем осуществления их листинга. Осуществление листинга ценных бумаг допускается при условии соответствия таких ценных бумаг требованиям законодательства Российской Федерации, в том числе нормативных правовых актов федерального органа исполнительной власти по рынку ценных бумаг. Биржа вправе осуществлять листинг ценных бумаг путем их включения в котировальные списки, являющиеся частью списка допущенных к организованным торгам ценных бумаг.

(в ред. Федерального закона от 29.12.2012 N 282-ФЗ)

3. Правила включения ценных бумаг в котировальные списки и их исключения из котировальных списков должны соответствовать требованиям нормативных правовых актов федерального органа исполнительной власти по рынку ценных бумаг. При этом биржа вправе устанавливать дополнительные требования к ценным бумагам, включаемым в котировальные списки.

При этом биржа вправе устанавливать дополнительные требования к ценным бумагам, включаемым в котировальные списки.

4. Торговая система не вправе осуществлять листинг ценных бумаг путем их включения в котировальные списки.

5. Организатор торговли вправе оказывать услуги, способствующие выдаче инвестиционных паев паевого инвестиционного фонда.

6. Организатор торговли вправе без объяснения причин отказать в допуске ценных бумаг к организованным торгам или прекратить допуск ценных бумаг к организованным торгам. В случае прекращения организатором торговли допуска ценных бумаг к организованным торгам без объяснения причин прекращение организованных торгов такими ценными бумагами происходит не ранее чем через три месяца с даты раскрытия организатором торговли информации о прекращении допуска ценных бумаг к организованным торгам.

Статья 14.1. Особенности допуска к организованным торгам отдельных ценных бумаг(в ред. Федерального закона от 07.12.2011 N 415-ФЗ)

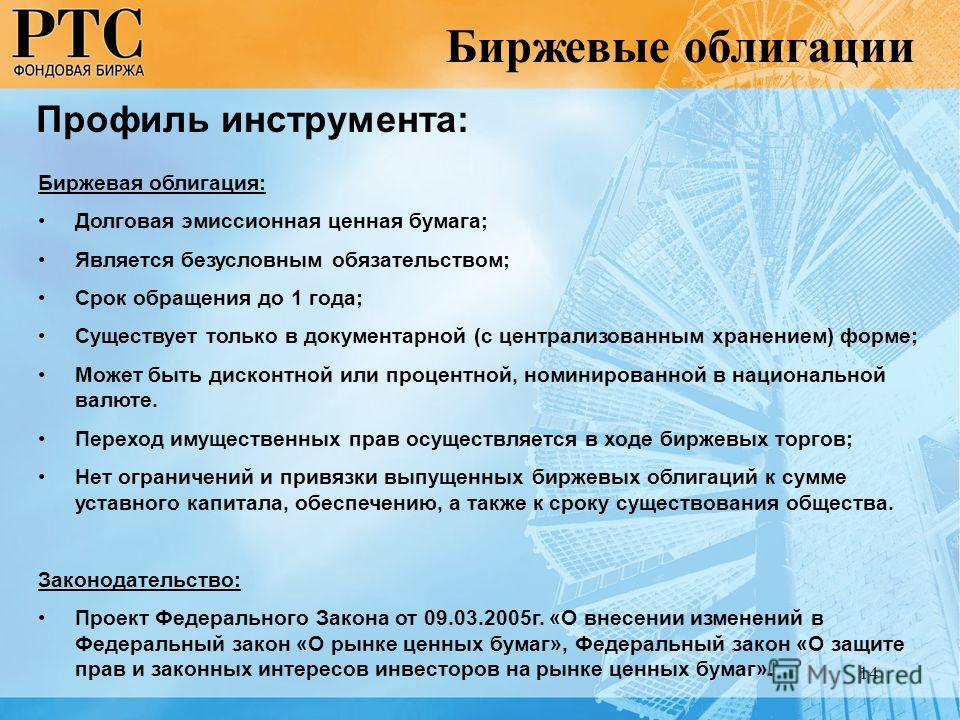

1. Облигации на предъявителя с обязательным централизованным хранением допускаются к организованным торгам при условии, что централизованное хранение таких облигаций осуществляет центральный депозитарий. Указанное правило не распространяется на допуск к организованным торгам облигаций с обязательным централизованным хранением в процессе их размещения, если условиями выпуска таких облигаций не предусмотрена возможность их обращения.

Облигации на предъявителя с обязательным централизованным хранением допускаются к организованным торгам при условии, что централизованное хранение таких облигаций осуществляет центральный депозитарий. Указанное правило не распространяется на допуск к организованным торгам облигаций с обязательным централизованным хранением в процессе их размещения, если условиями выпуска таких облигаций не предусмотрена возможность их обращения.

Zakonbase: Действие положений пункта 1 (в редакции настоящего Федерального закона) распространяется на правоотношения, возникшие после присвоения юридическому лицу статуса центрального депозитария в соответствии с Федеральным законом «О центральном депозитарии» (п. 7. статьи 6 Федерального закона от 07.12.2011 N 415-ФЗ)

2. Инвестиционные паи и ипотечные сертификаты участия допускаются к организованным торгам при условии, что правилами доверительного управления паевым инвестиционным фондом или правилами доверительного управления ипотечным покрытием предусмотрена возможность обращения таких ценных бумаг на организованных торгах.

Zakonbase: Положения пункта 2 (в редакции настоящего Федерального закона) применяются по истечении одного года со дня присвоения юридическому лицу статуса центрального депозитария в соответствии с Федеральным законом «О центральном депозитарии» (п. 8. статьи 6 Федерального закона от 07.12.2011 N 415-ФЗ)

Статья 15. Разрешение споров, возникающих в связи с осуществлением торговли ценными бумагами на фондовой биржеСпоры между участниками торгов на фондовой бирже, участниками торгов на фондовой бирже и их клиентами рассматриваются судом, арбитражным судом и третейским судом.

(в ред. Федерального закона от 28.12.2002 N 185-ФЗ)

Что такое биржа и как она устроена. Как торговать на фондовом рынке

Отвечаем на главные вопросы о бирже: какие они бывают, кто на них торгует, кто контролирует и как самому начать торговать на фондовом рынке

Фото: Spencer Platt / Getty Images

Биржа ведет учет всех сделок, организует и гарантирует расчеты и поставку ценных бумаг

. Единицей измерения торговых инструментов являются стандартные контракты, или лоты, их размер также предусмотрен правилами.

Единицей измерения торговых инструментов являются стандартные контракты, или лоты, их размер также предусмотрен правилами.

Юридически биржа — коммерческая организация, извлекающая прибыль из сделок продавцов и покупателей. Для этого она берет комиссию — главный источник ее доходов. Также торговая площадка может зарабатывать на продаже биржевой информации.

Кто является участниками торгов на бирже?

Главные участники торгов:

- инвесторы — физические и юридические лица, желающие вложиться в те или иные активы;

- эмитенты — компании, желающие привлечь инвестиции и размещающие для этого на бирже свои ценные бумаги. Эмитентом может быть даже регион, город или государство. Чтобы бумаги эмитента были допущены до торгов, им нужно пройти процедуру проверки;

- брокеры — профессиональные участников торгов. По сути — посредники, которые обеспечивают взаимодействие инвесторов и эмитентов.

Они обязаны получить лицензию на брокерскую деятельность от Банка России.

Они обязаны получить лицензию на брокерскую деятельность от Банка России.

В биржевых торгах также участвуют доверительные управляющие — они выступают в интересах инвесторов, передавших им свои средства, и стараются приумножить их с помощью инвестиций. К доверительным управляющим обращаются те, у кого недостаточно времени или опыта для самостоятельной торговли.

Также на бирже работают регистраторы — лицензированные компании, ведущие реестры с полным учетом всех владельцев ценных бумаг. А еще существуют депозитарии — компании, хранящие и учитывающие ценные бумаги. Они выступают гарантом прав инвесторов.

Какие бывают биржи?

По типу предлагаемых товаров их можно условно разделить на фондовые, товарные и валютные.

Нью-Йоркская фондовая биржа (Фото: Spencer Platt / Getty Images)

- На фондовых биржах торгуют различными ценными бумагами.

В первую очередь — акциями. Это бумаги, дающие владельцу право на часть бизнеса эмитента, а также на получение дохода от деятельности компании в виде дивидендов. Другой распространенный инструмент — облигации. Фактически это когда инвестор дает компании в долг, а она обязуется вернуть деньги с процентами через определенное время. Паи, ETF, фьючерсы и опционы также можно купить на фондовом рынке.

В первую очередь — акциями. Это бумаги, дающие владельцу право на часть бизнеса эмитента, а также на получение дохода от деятельности компании в виде дивидендов. Другой распространенный инструмент — облигации. Фактически это когда инвестор дает компании в долг, а она обязуется вернуть деньги с процентами через определенное время. Паи, ETF, фьючерсы и опционы также можно купить на фондовом рынке. - Товарные биржи предназначены для торговли реальными товарами и производными инструментами на них (фьючерсами). Например — драгоценными металлами, сельскохозяйственной продукцией и полезными ископаемыми.

- На валютных биржах ведется торговля валютой. Важный момент: международный валютный рынок FOREX не относится к ним и считается внебиржевой площадкой.

Почему купить валюту выгоднее на бирже

Почему купить валюту выгоднее на биржеСуществуют и специальные фьючерсные площадки, а с появлением первых криптовалют получили распространение криптовалютные биржи.

При этом разделение нельзя считать строгим: многие площадки являются универсальными и предоставляют доступ к торговле разными типами финансовых инструментов. Например, на Чикагской товарной бирже (CME) можно купить не только товары и фондовые индексы, но и валютные и криптовалютные фьючерсы.

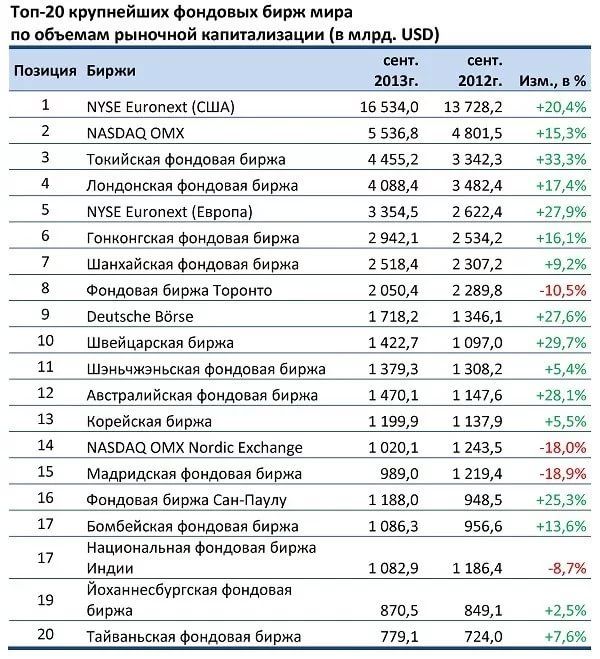

Сколько всего в мире бирж? Какие из них самые важные?

Их очень много — только фондовых бирж насчитывается около 250, и все они сильно различаются по масштабам торговли. Глобальное значение имеет всего несколько десятков бирж. Крупнейшая торговая площадка мира — Нью-Йоркская фондовая биржа (NYSE). Согласно данным Statista, в марте 2020-го рыночная капитализация всех ее компаний-эмитентов составляла $25,53 трлн.

Крупнейшая торговая площадка мира — Нью-Йоркская фондовая биржа (NYSE). Согласно данным Statista, в марте 2020-го рыночная капитализация всех ее компаний-эмитентов составляла $25,53 трлн.

Второе место по этому показателю занимала NASDAQ — биржа, специализирующаяся на акциях высокотехнологичных компаний ($11,23 трлн). А третьей стала Japan Exchange Group — компания-оператор нескольких японских бирж, крупнейшей из которых является Токийская.

Кроме них, важнейшими фондовыми биржами являются площадки в Лондоне, Гонконге, Шанхае, Франкфурте и Торонто.

Крупнейшими товарными биржами, ценообразование которых влияет на торговлю по всему миру, являются биржи CME Group в Чикаго и Нью-Йорке (CME, NYMEX, COMEX). На них ведется торговля энергоносителями, сельскохозяйственной продукцией и другими товарами.

Крупнейшим в мире оператором рынка фьючерсных контрактов является Межконтинентальная биржа (ICE) — по сути, это сеть площадок, на которых сосредоточено около 50% срочного рынка нефти и нефтепродуктов. Отдельно стоит выделить Лондонскую биржу металлов (LME), где торгуются цветные и драгоценные металлы.

Старейшая в мире биржа была основана в Амстердаме в 1602 году. Она существует и сегодня — в 2000 году слилась с Брюссельской и Парижской биржами и получила название Euronext Amsterdam. А первую биржу в России создал Петр I — она появилась в 1703 году в только основанном Санкт-Петербурге и по количеству ценных бумаг была на пятом месте в мире. Но после Октябрьской революции ее закрыли вместе со всеми остальными российскими биржами.

От Астрахани до Одессы. 9 удивительных фактов о биржах Российской империи

9 удивительных фактов о биржах Российской империиКакие биржи существуют в России сейчас?

В России есть две основные фондовые биржи — Московская (MOEX) и Санкт-Петербургская (SPBEX). Главной торговой площадкой России является Московская биржа — мощная структура, куда помимо торговых площадок входят клиринговый центр и центральный депозитарий. В современном виде она образовалась в 2011 году после слияния Московской межбанковской валютной биржи (ММВБ) и Российской торговой системы (РТС).

Фото: Shutterstock

Это универсальная биржа: на MOEX обращаются акции российских и с недавних пор некоторых иностранных компаний, есть возможность торговли валютой, драгметаллами и иными биржевыми товарами, а также деривативами — фьючерсами и опционами на активы.

Санкт-Петербургская биржа не столь масштабна, но у нее есть своя специализация — возможность торговли иностранными ценными бумагами. На СПБ бирже их уже более 1400. Для рядового инвестора в России это самый доступный способ вложиться в зарубежный бизнес.

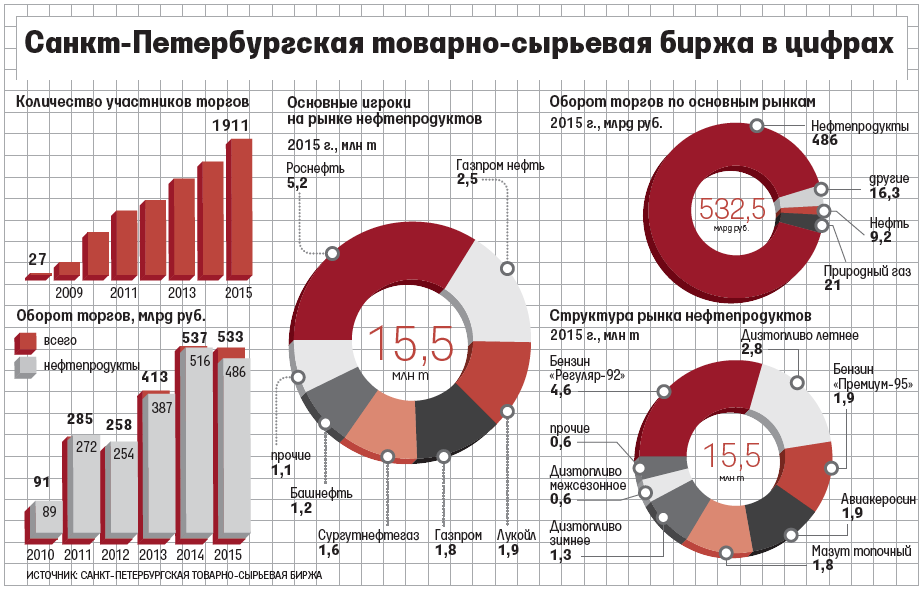

А крупнейшей товарной биржей России является Санкт-Петербургская Международная Товарно-сырьевая Биржа (SPIMEX). На ней торгуют нефтью и нефтепродуктами, газом, лесом, минеральными удобрениями, углем, сельскохозяйственной продукцией, а также фьючерсами на эти товары.

Кто контролирует биржу?

Над биржами всех стран есть свои регуляторы, которые контролируют процесс торговли: выдают лицензии всем профессиональным участникам рынка, выявляют нарушения и публикуют официальную информацию. На российском рынке функции регулятора выполняет Банк России, на американском — Комиссия по ценным бумагам и биржам (SEC).

Фото: Shutterstock

Кроме того, отношения между участниками торгов и механизмы работы бирж регулируются законодательно — в России главным актом в этом плане является Федеральный закон «О рынке ценных бумаг».

Как заработать на бирже?

Инвесторы вкладывают собственные средства в расчете извлечь прибыль от роста стоимости активов, а компании хотят привлечь финансирование для собственного развития.

На первый взгляд кажется, что биржевые котировки колеблются вверх-вниз, и потому акции не могут считаться надежным источником доходов. Но в долгосрочной перспективе рынок ценных бумаг постоянно растет. К примеру, S&P 500 (индекс, в корзину которого входят акции крупнейших компаний США) за последние десять лет вырос более чем в два раза.

Способы заработка можно условно поделить на два направления:

- трейдинг — заработок на спекуляциях ценными бумагами. Это путь для активных игроков, рассчитывающих получить быструю краткосрочную прибыль. Доходность от трейдинга может быть очень большой, но и потерять серьезную сумму можно буквально за пару неудачных сделок. Для трейдеров определяющее значение имеет технический анализ;

- инвестиции — вложения в ценные бумаги на долгий срок и расчет на прибыль от роста их стоимости и дивидендов.

Это менее доходный, но и менее рискованный путь. Инвесторы обычно полагаются на анализ финансовых показателей при выборе объекта для инвестиций.

Это менее доходный, но и менее рискованный путь. Инвесторы обычно полагаются на анализ финансовых показателей при выборе объекта для инвестиций.

Как устроена торговля на бирже? Там реально все кричат?

Когда-то единственным способом «оставить заявку» на покупку или продажу бумаг был крик, из-за чего трейдерам приходилось срывать голос. Это называлось «системой выкриков». Вопли мешались с постоянными телефонными звонками, по которым брокеры получали указания по сделкам от инвесторов.

Но теперь все это ушло в прошлое: еще в 1980-х биржи начали переходить на электронные торги. С распространением интернета торговля полностью ушла в онлайн, и шум на бирже можно услышать разве что в художественных фильмах.

С распространением интернета торговля полностью ушла в онлайн, и шум на бирже можно услышать разве что в художественных фильмах.

Фото: pxfuel.com

Теперь брокеры просто выставляют в компьютерных системах заявки на куплю-продажу активов, которые удовлетворяются встречными заявками других игроков. Но сами биржи физически еще не исчезли: в них остались торговые залы с электронными табло и местами для трейдеров.

У каждой биржи есть свой график работы: например, Московская биржа работает каждый будний день с 10:00 по 18:50, Санкт-Петербургская — с 10:00 до 01:45, а Нью-Йоркская биржа и NASDAQ — с 16:30 до 23:00 по московскому времени в период летнего времени и с 17:30 до 00:00, когда в Америке переходят на зимнее время. Выходные дни тоже у всех бирж свои: если Мосбиржа не работает во время российских государственных праздников, то выходные на СПб бирже следуют за Нью-Йоркской биржей и соответствуют нерабочим дням в США.

Выходные дни тоже у всех бирж свои: если Мосбиржа не работает во время российских государственных праздников, то выходные на СПб бирже следуют за Нью-Йоркской биржей и соответствуют нерабочим дням в США.

Как стать участником торгов на фондовой бирже?

Частным лицам напрямую торговать на бирже нельзя — доступ может предоставить только посредник. Поэтому потенциальному инвестору нужно открыть счет у одного из лицензированных брокеров.

Как выбрать брокера? Простая и понятная инструкция для новичковВсе решения по сделкам вы принимаете самостоятельно, а брокер лишь исполняет их и берет небольшую комиссию за каждую. Деятельность российских брокеров контролирует Центробанк.

Деятельность российских брокеров контролирует Центробанк.

При этом брокеры отличаются друг от друга не только комиссиями, но и инструментами, к которым предоставляют доступ: например, не все дают возможность торговать бумагами иностранных компаний на Санкт-Петербургской бирже.

Крупнейшие российские брокеры — ВТБ, Сбербанк, «Тинькофф Инвестиции», «БКС Брокер», «Финам», «Открытие Брокер», «Альфа-Директ», АТОН, «Фридом Финанс», «Церих», ITI Capital, «КИТ Финанс», «АЛОР Брокер».

Также можно открыть счет у одного из зарубежных брокеров. В этом есть смысл, поскольку выбор инструментов на зарубежных биржах шире, чем на российских.

Однако в случае открытия счета у зарубежного брокера инвестору придется самостоятельно платить налоги, а также мириться с высоким порогом входа и большими издержками на комиссии и валютные переводы.

После открытия брокерского счета нужно установить торговый терминал или специальное приложение для смартфона — у каждого брокера свои инструменты для торговли. Останется лишь внести средства на совершение операций — и можно начинать торговать на бирже.

Останется лишь внести средства на совершение операций — и можно начинать торговать на бирже.

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

ПодробнееИстория российских корпорация. ПАО Московская Биржа

На протяжении нескольких веков символом биржевой торговли является колокол. Каждый день звук колокола оповещал о начале и конце биржевой сессии. Эта традиция пришла в Россию из Западной Европы. Первая биржа в нашей стране была открыта по указу Петра I в 1703 году в Санкт-Петербурге, но ее устав был утвержден лишь более чем через сто лет — в 1832 году. Через 7 лет, в 1839 году, была открыта биржа в Москве.

Каждый день звук колокола оповещал о начале и конце биржевой сессии. Эта традиция пришла в Россию из Западной Европы. Первая биржа в нашей стране была открыта по указу Петра I в 1703 году в Санкт-Петербурге, но ее устав был утвержден лишь более чем через сто лет — в 1832 году. Через 7 лет, в 1839 году, была открыта биржа в Москве.

≪… Российское правительство неоднократно использовало возможности фондового рынка при проведении различных социально-экономических реформ. Так, при отмене крепостного права в 1861 году, выкупая у помещиков землю для раздачи крестьянам, правительство расплатилось за нее не деньгами, а специальными ценными бумагами — ≪выкупными свидетельствами≫.

Расцвет биржевой торговли ценными бумагами и фондового рынка пришелся на конец XIX — начало XX века. В официальном бюллетене Московской биржи на 1 января 1913 года значилось 146 акций и облигаций. Большое значение имела Московская биржа для обращения ценных бумаг железных дорог и ипотечных (земельных) банков.

Особенностью российских бирж являлось то, что они были не только торговыми площадками, но и представительскими организациями торговых и промышленных кругов перед правительством.

Современный этап развития биржевого бизнеса наступил после перестройки. Основными биржами 2000-х годов стали образованная в 1992 году Московская межбанковская валютная биржа (ММВБ) и созданная в 1995 году биржа Российская торговая система (РТС). В 2011 году в результате их слияния на российском рынке появилась крупнейшая торговая площадка — Московская биржа.

Сегодня Группа ≪Московская Биржа≫ — это единственная в России многофункциональная площадка по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами. В состав Группы входят центральный депозитарий и клиринговый центр, выполняющий функции центрального контрагента на рынках биржи. Такая структура позволяет оказывать клиентам ПАО Московская Биржа полный цикл торговых и пост-трейдинговых услуг.

Основная задача биржи — способствовать экономическому росту и реструктуризации российской экономики путем расширения возможностей по привлечению капитала для компаний и создания удобной, надежной и прозрачной инвестиционной среды для российских и иностранных инвесторов.

С 1992 года в России состоялись десятки первичных публичных размещений акций (IPO). Церемония начала торгов при IPO на Московской бирже традиционно сопровождается звонком в биржевой колокол.

Сейчас на Московской бирже торгуется более 1800 ценных бумаг 700 ведущих российских компаний.

В настоящее время число акционеров ПАО Московская Биржа превысило 6000.

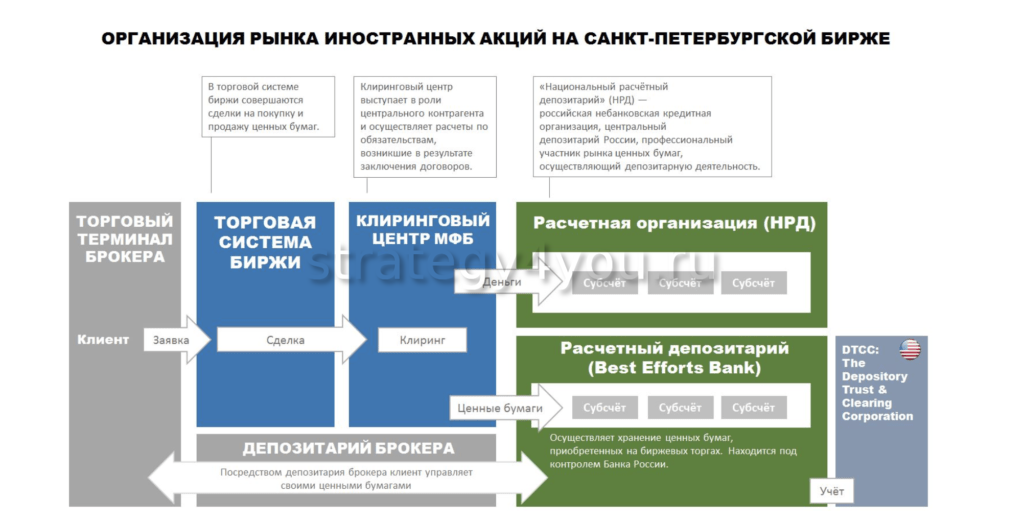

Рынок иностранных ценных бумаг Санкт-Петербургской биржи

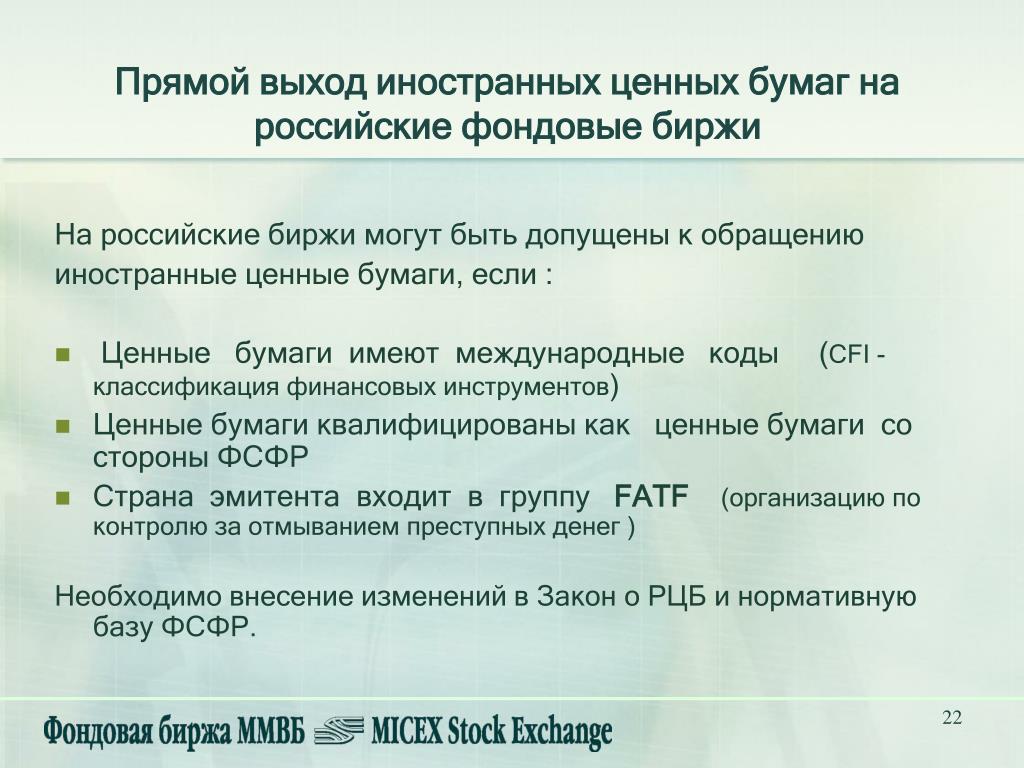

ITI Capital предлагает вам выход на рынок иностранных ценных бумаг Санкт-Петербургской биржи. Это возможность инвестировать в крупнейшие мировые компании и при этом оставаться в рамках российской юрисдикции. Американские ценные бумаги будут храниться в российском депозитарии (РДЦ).

Для того, чтобы совершать операции с иностранными ценными бумагами на Санкт-Петербургской бирже, инвестору не нужно проходить процедуру квалификации.

Инструменты рынка иностранных ценных бумаг

Сегодня к торгам допущены более 500 ликвидных акций ведущих компаний всех секторов мировой экономики, в том числе все акции индекса S&P 500. Санкт-Петербургская Биржа постоянно расширяет список доступных инструментов.

Преимущества рынка иностранных ценных бумаг Санкт-Петербургской биржи

Вы инвестируете в ценные бумаги крупнейших мировых эмитентов.

Имеете доступ к ликвидности ведущих мировых торговых площадок.

Инвестируете в долларах США и минимизируете валютные риски.

Санкт-Петербургская биржа предоставляет исчерпывающую аналитическую и статистическую информацию по различным секторам экономики и отдельным компаниям. Это помогает принимать инвестиционные решения.

Команда ITI Capital обеспечивает вас аналитикой.

Для участия в торгах вам не потребуется получать статус квалифицированного инвестора.

Как происходят расчёты.

- Расчёты по сделкам происходят на второй день после заключения (Т+2)

- Акции торгуются небольшими лотами (1 бумага в лоте)

Что нужно, чтобы начать торговать на Санкт-Петербургской бирже:

Для того, чтобы начать торговать на бирже, вам необходимо обратиться к надежному брокеру. Пожалуйста, оставьте заявку, и мы поможем вам открыть счёт.

Когда работает биржа.

- Непрерывный анонимный аукцион с 10:00 до 24:00 МСК (в летнее время — до 23:00)

- Аукцион дополнительной ликвидности с 14:00 до 24:00 (в летнее время — с 15:00 до 23:00)

- Аукцион закрытия (приём заявок с 10:00 до 23:30 МСК, в 02:45 МСК исполнение по цене аукциона закрытия в США).

- Торговля идет через терминал SMARTx. Для доступа к торгам необходимо подписать декларацию о рисках при торговле ИЦБ в Личном кабинете.

Особенности торговли

| Время (МСК) | Ликвидность | Спред | Объем | Торговые возможности |

| 10:00 — 15:00 (лето 14:00) |

Низкая ликвидность | Широкий спред | Низкий объем | Открытие/закрытие позиции |

| 15:00 (лето 14:00) — 17:30 (лето 16:30) |

Средняя ликвидность | Сужение спреда | Средний объем | Открытие/закрытие позиции, не активная торговля |

| 17:30 (лето 16:30) — 00:00 (лето 23:00) |

Абсолютная ликвидность | Минимальный спред | Большой объем | Активная торговля |

Как происходят расчёты.

- Расчёты по сделкам происходят на второй день после заключения (Т+2)

- Акции торгуются небольшими лотами (1 бумага в лоте)

Аналитика по мировым рынкам.

Мы будет рады предоставить вам собственные аналитические обзоры, а также рекомендации инвестиционных консультантов ITI Capital. Что нужно, чтобы начать торговать на Санкт-Петербургской бирже: Для того, чтобы начать торговать на бирже, вам необходимо обратиться к надежному брокеру. Пожалуйста, оставьте заявку, и мы поможем вам открыть счёт.

7 вопросов о рынке иностранных бумаг Санкт-Петербургской биржи:

Акции каких компаний мне доступны?

В первую очередь речь идет о самых высоколиквидных акциях американского рынка, входящих в список S&P 500, таких как Apple, Google, Twitter.

Что за инструменты торгуются на Санкт-Петербургской бирже? Это производные инструменты?

Нет, это не производные инструменты. На Санкт-Петербургской бирже будут торговаться обыкновенные акции с конечным хранением в DTC и Euroclear. Эти акции можно свободно купить и продать и на других биржевых площадках, таких как NYSE, NASDAQ, DEUTSCHE BOERSE, LSE.

Эти акции можно свободно купить и продать и на других биржевых площадках, таких как NYSE, NASDAQ, DEUTSCHE BOERSE, LSE.

Выплачивают ли дивиденды по акциям зарубежных компаний?

Да, если такое решение было принято компанией-эмитентом. Большинство американских компаний стабильно выплачивают дивиденды и многие из них — на ежеквартальной основе.

Могу ли я использовать иностранные ценные бумаги в качестве обеспечения на других рынках (ЕДП)?

Да, если вы торгуете через торговую систему Матрикс и используете услугу ЕДП. В этом случае, вы можете использовать иностранные ценные бумаги в качестве обеспечения для операций на других рынках (спот, срочный рынок Московской Биржи, другие рынки, входящие в систему ЕДП).

Как платить налоги?

Доходы от инвестиций в иностранные акции, облагаются налогами так же, как и в российские ценные бумаги.

Какая комиссия будет у брокера и в какой валюте ее платить?

Сделки будут тарифицироваться по стандартным тарифам ITI Capital на Фондовом рынке. Комиссия будет начислена в рублях. Если у вас остались вопросы, загляните вот сюда: сайт ПАО «СПБ».

Комиссия будет начислена в рублях. Если у вас остались вопросы, загляните вот сюда: сайт ПАО «СПБ».

Как инвестировать и анализировать российские акции

Россия стала ведущим развивающимся рынком и членом так называемых стран БРИК после ее взрывного роста на 700% в период с 2001 по 2006 год. Благодаря большим запасам сырой нефти и движению в сторону инициатив свободного рынка, страна стала популярным местом для многих инвесторов. . Военное вмешательство страны в Украину в 2014 году и падение цен на сырьевые товары ухудшили ее перспективы, но инвесторам все равно следует следить за этим 1 долларом.6 трлн экономия.

Акции в России торгуются в Российской торговой системе (РТС), которая была создана в 1995 году как первый в России регулируемый фондовый рынок. С тех пор биржа расширилась, включив в нее финансовые инструменты, от денежных акций до товарных фьючерсов. Биржи РТС открыты с 9:30 до 23:50. Московское время (GMT + 3) и ценные бумаги торгуются в российских рублях.

Как покупать российские акции

Самый простой способ выйти на российский фондовый рынок — это купить U.S.-торгуемые паевые инвестиционные фонды, биржевые фонды (ETF) или американские депозитарные расписки (ADR). Поскольку они торгуются на биржах США, инвесторы могут избежать сложностей и рисков, связанных с прямым инвестированием за рубежом, таких как налоговые проблемы, риск исполнения и нестандартные часы торговли.

Некоторые популярные российские фонды и ADR, легко доступные в США, включают:

- Фонд Войя Россия (Паевой фонд: LETRX)

- Фонд рыночного вектора России ETF (NYSE: RSX)

- Газпром ОАО (ADR) (Pink Sheets: OGZPY)

Для тех, кто ищет более прямой доступ, многие U.Брокерские компании S. предлагают прямой доступ к российским РТС, но они часто взимают более высокие комиссии за международные сделки. У тех, кто ищет российские брокерские компании с полным спектром услуг, также есть множество вариантов, в том числе крупнейшая в стране брокерская компания ФИНАМ. Тем не менее, американские инвесторы должны преодолеть некоторые ключевые нормативные препятствия, чтобы открыть счет в российской брокерской компании.

Тем не менее, американские инвесторы должны преодолеть некоторые ключевые нормативные препятствия, чтобы открыть счет в российской брокерской компании.

Как анализировать российские акции

Инвесторы, решившие инвестировать в российские ETF или паевые инвестиционные фонды, захотят посмотреть на экономическое здоровье страны, прежде чем принимать инвестиционное решение.На веб-сайте Всемирного банка можно найти широкий спектр информации по этому вопросу, включая анализ текущих событий и экономические данные. Международный валютный фонд (МВФ) также предоставляет ценные экономические данные.

Следует учитывать следующие макроэкономические факторы:

- Кредитные рейтинги: Кредитный рейтинг страны отражает вероятность дефолта по суверенному долгу, который может негативно повлиять как на облигации, так и на акции.

- Темпы роста: Темпы экономического роста страны являются хорошим показателем того, какого роста инвесторы могут ожидать от акций в экономике.

Инвесторы, решившие инвестировать напрямую в российскую РТС, могут анализировать акции, используя английскую версию веб-сайта РТС. Оттуда инвесторы могут найти ссылку на веб-сайт публичной компании, где обычно можно найти годовые отчеты и другую важную информацию. Эти отчеты полезны при оценке отдельных акций или облигаций, а не экономики в целом.

Факторы, относящиеся к конкретной компании, которые следует учитывать, такие же, как и для компании из США.С., в том числе:

- Оценки: Как оценка компании или фонда сравнивается с отечественными акциями или другими вариантами развивающихся рынков?

- Финансовые показатели: Растут ли доходы компании или фонда с течением времени? Предлагают ли компании дивиденды?

Инвесторы должны учитывать макроэкономические и микроэкономические факторы при оценке инвестиций, а также то, как они соотносятся с другими инвестициями в их портфелях.Например, в 2015 году экономика России могла сократиться на 0,2%, но фондовый рынок страны мог бы вырасти, если бы эти потери были лучше ожиданий. Рост ВВП в 2018 году превзошел ожидания и составил 2,3%, однако прогноз Всемирного банка на 2019 год более скромный — до 1,2%.

Рост ВВП в 2018 году превзошел ожидания и составил 2,3%, однако прогноз Всемирного банка на 2019 год более скромный — до 1,2%.

Риски, связанные с российскими акциями

Россия стала рискованным развивающимся рынком после военной интервенции 2014 года в Крым, Украина. Между тем, его зависимость от экспорта сырой нефти сделала его уязвимым перед падением цен на нефть на фоне обеспокоенности мировой торговлей.Многие инвесторы также ждут проведения ключевых экономических реформ, которые сделают рынок более прозрачным и доступным для инвесторов. Неизвестно, осуществятся ли когда-нибудь эти реформы.

Некоторые ключевые факторы риска, которые следует учитывать, включают:

- Меньше стабильности и прозрачности: Фондовый рынок США широко считается убежищем для инвесторов, поэтому большинство зарубежных рынков, включая российский фондовый рынок, по сравнению с ним, как правило, более волатильны и менее прозрачны.

- Доступ к энергетическим рынкам: Поскольку на нефть и газ приходится около половины доходов России и более 60% ее экспорта, большинство российских ETF владеют до 40% своих активов в энергетическом секторе, что означает значительную товарный риск.

- Возможность социальных волнений: Социально-экономические проблемы могут вызвать проблемы у инвесторов. В течение 2019 года в результате многочисленных акций протеста тысячи людей вышли на улицы Москвы.

- Истощение резервов: Россия исчерпала свои резервные фонды в течение 2017 года, и в конечном итоге фонд был закрыт в январе 2018 года.Примерно 17 миллиардов долларов, оставшихся на тот момент в резервном фонде, были переведены в Фонд национального благосостояния.

Инвесторы должны рассматривать эти риски в контексте своих портфелей. В диверсифицированный портфель, возможно, имеет смысл включить позиции в российские акции или облигации, несмотря на их более высокий риск. Диверсифицированный портфель может увеличить долгосрочную доходность с поправкой на риск.

Анализ фондового рынка России

Содержимое

1 Введение

2 Фондовый рынок — теоретический аспект Первичные критерии

3 Оценка фондового рынка России

4 Оценка эффективности фондовой биржи в России

5 Заключение

Библиография

1 Введение

Биржевой рынок является одним из ключевых механизмов привлечения денежных ресурсов для инвестиций, модернизации экономики и стимулирования роста производства в стране. В то же время мировые фондовые рынки могут быть источником финансовой нестабильности и даже макроэкономических и социальных потрясений. [1] Особо нестабильными к экономическим потрясениям являются фондовые биржи стран с переходной экономикой, таких как Россия, которая в начале 90-х годов характеризовалась как одна из самых рискованных стран.

В то же время мировые фондовые рынки могут быть источником финансовой нестабильности и даже макроэкономических и социальных потрясений. [1] Особо нестабильными к экономическим потрясениям являются фондовые биржи стран с переходной экономикой, таких как Россия, которая в начале 90-х годов характеризовалась как одна из самых рискованных стран.

Переход России от плановой к рыночной экономике вызвал повышенный интерес к фондовым биржам как важной составляющей фондового рынка.Российские экономисты пришли к выводу, что фондовый рынок — это нервная оконечность экономики и всех сфер жизни общества. Эти нервные окончания реагируют на глубину процессов, происходящих в организме, гораздо раньше, чем сам организм. Поэтому фондовый рынок — это опережающий индикатор того, что будет происходить в экономике. Но несовершенство российского законодательства, отсутствие культуры корпоративного управления, недостатки в системе раскрытия информации и требующей доработки правовой базы — вот основные черты биржевого фондового рынка в России. Поэтому цель моей работы — проанализировать текущее конкурентное положение России на мировом фондовом рынке, выявить проблемы современных российских фондовых бирж и выяснить причины их возникновения. Эффективность фондовой биржи в России будет оцениваться в соответствии с моделями, применяемыми в финансовой литературе.

Поэтому цель моей работы — проанализировать текущее конкурентное положение России на мировом фондовом рынке, выявить проблемы современных российских фондовых бирж и выяснить причины их возникновения. Эффективность фондовой биржи в России будет оцениваться в соответствии с моделями, применяемыми в финансовой литературе.

Для того, чтобы достичь этой цели, сначала мы должны взглянуть на теоретические аспекты основной сущности и основных функций фондовых бирж.

2 Фондовый рынок — теоретический аспект

2.1 Сущность и цели фондовых бирж

Рёрль определяет фондовую биржу как фирму, которая создает стандартизированные транзакционные процессы для стандартизированных финансовых инструментов. [2] Биржи могут быть разделены на первичный и вторичный рынки.

На первичном рынке осуществляется продажа ценных бумаг их первым владельцам (инвесторам). Все последующее движение ценных бумаг происходит на вторичном рынке.Таким образом, функция вторичного рынка заключается в обеспечении ликвидности выпущенных акций. [3] В то же время первичный и вторичный фондовые рынки тесно связаны между собой. Эта взаимосвязь особенно очевидна с точки зрения инвестора. Для него обычно безразлично, покупает ли он акцию, облигацию или другие ценные бумаги нового выпуска или уже находящиеся в очереди. Для инвестора наиболее важными показателями для принятия решения являются уровень доходности, ликвидности и надежности ценных бумаг.

[3] В то же время первичный и вторичный фондовые рынки тесно связаны между собой. Эта взаимосвязь особенно очевидна с точки зрения инвестора. Для него обычно безразлично, покупает ли он акцию, облигацию или другие ценные бумаги нового выпуска или уже находящиеся в очереди. Для инвестора наиболее важными показателями для принятия решения являются уровень доходности, ликвидности и надежности ценных бумаг.

Можно подразделить фондовый рынок по месту обращения ценных бумаг. В этом случае можно говорить об организованных и неорганизованных фондовых биржах. Первичная эмиссия акций осуществляется по каналам внебиржевого (неорганизованного) рынка. Вторичная продажа ценных бумаг может происходить как на бирже, так и на внебиржевом рынке. [4] Лишь небольшая часть всех ценных бумаг реализуется на организованном фондовом рынке в развитых странах. Однако влияние этой части рынка на процессы, происходящие на всех фондовых рынках, очень велико.

Цены и тенденции на организованных рынках во многом определяют уровень и движение курсов акций на неорганизованном биржевом фондовом рынке.

Организованный биржевой рынок представлен сетью бирж, поэтому рассмотрим механизм функционирования биржи. В соответствии с действующим российским законодательством фондовая биржа относится к участникам рынка ценных бумаг, управляющим куплей-продажей акций.По закону биржа не может совмещать деятельность фондовой торговой организации с другими видами профессиональной деятельности на рынке ценных бумаг, за исключением депозитарных и клиринговых услуг. [5]

Признаками классической фондовой биржи являются: 1) это централизованный рынок с фиксированным местом торговли; 2) на данном рынке существует процедура отбора лучших ценных бумаг, отвечающих определенным требованиям, таким как финансовая устойчивость и крупный размер эмитента, массовость спроса и т. Д.; 3) порядок отбора лучших операторов рынка в члены фондовой биржи; 4) на рынке действуют стандартные торговые процедуры; 5) централизация регистрации сделок и расчетов по ним; 6) установление официальных биржевых котировок; 7) наблюдение за членами фондовой биржи. [6]

[6]

Таким образом, фондовая биржа является организованным, регулярно функционирующим фондовым рынком и представляет собой механизм, чрезвычайно важный для организации предпринимательской деятельности и функционирования современной рыночной экономики в целом.

Биржа создана в форме некоммерческого партнерства. Основная цель его деятельности — создание благоприятных условий для масштабной и эффективной торговли акциями.

Доходы биржи ограничены суммами, необходимыми для обеспечения ее нормального функционирования и развития. Они не используются для выплаты дивидендов акционерам. Операторами бирж являются банки, инвестиционные и финансовые компании, а также фонды, брокерские конторы.Чтобы лучше понять суть фондовой биржи, разберем ее основные функции в экономике страны.

2.2 Экономические функции фондовых бирж

Биржа выступает одним из регуляторов финансового рынка. Его основная роль заключается в продвижении финансового и ссудного капиталов. С одной стороны, он аккумулирует и концентрирует эти капиталы, а с другой — финансирует государство и различные экономические структуры. Роль фондовой биржи в народном хозяйстве определяется, прежде всего, долей акционерной собственности в производстве валового национального продукта. [7]

С одной стороны, он аккумулирует и концентрирует эти капиталы, а с другой — финансирует государство и различные экономические структуры. Роль фондовой биржи в народном хозяйстве определяется, прежде всего, долей акционерной собственности в производстве валового национального продукта. [7]

Функции фондовой биржи: создание постоянно действующего рынка; определение цен; распространение информации о товарах и финансовых инструментах, их цене и условиях обращения; поддержание профессионализма торговых и финансовых посредников; разработка правил; индикация состояния экономии. Одной из основных функций фондовой биржи является мобилизация и концентрация свободных денежных капиталов и накопление посредством продажи ценных бумаг, а также передача прав собственности. [8]

Другой функцией биржи является поддержание высокого уровня ликвидности вложений в акции и гарантии использования сделок.

Биржи помогают собирать деньги для наращивания производства товаров повышенного спроса и «отсасывают» деньги из отраслей, производящих товары, предложение на которые превысило спрос. Таким образом, фондовые биржи согласовывают размер спроса и предложения на товарных рынках, обеспечивая развитие национальной экономики в направлении, отвечающем потребностям потребителей.Равновесная цена денег на биржевом рынке действительно отражает уровень эффективности денежного капитала.

Таким образом, фондовые биржи согласовывают размер спроса и предложения на товарных рынках, обеспечивая развитие национальной экономики в направлении, отвечающем потребностям потребителей.Равновесная цена денег на биржевом рынке действительно отражает уровень эффективности денежного капитала.

Важной задачей фондовой биржи является обеспечение гласности и открытости биржевых торгов путем уведомления ее членов о месте и времени проведения торгов, о списке и котировке ценных бумаг, допущенных к обращению на фондовой бирже, о результатах торговых сетей. Другая сторона информационной функции заключается в том, что на основе анализа текущей ситуации на фондовых рынках инвесторы принимают решения о рыночной ситуации в стране. [9] Итак, фондовые биржи — это «ориентиры» для инвесторов. Это делает фондовые биржи еще более важными, особенно в странах с переходной экономикой, в свете прямых иностранных инвестиций как основного инструмента увеличения роста производства.

2.

3 Роль фондовых бирж в странах с переходной экономикой