«Гарантируем получение кредита людям с плохой кредитной историей»

Комментарий редакции

Мошенники нередко выдают себя за кредитных и страховых брокеров. Они пользуются тем, что многие люди не понимают, какие у брокеров функции и полномочия.

Страховые брокеры — это легальные посредники между клиентами и страховщиками. Они вправе не только помочь выбрать подходящий страховой полис, но и заключить договор от имени страховой компании. Но прежде чем подписывать такой договор, стоит проверить, есть ли у брокера лицензия. Реестр лицензированных страховых брокеров можно посмотреть на сайте Банка России.

Понятия «кредитный брокер» в законодательстве нет, и ни один посредник не может заключать договоры от имени банков. Кредитными брокерами обычно называют себя финансовые консультанты, которые помогают потенциальным заемщикам выбрать банк, собрать документы и оформить заявку на кредит. За свои советы и помощь консультанты вправе брать деньги.

Честные финансовые консультанты никогда не обещают, что вы точно получите кредит. Ведь решение чаще всего принимает даже не сотрудник банка, а программа, которая автоматически оценивает заемщика на основе документов о его доходе, стаже работы и кредитной истории. Повлиять на эту программу консультант не в состоянии.

Мошенники же «гарантируют», что их «связи в банке» обеспечат вам кредит. И берут деньги не просто за советы и информацию, но и «за гарантии». Также они могут выставить клиенту счет за фиктивную страховку.

Стоит иметь в виду, что страховка не может быть условием и тем более гарантией получения кредита. По закону заемщик обязан покупать полис в единственном случае — когда оформляет ипотеку. Жилье, которое находится в залоге у банка, должно быть застраховано.

Банк вправе предложить заемщику застраховать свою жизнь и здоровье, а также залог по кредиту. И если клиент согласится, может понизить ему процент по кредиту. Но навязывать страховку банк не имеет права.

И если клиент согласится, может понизить ему процент по кредиту. Но навязывать страховку банк не имеет права.

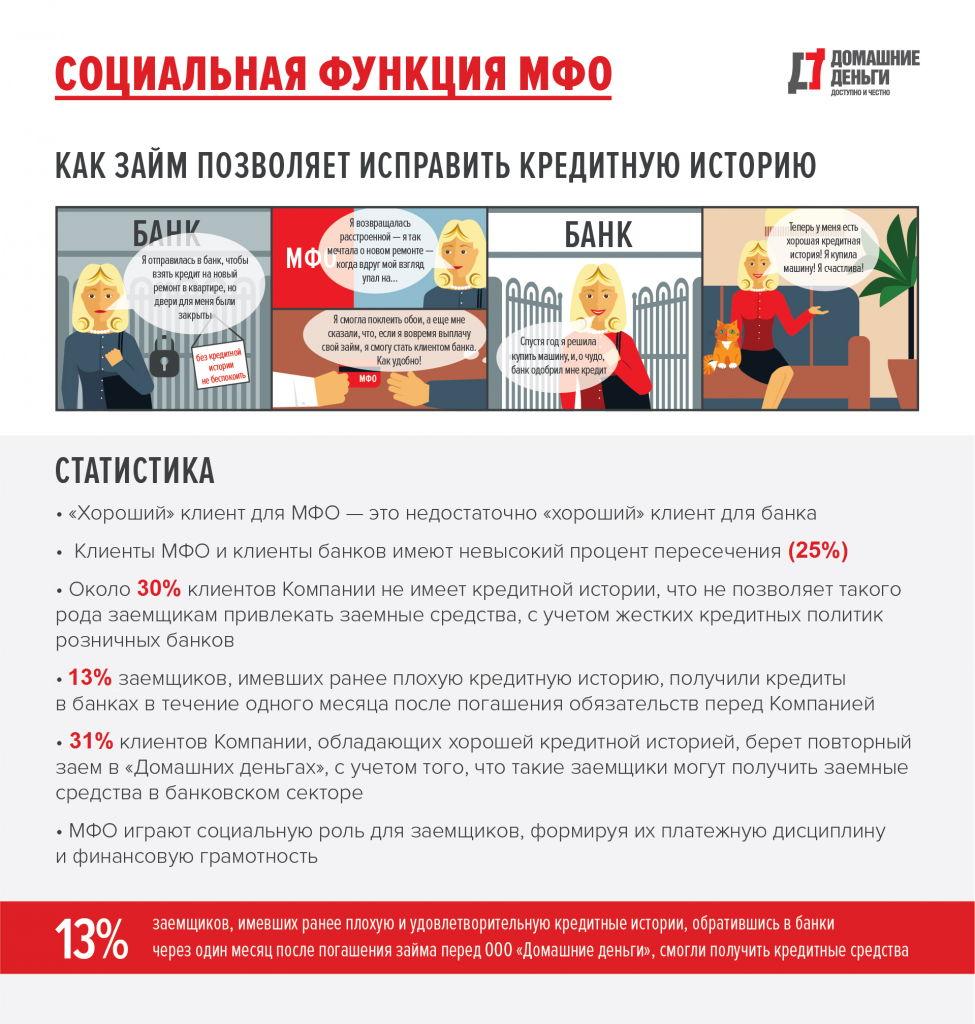

Если у вас плохая кредитная история, не стоит доверять «помощникам», которые обещают вам кредит. Лучше постараться самостоятельно исправить положение. О том, как это сделать, можно прочитать в материале «Кредитная история».

Что нужно знать о кредитной истории — СберБанк

Рассказываем, как формируется ваша кредитная история и объясняем, почему полезно держать её в порядке.

Что такое кредитная история?

Это информация обо всех ваших кредитах: где, когда и сколько брали, выступали ли созаёмщиком либо поручителем, аккуратно ли платили.

Как только вы подаёте заявку на кредит или заём, данные отправляются в бюро кредитных историй. Кредитную историю определяете вы сами, банки лишь передают информацию в бюро.

Кредитная история состоит из четырёх частей:

1. Титульная часть

Это ваши личные данные: ФИО, дата рождения, номер паспорта. Здесь могут быть также ваши ИНН и СНИЛС.

Здесь могут быть также ваши ИНН и СНИЛС.

2. Основная часть

Тут описываются все ваши закрытые и действующие кредиты, приводятся данные о сроках погашения и просрочках, если они допускались. Сюда же может включаться информация о судебных взысканиях по алиментам и долгам за услуги операторов сотовой связи или ЖКХ.

3. Закрытая часть

В ней записано, кто выдавал вам кредит или заём. Если ваша задолженность кому-либо передавалась, то эта информация тоже будет в закрытой части. Сюда же попадут и данные об организациях, которые запрашивали вашу кредитную историю с вашего согласия.

4. Информационная часть

Это сведения об обращениях за кредитом или займом — не только о тех, где вы получали деньги, но и о тех, кто отказал. Если отказы были, то в этот же раздел попадёт информация о причинах. Ещё тут фиксируются «признаки неисполнения обязательств»: таким признаком считаются две просрочки подряд в течение четырёх месяцев.

На что может влиять кредитная история?

Во-первых, на получение новых кредитов.

Когда вы подаёте заявку на кредит, банк сразу проверяет, как вы платили раньше, в том числе другим банкам. Большая часть отказов в кредитах связана именно с тем, что с кредитной историей что-то не в порядке — например, было много просрочек по выплатам. От кредитной истории может зависеть и максимальная сумма, которую банк готов вам выдать.

Во-вторых, на трудоустройство.

Когда вы устраиваетесь на серьёзную работу, особенно с материальной ответственностью, работодатель может поинтересоваться вашей кредитной историей. Он имеет право сделать запрос в бюро, если вы письменно дали такое разрешение. Это не простое любопытство: работодатель хочет быть уверен в том, что вы человек аккуратный, надёжный и ответственный.

В-третьих, на взаимодействие со страховыми компаниями.

Например, клиенту с хорошей кредитной историей полис может обойтись дешевле, чем недобросовестному плательщику.

Важно понимать, что идеальная кредитная история — понятие относительное. Там, где один банк легко выдаёт кредит, другой может отказать. У всех разные подходы к оценке кредитной истории, но главное, чтобы у вас не было систематических просрочек. А вот совершенно «пустая» кредитная история — не самый лучший вариант для банков.

С их точки зрения особенно надёжен тот клиент, который периодически получает и вовремя гасит кредиты, а не тот, кто вообще не брал их много лет.

В хорошей кредитной истории просрочек либо нет вообще, либо совсем мало

Кто может получить вашу кредитную историю?

1. Вы сами. При этом только вы можете видеть всю кредитную историю целиком, все четыре части, включая закрытую.

2. Любая организация, в которую вы обратились за кредитом. Ей покажут только информационную часть.

3. Банк, страховая компания или работодатель: бюро предоставит только по вашему письменному разрешению основную, титульную и информационную части вашей истории.

Зачем узнавать свою кредитную историю?

Если банки легко дают вам кредиты, можно и так считать, что история у вас хорошая. Но если вы только собираетесь взять важный для вас кредит и хотите оценить свои шансы, полезно заглянуть в кредитную историю.

Также она поможет разобраться, почему банк отказал в кредите, даже если вы всегда вовремя платили. К сожалению, в кредитных историях случаются ошибки: бывает, что просрочки по кредитам приписываются однофамильцам, бывает, что банк передаёт документы с опозданием, а бывает, что по старому кредиту остался копеечный долг за какую-нибудь комиссию, и о нём все забыли, кроме бюро. О таком лучше узнать как можно скорее, чтобы сразу исправить.

Также по истечении 30 дней после погашения каждого кредита рекомендуется запросить кредитный отчёт и убедиться, что погашенный кредит действительно значится таковым в составе вашей кредитной истории. В противном случае при обращении за будущими кредитами банки будут вынуждены признавать его действующим и учитывать платеж по нему при оценке вашей платежеспособности. Это может привести к тому, что вам одобрят кредит на меньшую сумму, чем вы рассчитываете.

Это может привести к тому, что вам одобрят кредит на меньшую сумму, чем вы рассчитываете.

Ещё один повод — перестраховка при потере паспорта. Если паспорт нашли мошенники, теоретически они могут получить по нему кредит в какой-нибудь не особенно придирчивой организации. Это отразится в кредитной истории. Чем раньше об этом узнать, тем быстрее такой кредит признают недействительным.

Как получить свою кредитную историю?

Есть два способа: в интернет-банке (например, в Сбербанк Онлайн) или напрямую в бюро кредитных историй. Бесплатно вы можете получать свою кредитную историю два раза в год.

Как исправить ошибку в кредитной истории?

Первым делом, нужно убедиться, что речь действительно об ошибке. Достоверные сведения удалить нельзя — если вы допускали просрочки, они останутся в вашей истории. Исправить можно только сведения, которые не соответствуют действительности.

Для этого нужно написать заявление об оспаривании кредитной истории, причем лучше обращаться напрямую в бюро, а не в банк. Полезно иметь на руках квитанции об оплатах, справку о погашении кредита и т.п. — всё, что может подтвердить вашу правоту. Подать заявление можно лично, либо отправить документы почтой, а заявление заверить у нотариуса. Бюро вместе с банком всё проверят за 30 дне , и если вы правы, банк уберёт ошибку и сообщит вам. После этого в течение 10 дней обновится информация и в бюро.

Полезно иметь на руках квитанции об оплатах, справку о погашении кредита и т.п. — всё, что может подтвердить вашу правоту. Подать заявление можно лично, либо отправить документы почтой, а заявление заверить у нотариуса. Бюро вместе с банком всё проверят за 30 дне , и если вы правы, банк уберёт ошибку и сообщит вам. После этого в течение 10 дней обновится информация и в бюро.

Если банк, который направил в бюро неверные или неполные сведения, уже ликвидирован, то для исправления кредитной истории придётся обращаться в суд. Решение суда нужно направить в бюро с требованием внести изменения.

Если ваша история хранится в нескольких бюро, то исправлять придётся везде. Банк, конечно, может оповестить другие бюро об ошибке, но лучше позаботиться о своей кредитной истории самому.

Как улучшить плохую кредитную историю?

Просто берите совсем небольшие кредиты и очень аккуратно их гасите. Можно оформить кредитную карту. За пару лет вы создадите новую историю взаимоотношений с банками — хорошую. Обычно банки пристально смотрят как раз на последние 2-3 года кредитной истории. И не забывайте вовремя оплачивать счета за жильё и телефон: злостные должники тоже получают плохую запись в кредитной истории.

Обычно банки пристально смотрят как раз на последние 2-3 года кредитной истории. И не забывайте вовремя оплачивать счета за жильё и телефон: злостные должники тоже получают плохую запись в кредитной истории.

Самое главное

Кредитную историю определяете вы сами, банки лишь передают сведения в бюро.

По кредитной истории банк судит о клиенте, а работодатель — о будущем сотруднике.

В кредитных историях бывают ошибки, но их можно исправить.

Кредитную историю можно улучшить.

Как кредитная история влияет на отношения банка и заемщика

Большая часть взрослого населения России и компаний хотя бы раз в жизни получали кредит или пользовались кредитной картой. Вся информация о взятых кредитах и платежной дисциплине попадает в кредитную историю – своего рода досье, которое становится неотъемлемой частью финансовой репутации заемщика. Это досье показывает, какие и когда он брал кредиты, погасил ли их в срок, есть ли за ним в настоящее время какая-либо задолженность.

А если вы – индивидуальный предприниматель или владелец малого бизнеса, ваша кредитная история даст банку информацию не только о вашей финансовой дисциплине, но и позволит оценить ваш бизнес. Ведь в этих случаях кредитная история малого предприятия и его владельца – это практически одно и то же. И когда вам потребуются деньги на развитие бизнеса, информация о том, как вы в свое время погашали автокредит, станет для банка решающей при принятии решении о кредитовании.

Сегодня кредитная история является одним из главных критериев в оценке банком платежеспособности заемщика. У каждого банка своя скоринговая модель оценки заемщиков, но все они обязательно учитывают информацию из бюро кредитных историй. Есть четкие критерии, по которым большинство банков откажут клиенту. Вы вряд ли получите кредит, если у вас есть непогашенная просрочка или та, что была погашена с опозданием на 120 и более дней. Настороженно банки относятся к большому числу действующих кредитов или к частым обращениям за ними.

Есть четкие критерии, по которым большинство банков откажут клиенту. Вы вряд ли получите кредит, если у вас есть непогашенная просрочка или та, что была погашена с опозданием на 120 и более дней. Настороженно банки относятся к большому числу действующих кредитов или к частым обращениям за ними.

Заемщиков с подобными характеристиками в России не так уж мало. По данным кредитных бюро, в конце 2014 г. 11% заемщиков имели одновременно три кредита, 9% — четыре и более; 8% заемщиков имеют кредиты в трех банках. И уже почти каждый пятый допускает просрочки.

Конечно, единственный совет заемщикам, которые хотят иметь хорошую кредитную историю, – не допускать просрочек. Но жизненные ситуации бывают разные, и, если все же вы в какой-то момент не можете оплатить очередной взнос, необходимо как можно быстрее обратиться в банк и договариваться о реструктуризации кредита. Если банк пойдет на это, то просрочки не будет.

Как показывает практика, у многих клиентов в кредитной истории имеются немногочисленные просрочки до 30 или 60 дней или же краткосрочные просрочки, допущенные несколько лет назад, после чего кредитная история была положительной. Они могут образоваться по самым обычным причинам: вы просто перепутали даты или уехали в командировку, в отпуск и забыли заранее внести платеж, временно потеряли работу или даже заболели. Таким заемщикам банки, вероятнее всего, предоставят кредит, так как все указывает на то, что клиент мог технически не успеть провести оплату вовремя или реабилитировался после сложного периода в жизни.

Они могут образоваться по самым обычным причинам: вы просто перепутали даты или уехали в командировку, в отпуск и забыли заранее внести платеж, временно потеряли работу или даже заболели. Таким заемщикам банки, вероятнее всего, предоставят кредит, так как все указывает на то, что клиент мог технически не успеть провести оплату вовремя или реабилитировался после сложного периода в жизни.

Но если все же банки вам в кредите отказывают, несмотря на то, что просрочки по кредитам остались в прошлом и вы уже давно являетесь идеальным заемщиком, для улучшения кредитной истории попробуйте взять небольшой потребительский кредит, например, в магазине бытовой техники. Выполнив в срок все обязательства, вы покажете банкам, что стали сознательным заемщиком.

Дополнительно необходимо отметить еще одну деталь: на практике в бюро кредитных историй по разным причинам могут случаться ошибки. Например, вы всегда оплачивали кредиты своевременно, но при запросе нового банки вам отказывают.

Большую роль играют кредитные истории и в плане проверки новых сотрудников. С июля 2014 г. работодатели получили возможность запрашивать в кредитных бюро выписки потенциальных сотрудников; особенно это актуально для проверки финансовой дисциплины будущих бухгалтеров, закупщиков или материально-ответственных лиц.

Из кредитной истории работодатель также может косвенно сделать вывод о том, как будущий сотрудник будет относиться к работе. Например, если его месячный платеж по кредиту невысок и отсутствуют просрочки, это может говорить о том, что человек умеет управлять личными финансами и ответственно относится к своим обязанностям. А наличие ипотечного кредита может рассматриваться как хороший мотиватор для эффективной работы.

Например, если его месячный платеж по кредиту невысок и отсутствуют просрочки, это может говорить о том, что человек умеет управлять личными финансами и ответственно относится к своим обязанностям. А наличие ипотечного кредита может рассматриваться как хороший мотиватор для эффективной работы.

Кредитная история – это что-то вроде летописи заемщика, в которой фиксируется каждый его шаг с того момента, как он впервые решил обратиться за кредитом. Ее, как и репутацию, легко испортить и достаточно трудно затем восстановить. Поэтому в наш век бурного развития рынка банковского кредитования есть стимул обращаться с ней бережно.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Кредитной историей не вышли – Газета Коммерсантъ № 86 (6324) от 22.05.2018

В первом квартале 2018 года произошло снижение уровня одобрения по необеспеченным кредитам, свидетельствуют данные бюро кредитных историй (БКИ).

По данным бюро кредитных историй «Эквифакс» (входит в тройку крупнейших российских БКИ), в течение первого квартала 2018 года по необеспеченным кредитам произошло резкое снижение уровня одобрения после достижения максимальных значений в декабре 2017 года. В марте значительно снизился процент одобрения по POS-кредитам (кредитование в торговых сетях) — сразу на 6 процентных пунктов по сравнению с февралем, до 32%. При этом заметно выросло число отказов из-за кредитной истории — с 13% до 18%. Это рекордное значение с апреля прошлого года. Также вырос процент отказов по аналогичной причине по кредитам наличными (с 4% до 9%) и по кредитным картам (с 20% до 22%). Впрочем, уровень одобрения по этим продуктам изменился незначительно.

По словам гендиректора «Эквифакса» Олега Лагуткина, рост числа отказов связан не только с сезонным изменением кредитной политики банков после пикового периода кредитования в четвертом квартале 2017 года. «Растет число клиентов, имеющих три и более текущих кредитных договора, а для многих банков наличие столь большого числа текущих обязательств является уже критичным, вследствие чего кредиторы отказывают в предоставлении кредитов»,— говорит он. По мнению заместителя гендиректора Объединенного кредитного бюро Николая Мясникова, рост отказов связан и с тем, что на фоне оживления рынка и снижения ставок «в банк идет больше заемщиков, которые испытывают необходимость в заемных средствах, например, для повседневных расходов или для погашения текущих задолженностей по ранее взятым кредитам».

Действительно, БКИ фиксируют и плавный рост закредитованности граждан, который также влияет на долю одобренных кредитов. За год доля клиентов, имеющих один кредит в банках, снизилась с 59,4% до 58,2%. При этом число заемщиков с двумя кредитами выросло с 23,6% до 23,9%. Три и более ссуды сейчас имеют 17,8% клиентов, тогда как год назад их доля не превышала 17%. Однако неспособность клиента обслуживать свои кредитные обязательства смущает далеко не все банки. Несмотря на наличие у заемщика дефолтного кредита, финансовые организации продолжают выдавать им новые кредиты. Кредит в магазине смогли получить 10,9% клиентов, у которых на момент получения был действующий кредит с длительностью просроченной задолженности 90 и более дней. Среди клиентов, получивших кредитные карты, доля дефолтных клиентов составила около 4%.

При этом число заемщиков с двумя кредитами выросло с 23,6% до 23,9%. Три и более ссуды сейчас имеют 17,8% клиентов, тогда как год назад их доля не превышала 17%. Однако неспособность клиента обслуживать свои кредитные обязательства смущает далеко не все банки. Несмотря на наличие у заемщика дефолтного кредита, финансовые организации продолжают выдавать им новые кредиты. Кредит в магазине смогли получить 10,9% клиентов, у которых на момент получения был действующий кредит с длительностью просроченной задолженности 90 и более дней. Среди клиентов, получивших кредитные карты, доля дефолтных клиентов составила около 4%.

Представители банков также отмечают увеличение размера совокупных обязательств, которые заемщики имеют на момент подачи новой заявки на кредит. По словам директора по управлению рисками Почта-банка Святослава Емельянова, клиенты, уже имеющие три-четыре действующих кредита, это априори высокорисковые клиенты и логично, что банки не спешат выдавать им новые ссуды. По словам заместителя председателя правления ОТП-банка Сергея Капустина, «также есть тенденция к увеличению случаев наличия плохой кредитной истории по клиентам, подавшим заявки на кредит, в связи с ее накоплением».

Участники рынка отмечают, что в условиях, когда реальные доходы граждан не растут, банки не спешат выдавать им новые кредиты. «Кредиторы незначительно изменили свою позицию с точки зрения консервативности скоринга,— говорит гендиректор Frank RG Юрий Грибанов.— Банки выдают кредиты весьма осмотрительно, для них основным является поддержание стоимости риска на определенном уровне и удержание доли просрочки в портфеле в рамках заданные показателей, поскольку все помнят последствия предыдущих кризисов». В результате, как резюмирует Николай Мясников, более 90% кредитов в первом квартале 2018 года было выдано клиентам с хорошей кредитной историей или тем, кто ранее не имел опыта взаимоотношений с банками.

Светлана Самусева

В 2017 году в банки и МФО стали чаще обращаться клиенты, уже имеющие дефолт по предыдущим займам. И если банки снизили долю одобрения таких заявок, то МФО ее значительно повысили, даже при том, что каждый пятый такой заемщик вновь допускает просрочку по займу свыше 90 дней.

Читать далее

Где взять личную ссуду

Заемщики с хорошей или отличной кредитной историей (690 и выше) имеют самые широкие возможности, когда дело доходит до покупки личных ссуд. Кредиторы рассматривают заемщиков со средней или плохой кредитной историей как более высокие риски, и в результате некоторые могут не предлагать ссуды. Но плохой кредитный рейтинг не означает, что вы не можете получить личную ссуду.

Три основных варианта получения личной ссуды:

Онлайн-кредиторы: Эти кредиторы предлагают удобный способ поиска и сравнения личных кредитов.

Кредитные союзы: Местный кредитный союз может предлагать частные ссуды с более низкими процентными ставками и более гибкими условиями, чем ссуды от других кредиторов.

Банки: несколько крупных банков и финансовых учреждений предлагают ссуды физическим лицам, в том числе Wells Fargo и Citibank.

Персональные займы от онлайн-кредиторов

Большинство онлайн-кредиторов указывают ставки и условия во время процесса предварительной квалификации после мягкой проверки кредитоспособности. Это просто запрос, и это не повредит вашей репутации; Жесткая проверка кредитоспособности — это фактическая заявка на получение кредита, которая может на короткое время снизить ваш кредитный рейтинг.

Это просто запрос, и это не повредит вашей репутации; Жесткая проверка кредитоспособности — это фактическая заявка на получение кредита, которая может на короткое время снизить ваш кредитный рейтинг.

Абсолютная конкуренция на рынке личных займов означает, что онлайн-кредиторы изо всех сил стараются выделиться среди традиционных кредиторов либо с руководящими принципами кредитования, которые выходят за рамки традиционных моделей кредитного скоринга, либо с дополнительными функциями, такими как гибкие платежи, отсутствие комиссий или способы снижения ваших процентов ставка при погашении.

Некоторые онлайн-кредиторы ориентированы на сильных заемщиков, предлагая большие суммы ссуд и низкие процентные ставки. Кредитный рейтинг от 690 до 719 считается хорошим, а рейтинг 720 и выше — отличным.

Другие кредиторы обслуживают заемщиков со средним или ниже кредитным рейтингом. Ставки выше, но кредитор может учитывать другие факторы, помимо вашего среднего (от 630 до 689) или плохого (от 300 до 629) кредитного рейтинга.

Заемщики с плохой кредитной историей могут рассмотреть:

Ссуду по совместному подписанию. Друг или родственник с хорошей кредитной историей может помочь вам получить ссуду или более низкую процентную ставку. Содействующая сторона несет ответственность за выплату кредита, если вы этого не сделаете.

Персональные ссуды от кредитных союзов

Кредитные союзы часто готовы работать с заемщиками, имеющими справедливую или плохую кредитоспособность.Эти некоммерческие финансовые учреждения обслуживают людей, которые живут, учатся, работают или поклоняются в определенной местности. Чтобы подать заявку на ссуду, вам необходимо сначала стать участником.

«

Если вы ищете небольшой личный заем, кредитный союз должен быть вашей первой остановкой».

Если вы ищете небольшую личную ссуду — менее 2500 долларов, — кредитный союз должен быть вашей первой остановкой. Некоторые кредиторы не предлагают такие маленькие ссуды.

Персональные ссуды в банках

Вам, вероятно, понадобится хороший кредит, чтобы претендовать на получение ссуды для физических лиц в банке.Если вы уже являетесь клиентом банка, вы можете получить такие преимущества, как подача заявки без посещения отделения или право на получение большей суммы кредита.

Некоторые крупные банки предлагают бесплатные кредитные рейтинги или ссуды без комиссии за оформление.

К крупным банкам, которые выдают ссуды физическим лицам, относятся:

Ситибанк: ссужает в основном основных заемщиков и лимиты составляют 12 500 долларов США для новых клиентов.

Discover: фокусируется на ссудах консолидации долга и предоставляет бесплатные оценки FICO, независимо от того, являетесь ли вы существующим клиентом или нет.

Маркус: Интернет-кредитор от Goldman Sachs, который не взимает комиссию и дает заемщикам возможность отсрочить платеж после 12 месяцев своевременных платежей.

Wells Fargo: позволяет заемщикам отправлять деньги напрямую кредиторам для консолидации долга.

Некоторые из самых известных национальных банков, такие как Bank of America и Chase, не предлагают необеспеченные личные займы. Они действительно предлагают другие кредитные продукты, такие как ипотека, кредитные линии и кредитные карты.

Местный общественный банк может предлагать личные ссуды. У существующих клиентов, имеющих хорошую репутацию в банке, больше шансов получить самые низкие ставки.

Как выбрать кредитора

Покупая личный заем, обращайте внимание на годовую процентную ставку, а не только на процентную ставку или ежемесячный платеж. Годовая процентная ставка включает процентную ставку и любые дополнительные сборы, которые вы должны заплатить. Это лучшее сравнение стоимости яблок и яблок для двух займов.

“

Покупайте по ценам, но не только по ценам.”

Покупайте по ценам, но не только по ценам. Подумайте, какой кредитор предлагает удобные для потребителей функции, которые могут вам понадобиться. Например, с некоторыми ссудами на консолидацию долга кредиторы будут отправлять деньги напрямую кредиторам, избавляя вас от этого шага. Другие кредиторы могут позволить вам выбрать дату платежа или прощать периодическую плату за просрочку платежа.

Подумайте, какой кредитор предлагает удобные для потребителей функции, которые могут вам понадобиться. Например, с некоторыми ссудами на консолидацию долга кредиторы будут отправлять деньги напрямую кредиторам, избавляя вас от этого шага. Другие кредиторы могут позволить вам выбрать дату платежа или прощать периодическую плату за просрочку платежа.

Разница в полпункта в процентной ставке по пятилетнему индивидуальному займу в размере 5000 долларов будет стоить около доллара в месяц. Однако гибкость переноса платежа может удержать вас от пропуска платежа и понесения пени за просрочку платежа, а также снижения вашего кредитного рейтинга.

Некоторые кредиторы могут предоставлять ссуды только для определенных целей. Payoff, например, ищет только клиентов, которые хотят консолидировать задолженность по кредитной карте. Некоторые кредитные союзы выдают крупные ссуды только на ремонт дома. Но большинство кредиторов не заботится о том, что вы делаете с деньгами.

Как получить личную ссуду без кредита

В вашей жизни могут быть моменты, когда вам понадобится личная ссуда. Но если вы только начинаете, может быть сложно получить ссуду без кредита.Чтобы помочь вам сориентироваться в этом туманном периоде, когда ваша кредитная история невелика, мы обсудим, как получить личную ссуду без кредита, какие у вас есть варианты, является ли ссуда без проверки кредитоспособности хорошей идеей и альтернативы стоит учесть.

Но если вы только начинаете, может быть сложно получить ссуду без кредита.Чтобы помочь вам сориентироваться в этом туманном периоде, когда ваша кредитная история невелика, мы обсудим, как получить личную ссуду без кредита, какие у вас есть варианты, является ли ссуда без проверки кредитоспособности хорошей идеей и альтернативы стоит учесть.

Перейти к:

Могу ли я получить ссуду без кредита?

Технически возможно получить ссуду без кредитного балла. Но если вы попытаетесь получить ссуду без кредитного рейтинга, вы, вероятно, столкнетесь с высокой процентной ставкой и менее чем благоприятными условиями.Отсутствие кредита пугает кредиторов. Инструмент, который они обычно использовали бы, чтобы судить, вернете ли вы ссуду (ваш кредитный рейтинг), либо не существует, либо слишком слаб, чтобы сообщить им то, что им нужно знать.

Вот несколько причин, по которым у вас может не быть кредитного рейтинга:

- Вы только вступаете во взрослую жизнь и у вас не было времени или возможности набрать кредитный рейтинг.

- Вы не использовали кредит последние два года. Отсутствие активности останавливает потребность бюро кредитных историй в получении точной оценки.

- Вы недавно иммигрант, только начинаете жить в США и должны создать кредитный рейтинг с нуля.

Отсутствие кредитного рейтинга — это не то же самое, что плохой кредитный рейтинг. Когда кто-то говорит вам, что у вас нет кредитного рейтинга, это просто означает, что нет четких данных о том, как вы ведете себя как заемщик. Персональные ссуды для тех, у кого нет кредита, представляют собой варианты заимствования, специально разработанные для заемщиков, у которых нет длительной кредитной истории.

Получить ссуду без кредита может быть непросто.Даже если у вас есть кредит, кредитный рейтинг, необходимый для личных кредитов, может немного сбить с толку. Если вы хотите получить автокредит, кредит для финансирования нового пула или личный заем для покрытия чрезвычайной ситуации, хороший кредитный рейтинг — это ключ к открытию кредитной двери.

Какие варианты ссуды доступны, если у меня нет кредита?

Допустим, вы оказались в затруднительном положении и вам необходимо получить личную ссуду без кредита. Право на получение экстренной ссуды без кредитной истории непросто, но возможно.Чтобы получить ссуду без кредита, нужно знать свои варианты.

Ниже мы поговорим о том, как эти варианты могут помочь вам получить ссуду без кредита:

- Онлайн-кредиторы

- Банки и кредитные союзы

- Cosigner

- Залог (обеспеченные ссуды)

- Выплаты по зарплате

- Личные ссуды для плохих кредитов

- Ссуды для кредитных организаций

- Семья и друзья

Онлайн-кредиторы

Некоторые онлайн-кредиторы обслуживают заемщиков, желающих получить ссуду без кредита, взвешивая другие вещи.Они могут посмотреть, где вы учились в колледже, вашу специальность и средний балл.

Банки и кредитные союзы

Если ваша кредитная история практически не существует, вы можете быть удивлены своей способностью получить ссуду без кредита через домашний банк или кредитный союз. Пока у вас есть налаженные отношения, банк или кредитный союз может легко открыть вашу учетную запись, чтобы проверить, например, насколько регулярно вы делаете вклады, тратите ли вы больше, чем вносите, и в целом, насколько ответственно вы обращаетесь со своим счетом.

Пока у вас есть налаженные отношения, банк или кредитный союз может легко открыть вашу учетную запись, чтобы проверить, например, насколько регулярно вы делаете вклады, тратите ли вы больше, чем вносите, и в целом, насколько ответственно вы обращаетесь со своим счетом.

Cosigner

Сотрудник с высоким кредитным рейтингом повышает ваши шансы на получение кредита. Это также увеличивает вероятность того, что вы получите низкую процентную ставку и привлекательные условия погашения. Кроме того, каждый своевременный ежемесячный платеж помогает создать положительную кредитную историю. Получите ссуду у соавтора только в том случае, если вы уверены, что сможете вернуть его: если вы пропустите ежемесячный платеж, пострадает кредит вашего соавтора.

Обеспечение (обеспеченные ссуды)

Есть два типа ссуд физическим лицам: обеспеченные и необеспеченные.Обеспеченная ссуда означает, что вы обещаете дать кредитору то, что у вас есть (актив), если вы не можете выплатить ссуду. Это называется «залог залога». Обычно легче претендовать на получение личных займов без кредита, если вы можете предложить залог.

Это называется «залог залога». Обычно легче претендовать на получение личных займов без кредита, если вы можете предложить залог.

Залогом может быть что угодно, например пенсионный счет, машина, сберегательный счет или драгоценности.

Авансы по получению зарплаты

Некоторые работодатели предлагают авансы по получению зарплаты. Это ссуды, погашаемые за счет удержаний из будущих зарплат.Часто эти программы реализуются через сторонние кредитные компании и предлагают всем сотрудникам одинаковые процентные ставки и условия — независимо от их кредитного рейтинга.

Если вам необходимо получить ссуду без кредита, и ваш работодатель предлагает аванс в счет зарплаты, это может принести вам пользу двумя способами:

- Вы получите необходимую ссуду, когда она вам понадобится.

- Это может помочь увеличить ваш кредитный рейтинг.

Перед тем, как взять ссуду, убедитесь, что вы понимаете, сколько она будет вам стоить в виде процентов и комиссионных. Также узнайте об условиях погашения и убедитесь, что вы можете позволить себе ежемесячный вычет из своей зарплаты.

Также узнайте об условиях погашения и убедитесь, что вы можете позволить себе ежемесячный вычет из своей зарплаты.

Персональные ссуды для плохой кредитной истории

Как мы уже упоминали, иметь тонкий или несуществующий кредитный рейтинг — это не то же самое, что иметь плохой кредитный рейтинг. Тем не менее, кредиторы, готовые взять на себя риск в отношении заемщиков, которым необходимо получить ссуду без кредита, часто являются теми же кредиторами, которые берут на себя риск в отношении заемщиков с плохой кредитной историей.

С личными ссудами на случай плохой кредитной истории дает вам возможность совершать полные и своевременные платежи, что повысит ваш рейтинг.Просто следите за процентными ставками — ставки по этим займам могут быть очень высокими.

Ссуды для создания кредита

Чтобы получить ссуду без кредита, вы можете рассмотреть вопрос о ссуде для создания кредита. Получая ссуду на строительство кредита, вы подаете заявку и получаете разрешение на получение небольшой ссуды. Вы производите платежи по ссуде, включая проценты, и эти платежи сообщаются кредитным бюро. Только после того, как все платежи будут произведены, вы получите доступ к взятым в долг.

Вы производите платежи по ссуде, включая проценты, и эти платежи сообщаются кредитным бюро. Только после того, как все платежи будут произведены, вы получите доступ к взятым в долг.

Кредит на создание кредита — хороший вариант, если вы пытаетесь получить кредит.Это не лучший вариант, если деньги нужны сразу.

Семья и друзья

Для вашей семьи и друзей не будет секретом, что вам понадобится помощь в получении ссуды, если у вас нет кредита. Они поймут, если вы не успели собрать кредитную историю. Если вы оказались в чрезвычайной ситуации, обратитесь за помощью к тем, кто о вас заботится.

Если они согласны одолжить вам деньги, относитесь к ним так же, как и к любой ссуде. Напишите договор с указанием:

- Сколько вы занимаетесь

- Как часто вы будете делать платеж

- Сколько будет выплачиваться

- Когда кредит будет выплачен полностью

А затем придерживайтесь его .Нет ничего хуже, чем потерять доверие кого-то достаточно доброго, чтобы прийти вам на помощь.

Является ли ссуда без проверки кредитоспособности хорошей идеей?

Нет. Даже в крайнем случае, ссуда без чека никогда не бывает хорошей идеей. Лучше выбрать один из вариантов, перечисленных выше.

Как следует из названия, ссуда без проверки кредитоспособности не требует проверки кредитоспособности. Однако это не означает, что вы автоматически получаете квалификацию. Кредиторы смотрят на такие вещи, как занятость, доход и то, есть ли у вас обеспечение.И эти ссуды часто слишком дороги, из-за чего заемщики попадают в порочный круг долгов. Будьте очень осторожны, если рассматриваете ссуду без проверки кредитоспособности.

На рынке много кредитов без проверки кредитоспособности. И ссуды до зарплаты, и ссуды под залог являются типами ссуд без проверки кредитоспособности. Оба являются непомерно дорогими, часто взимая 400% или более процентов. И то и другое может заманить вас в ловушку цикла заимствования, а затем необходимости занять больше, чтобы выплатить первый заем.

Некоторые кредиторы, не проверяющие кредитоспособность, дают своим компаниям причудливые названия, призванные походить на обычные банки.Общим для всех кредитов без проверки кредитоспособности являются недопустимо высокие процентные ставки, непомерные комиссии и условия, затрудняющие выплату кредита в срок.

Итоги

Искать ссуду без кредита — это ни весело, ни легко. Однако получение кредита в этой ситуации возможно. Если вы хотите получить ссуду без кредита, просмотрите эти рекомендации, найдите тот, который лучше всего соответствует вашей ситуации, и сделайте это. Если вы будете осторожно управлять ссудой, когда она окажется в ваших руках, вы на пути к созданию прочного кредитного рейтинга.

Остались вопросы?

Вот еще несколько вопросов, на которые мы ответили:

Ссуды и кредитные баллы

Другие темы

Лучшие плохие кредитные ссуды в 2021 году

Иногда вам нужно занять деньги, чтобы преодолеть финансовый разрыв, и плохо кредит может случиться с лучшими из нас после тяжелых финансовых трудностей или неожиданных жизненных событий. Прежде чем подавать заявку на получение личного кредита онлайн на случай плохой кредитной истории, изучите все другие доступные варианты. Например, вы можете попытаться занять у друзей или родственников, использовать общественные и благотворительные ресурсы, быстро заработать деньги или позвонить кредиторам, чтобы выяснить план выплат.Не думайте о личной ссуде с плохой кредитной историей как о способе быстро получить деньги — помните, каждый доллар, который вы занимаетесь, вы должны вернуть, а затем — в большинстве случаев это большие деньги.

Прежде чем подавать заявку на получение личного кредита онлайн на случай плохой кредитной истории, изучите все другие доступные варианты. Например, вы можете попытаться занять у друзей или родственников, использовать общественные и благотворительные ресурсы, быстро заработать деньги или позвонить кредиторам, чтобы выяснить план выплат.Не думайте о личной ссуде с плохой кредитной историей как о способе быстро получить деньги — помните, каждый доллар, который вы занимаетесь, вы должны вернуть, а затем — в большинстве случаев это большие деньги.

Если вы использовали все другие варианты финансирования и определили, что личный заем с плохой кредитной историей — ваш лучший вариант, то убедитесь, что вы нашли лучший личный заем с плохой кредитной историей, чтобы избежать высоких процентных ставок и занять больше денег, чем вы можете себе позволить вернуть деньги.

Лучшие кредиторы с плохой кредитной историей в 2021 году

Чтобы определить лучшие ссуды с плохой кредитной историей, мы использовали нашу собственную методологию SimpleScore для оценки ставок каждого кредитора, условий, сумм ссуд, комиссий и службы поддержки клиентов. Мы также расскажем, как подать заявку на получение ссуды с плохой кредитной историей, когда использовать личный ссуду по сравнению с другими вариантами, и шаги, которые вы можете предпринять, чтобы улучшить свой кредитный рейтинг и обеспечить более высокую процентную ставку.

Мы также расскажем, как подать заявку на получение ссуды с плохой кредитной историей, когда использовать личный ссуду по сравнению с другими вариантами, и шаги, которые вы можете предпринять, чтобы улучшить свой кредитный рейтинг и обеспечить более высокую процентную ставку.

Почему стоит доверять простому доллару?

Когда мы оцениваем и проверяем безнадежные ссуды онлайн, мы используем нашу методологию SimpleScore, которую мы сделали доступной для проверки в духе финансового благополучия, прозрачности и честности. В рейтинговой системе SimpleScore используются пять идентифицируемых и измеримых факторов для присвоения баллов каждому бренду в категории безнадежных кредитов.SimpleScore позволяет легко сравнивать плохие кредитные ссуды в Интернете, чтобы принимать обоснованные и финансово обоснованные решения в отношении вашего следующего кредитного продукта.

Проверьте ставки по личным ссудам

Ответьте на несколько вопросов, чтобы узнать, на какие личные ссуды вы претендуете заранее. Это быстро и легко, и это не повлияет на ваш кредитный рейтинг.

Это быстро и легко, и это не повлияет на ваш кредитный рейтинг.

Фильтр и сортировка

Кредитный партнерГодовая процентная ставка от суммы ссуды

Мы нашли результаты в Калифорнии.

Больше предложенийПоследние новости о проблемных кредитах

Плохие кредиты и пандемия

Как личные кредиты затронуты COVID-19Если у вас возникли трудности с выплатой личного кредита из-за COVID-19, ваш кредитор может помочь. Многие кредиторы, банки и кредитные союзы предлагают облегчение долгового бремени, освобождение от ответственности и другие варианты помощи.

И если вам нужна ссуда, чтобы справиться с COVID-19, убедитесь, что вы выбираете лучших кредиторов и ставки, соответствующие вашим финансовым потребностям.Вы можете иметь право на получение ссуды для тяжелых условий жизни в зависимости от вашего дохода, кредитной истории и платежной истории. Большинство ссуд на случай COVID-19 имеют более низкую процентную ставку и отсрочку платежей в помощь.

Большинство ссуд для особо тяжелых условий жизни варьируются от 1000 до 5000 долларов и выплачиваются в более короткие сроки. Даже несмотря на то, что ссуда может показаться единственным вариантом, лучше убедиться, что вы исчерпали все возможности, прежде чем получать ссуду, потому что это может отрицательно повлиять на ваш кредит.

Ресурсы для людей, которые финансово влияют на COVID-19Вот еще несколько ресурсов, которые помогут вам в это время.

Федеральное агентство жилищного финансирования также предлагает домовладельцам помощь, включая воздержание и предотвращение потери права выкупа.

Сравните лучших кредиторов для проблемных кредитов

| Кредитор | Годовая процентная ставка | Сумма кредита | Условия | Минимальный кредитный рейтинг | SimpleScore |

|---|---|---|---|---|---|

| До 20 000 долларов США | До 60 месяцев | Не в списке | 4. 5 5 | ||

| Peerform | 5,99% –29,99% | 4 000–25 000 долларов | 3 года | 600 Оценка FICO | 4 |

| NetCredit | 34312–60 месяцев | Не указан | 3,2 | ||

| Avant | 9,95% –35,99% | 2 000–35 000 долларов | 24–60 месяцев | Заемщики Avant имеют кредитный рейтинг 600–700 | 903 903 903 3,75|

| Персональные займы.com | 5,99% –35,99% | До 35 000 долл. США | 90 дней – 72 месяца | 600 | 4,25 |

| BadCreditLoans.com | 5,99% –35,99% | 312 500–903 долл. США | месяцевНе указано | 3,6 |

P Персональные ссуды Предлагаются онлайн-кредиторами, банками или кредитными союзами. Персональные ссуды для людей с плохой кредитной историей обычно выдаются с более высокой процентной ставкой, более коротким сроком и меньшими суммами. Подумайте о том, чтобы взять личную ссуду с плохой кредитной историей, только если вы исчерпали все другие варианты получения денег и знаете, что сможете быстро ее выплатить.

Персональные ссуды для людей с плохой кредитной историей обычно выдаются с более высокой процентной ставкой, более коротким сроком и меньшими суммами. Подумайте о том, чтобы взять личную ссуду с плохой кредитной историей, только если вы исчерпали все другие варианты получения денег и знаете, что сможете быстро ее выплатить.

Плохая кредитная история может исключить возможность использования лучших процентных ставок, но это не означает, что у вас не будет доступа к необходимым средствам. В отчете Transunion о отраслевой аналитике за 4 квартал 2019 года было обнаружено, что остатки по личным кредитам составили рекордно высокого уровня в 161 миллиард долларов, что на 23 миллиарда долларов больше, чем годом ранее.

Персональные ссуды имеют фиксированные сроки и процентные ставки, что упрощает составление бюджета для погашения, поскольку вы знаете, какой будет ваш платеж каждый месяц. Срок вашей ссуды будет варьироваться от кредитора к кредитору, хотя периоды выплаты обычно составляют от 24 до 84 месяцев. Более длительный срок означает меньшие ежемесячные платежи, но более высокие проценты со временем. Поскольку годовая процентная ставка для плохих кредитных ссуд часто выше — например, до 400%, вам следует ожидать, что вы будете платить больше в виде процентов и комиссий.

Более длительный срок означает меньшие ежемесячные платежи, но более высокие проценты со временем. Поскольку годовая процентная ставка для плохих кредитных ссуд часто выше — например, до 400%, вам следует ожидать, что вы будете платить больше в виде процентов и комиссий.

Однако будьте осторожны, так как легкие плохие кредитные ссуды имеют свою цену — условия, связанные с плохими кредитными ссудами, значительно увеличивают шансы на погашение против заемщика, и, как правило, их трудно вернуть в разумные сроки.

Чтобы избежать дешевых плохих кредитных ссуд, которые могут еще больше навредить вашим финансам, лучше всего найти надежные личные ссуды онлайн для плохих кредитных организаций, у которых есть годовая процентная ставка менее 50%, чтобы избежать дешевых плохих кредитных ссуд, которые могут еще больше навредить вашим финансам. Это может показаться трудным, но можно получить безнадежную ссуду, не рискуя своим кредитом больше, чем необходимо.

Типичные способы использования личной ссуды и то, что можно использовать с плохой кредитной ссудой для Прежде чем брать ссуду, обдумайте всю свою финансовую ситуацию. Если у вас плохой кредит, вы получите более высокую процентную ставку, а это означает, что в конечном итоге будет возвращено больше денег.

Если у вас плохой кредит, вы получите более высокую процентную ставку, а это означает, что в конечном итоге будет возвращено больше денег.

Плохая кредитная история. Личные ссуды можно использовать в любых целях. Если вы заинтересованы в консолидации долга для улучшения своего кредитного рейтинга или в быстром поступлении денежных средств на свой банковский счет, субстандартный кредит может помочь. Вот некоторые из наиболее распространенных вариантов использования личных ссуд на случай плохой кредитной истории:

- Выплата долга по кредитной карте с высокой процентной ставкой

- Консолидация долга

- Проекты благоустройства дома

- Оплата медицинских счетов

- Неожиданные чрезвычайные ситуации

- Покрытие транспортных расходов

- Рефинансирование существующих кредитов

- Военные кредиты

Ищите автокредит вместо личного кредита.

Лучшие кредиторы для плохих кредитов

Лучшее для срочных ссуд — OneMain Financial

Если бы ссуды были автомобилем, OneMain Financial была бы быстрой. Но, как и в случае с бензином премиум-класса, вы не сэкономите на процентах с самой низкой годовой процентной ставкой 18%.

Но, как и в случае с бензином премиум-класса, вы не сэкономите на процентах с самой низкой годовой процентной ставкой 18%.

Сумма займа

1500–20 000 долларов

SimpleScore

4,4 / 5,0

SimpleScore OneMain Financial 4.4OneMain Financial предоставляет различные индивидуальные займы для всех типов заемщиков.Потребители с более низким кредитным рейтингом могут не иметь права на все кредитные продукты OneMain Financial, но найдут продукты, соответствующие их потребностям. OneMain предоставляет плохие кредитные ссуды, которые учитывают другие факторы, помимо кредитного рейтинга. Кроме того, заемщик может предоставить автомобиль, грузовик или другое имущество в качестве залога, чтобы соответствовать требованиям.

Сначала рассмотрите следующее:

- Минимальный кредитный рейтинг: Не указан — OneMain Financial рассматривает больше, чем просто кредитный рейтинг для соответствия требованиям

- Сборы: 25–400 долларов США или 1% –10% комиссия за оформление, 5–5 долларов США 30 долларов или 1.

5% –15% комиссия за просрочку

5% –15% комиссия за просрочку - Время финансирования: В тот же день

- Отличительная особенность: Можно предоставить залог

В новостях

В октябре 2020 года Business Wire опубликовал статью о предоставлении помощи OneMain Financial для своих клиентов, пострадавших от урагана Салли. Эти клиенты могут отложить выплаты по кредиту с 25 сентября 2020 года по 26 октября 2020 года. Правомочные клиенты могут связаться с представителем, чтобы снять некоторые дополнительные расходы, такие как штрафы за просрочку платежа и сборы за возврат.«Мы хотим помочь пострадавшим клиентам и призываем их обращаться к нам, если им нужна помощь с их кредитами», — сказал Гэри Фулк, старший управляющий директор OneMain Financial.

OneMain Financial Disclosure Не все кандидаты имеют право на получение кредита на более крупную сумму или наиболее выгодные условия кредита. Утверждение ссуды и фактические условия ссуды зависят от вашей способности соблюдать наши кредитные стандарты (включая ответственную кредитную историю, достаточный доход после ежемесячных расходов и наличие залога). Для получения более крупных сумм ссуды требуется первое залоговое удержание в отношении автотранспортного средства возрастом не более десяти лет, которое соответствует нашим требованиям к стоимости и оформлено на ваше имя и имеет действующую страховку. Максимальная годовая процентная ставка составляет 35,99% с учетом государственных ограничений. Годовая процентная ставка обычно выше для кредитов, не обеспеченных транспортным средством. Самая низкая указанная годовая процентная ставка представляет 10% кредитов с наиболее выгодной годовой процентной ставкой. Военнослужащие, находящиеся на действительной военной службе, их супруги или иждивенцы, подпадающие под действие Закона о военном кредитовании, не могут закладывать какое-либо транспортное средство в качестве обеспечения ссуды. Поступления от займа OneMain не могут быть использованы для покрытия расходов на высшее образование, как определено в Положении Z CFPB, таких как расходы на колледж, университет или профессиональную подготовку; для любых деловых или коммерческих целей; покупать ценные бумаги; или в азартных играх или в незаконных целях.

Для получения более крупных сумм ссуды требуется первое залоговое удержание в отношении автотранспортного средства возрастом не более десяти лет, которое соответствует нашим требованиям к стоимости и оформлено на ваше имя и имеет действующую страховку. Максимальная годовая процентная ставка составляет 35,99% с учетом государственных ограничений. Годовая процентная ставка обычно выше для кредитов, не обеспеченных транспортным средством. Самая низкая указанная годовая процентная ставка представляет 10% кредитов с наиболее выгодной годовой процентной ставкой. Военнослужащие, находящиеся на действительной военной службе, их супруги или иждивенцы, подпадающие под действие Закона о военном кредитовании, не могут закладывать какое-либо транспортное средство в качестве обеспечения ссуды. Поступления от займа OneMain не могут быть использованы для покрытия расходов на высшее образование, как определено в Положении Z CFPB, таких как расходы на колледж, университет или профессиональную подготовку; для любых деловых или коммерческих целей; покупать ценные бумаги; или в азартных играх или в незаконных целях.

Заемщики в этих штатах подчиняются следующим минимальным размерам ссуд: Алабама: 2100 долларов. Калифорния: 3000 долларов. Джорджия: Если вы не являетесь настоящим клиентом, минимальная сумма кредита составляет 3 100 долларов США. Огайо: 2000 долларов. Вирджиния: 2600 долларов.

Заемщики (кроме нынешних клиентов) в этих штатах подпадают под следующие максимальные размеры необеспеченных кредитов: Флорида: 8000 долларов. Айова: 8 500 долл. США. Мэн: 7000 долларов. Миссисипи: 7500 долларов. Северная Каролина: 7500 долларов. Нью-Йорк: 20 000 долл. США. Техас: 8000 долларов. Западная Вирджиния: 7500 долларов. Беззалоговая ссуда — это ссуда, которая не требует от вас предоставления залога (например, автомобиля) кредитору.

Лучшее одноранговое кредитование — Peerform

Вам не захочется избавляться от этой паутины связей.PeerForm использует одноранговое кредитование, чтобы быстро получить деньги заемщиков, но их комиссии за создание останутся.

Если вам нужен вариант плохой кредитной ссуды, и ваш кредитный рейтинг плохой, но не совсем ужасный, Peerform — это кредитор, которого вы можете рассмотреть. Это платформа для однорангового кредитования, что означает, что заемщики сопоставляются с физическими лицами, желающими ссудить деньги. Это интересная концепция, которая исключает традиционные банки и иногда может предложить более низкие комиссионные за счет сокращения накладных расходов.

Помните, что Peerform отклонит любое приложение с кредитным рейтингом ниже 600, что является еще одной причиной для повышения вашего кредитного рейтинга. Благодаря этим критериям Peerform может предлагать потенциальным заемщикам ссуды в размере от 4000 до 25000 долларов с годовой процентной ставкой от 5,99% до 29,99%. Одним из недостатков использования Peerform является то, что получение финансирования может занять до двух недель. Так что, если вам нужны быстрые деньги, это может быть не лучшая платформа для вас. Кроме того, к ссуде прилагается комиссия за оформление кредита от 1% до 5%.

Одним из недостатков использования Peerform является то, что получение финансирования может занять до двух недель. Так что, если вам нужны быстрые деньги, это может быть не лучшая платформа для вас. Кроме того, к ссуде прилагается комиссия за оформление кредита от 1% до 5%.

Рассмотрим сначала:

- Минимальный кредитный рейтинг: 600

- Комиссия: Комиссия за просрочку в размере 5% или 15 долларов США, комиссия за выдачу 1% –5%, комиссия за неудачный платеж 15 долларов

- Время финансирования: 3 дня после окончательного утверждения

- Отличительная особенность: P2P-кредитование означает больше возможностей для утверждения заявки

Лучшее для создания кредита — NetCredit

Как и тот, кто не обращает внимания на все красные флажки своего партнера, NetCredit помогает заемщикам получить кредит независимо от их оценки.Но с некоторыми из самых высоких годовых ставок у него есть несколько собственных красных флажков.

SimpleScore

3.2 / 5.0

SimpleScore NetCredit 3.2NetCredit предлагает персональные ссуды с гораздо более высокими процентными ставками, чем у многих кредиторов, от 34% до 155% годовых. Преимущество NetCredit заключается в том, что он выходит за рамки только вашего кредитного рейтинга, иногда принимая заявки с рейтингом от 550. Кроме того, NetCredit имеет набор инструментов и гарантий, которые обеспечивают прозрачность и простоту использования для клиентов, даже позволяя заемщикам верните ссуду на следующий день после финансирования, если они передумают.

Рассмотрим сначала:

- Минимальный кредитный рейтинг: 600

- Сборы: До 5% от первоначального (в некоторых штатах), до 15 долларов за просрочку платежа

- Время финансирования: на следующий рабочий день

- Отличительная особенность: Заемщики могут рефинансировать свой личный заем (в некоторых штатах)

В новостях

В мае 2018 года Daily Press сообщила, что штат Вирджиния подал в суд на NetCredit за нарушение законов штата о защите прав потребителей . Государство утверждало, что NetCredit незаконно выдал более 47 миллионов долларов по ссудам под высокие проценты. За некоторыми исключениями, Вирджиния имеет ростовщичество в размере 12% по потребительским кредитам. Эти исключения не включают NetCredit, которая, по утверждению штата, предлагала вирджинцам ссуды с процентной ставкой до 155%.

Государство утверждало, что NetCredit незаконно выдал более 47 миллионов долларов по ссудам под высокие проценты. За некоторыми исключениями, Вирджиния имеет ростовщичество в размере 12% по потребительским кредитам. Эти исключения не включают NetCredit, которая, по утверждению штата, предлагала вирджинцам ссуды с процентной ставкой до 155%.

Лучшее мобильное приложение — Avant

Радуйтесь технически подкованным клиентам! Мобильное приложение Avant позволяет заемщикам легко получить доступ к информации о кредите и связаться со службой поддержки.

Avant специализируется на кредитовании заемщиков со средним кредитным рейтингом — клиентов с кредитным рейтингом от 600 до 700.Если вы попадаете в этот диапазон, Avant хорош, если вам нужны средства быстро, поскольку вы можете получить ссуду уже на следующий рабочий день после подачи заявления. Avant также делает свою службу поддержки клиентов доступной семь дней в неделю, что означает, что клиенты могут связаться с ними и задать вопросы даже в воскресенье утром.

Ссуды от Avant варьируются от 2 000 до 35 000 долларов США с годовой процентной ставкой от 9,95% до 35,99%, что разумно по сравнению с другими кредитами для людей с плохой кредитной историей. Кроме того, предлагаемые сроки займа составляют от 24 до 60 месяцев.Однако вам также следует знать, что за выдачу кредита взимается административный сбор, который составляет от 1,50% до 4,75% от самого кредита.

Рассмотрим сначала:

- Минимальный кредитный рейтинг: Avant заемщики имеют кредитный рейтинг 600–700

- Комиссии: Административный сбор до 4,75%, штраф за просрочку 25 долларов

- Время финансирования: Уже на следующий рабочий день

- Отличительная особенность: Выполняйте платежи и управляйте ссудой из мобильного приложения

В новостях

Avant работает со своими участниками, пострадавшими от COVID-19, в рамках своего Плана готовности и поощряет заемщикам использовать его мобильное приложение или панель обслуживания клиентов для обслуживания счетов.

Фактическая сумма, срок и годовая процентная ставка ссуды, на которую имеет право клиент, могут варьироваться в зависимости от определения кредита и законодательства штата. Минимальная сумма кредита зависит от штата. Кредитные продукты под брендом Avant выпускаются WebBank, членом FDIC.

Лучшая торговая площадка для плохих кредитных организаций — PersonalLoans.com

Завалены всем этим? Сделайте перерыв, и пусть PersonalLoans.com сделает всю работу и свяжет вас с кредиторами. Но не забудьте проверить его работу и ознакомиться с условиями каждого предложения.

SimpleScore

4 / 5,0

SimpleScore PersonalLoans.com 4 После заполнения всего одной онлайн-заявки PersonalLoans.com выполнит поиск в своей сети кредиторов, чтобы найти тот, который соответствует вашим потребностям и финансовому положению. Когда результаты вернутся, вам придется провести небольшое дополнительное исследование, чтобы найти лучший вариант. Обязательно ознакомьтесь с условиями и соглашениями каждого предложения, так как все они могут отличаться друг от друга.

годовых являются конкурентоспособными, и существует несколько типов ссуд, максимальная сумма которых составляет 35 000 долларов США.Конечно, это реферальный сайт, поэтому ваши условия, сборы и годовая процентная ставка будут варьироваться в зависимости от кредиторов, которые связываются с вами. Такую информацию легче получить у прямого кредитора.

Рассмотрим сначала:

- Минимальный кредитный рейтинг: 600

- Комиссии: Нет — это торговая площадка кредиторов; комиссии зависят от кредитора

- Срок финансирования: Зависит от кредитора

- Отличительная черта: PersonalLoans.com подбирает заемщиков с кредиторами для облегчения покупки кредитов.

Лучшее для действительно плохой кредитной истории — BadCreditLoans.com

Поскольку иметь действительно плохую кредитную историю уже достаточно плохо, BadCreditLoans.com облегчает вам беспокойство по поводу получения кредита. Однако низкой капитализации в 5000 долларов может быть недостаточно для преодоления финансового разрыва.

Однако низкой капитализации в 5000 долларов может быть недостаточно для преодоления финансового разрыва.

SimpleScore

3,6 / 5,0

SimpleScore BadCreditLoans.com 3,6Когда дело доходит до получения ссуды с действительно очень плохой кредитной историей, ваши возможности ограничены.Но BadCreditLoans.com — это сайт, который с 1998 года связывает заемщиков с плохой кредитной историей с сетью добровольных кредиторов. После того, как вы подадите заявку, вы получите предложения от сети кредиторов. Вы можете выбрать, какое предложение лучше всего подходит для вас и вашего финансового положения, прежде чем двигаться дальше в этом процессе.

Имейте в виду, что в зависимости от вашей ситуации вы можете не получать никаких предложений. С другой стороны, вы можете отклонить любое предложение, которое вам не подходит. После того, как вы примете предложение, типичные суммы кредита варьируются от 500 до 5000 долларов с годовой процентной ставкой от 5.Согласно его веб-сайту, от 99% до 35,99%. Срок погашения обычно составляет от трех до 36 месяцев. Хотя ставка в 35,99% годовых может показаться устрашающей, это лучше, чем хищническая ссуда до зарплаты.

Срок погашения обычно составляет от трех до 36 месяцев. Хотя ставка в 35,99% годовых может показаться устрашающей, это лучше, чем хищническая ссуда до зарплаты.

Сначала рассмотрим:

- Минимальный кредитный рейтинг: Не указан

- Комиссии: Нет — это торговая площадка кредиторов; комиссии зависят от кредитора

- Срок финансирования: Зависит от кредитора

- Отличительная черта: BadCreditLoans.com подбирает заемщиков с кредиторами для облегчения покупки кредитов.

Советы по выбору лучшей кредитной компании для вас.

Решите, зачем вам нужен кредит.Прежде чем начать процесс, оцените свою текущую ситуацию. Какова цель кредита? Сколько вам действительно нужно? Определив эти вещи, вы сможете лучше решить, какой заем лучше.

Магазин около Если получение личной ссуды — правильный шаг, тогда вам нужно будет выбрать кредитора. Совершайте покупки от традиционных банков и кредитных союзов до некоторых из лучших онлайн-кредиторов на случай плохой кредитной истории. Какой бы вариант вы ни выбрали, на ваши ежемесячные платежи влияет годовая процентная ставка ссуды. Постарайтесь найти ссуду, на которую вы можете претендовать, с максимально низкой годовой процентной ставкой.

Какой бы вариант вы ни выбрали, на ваши ежемесячные платежи влияет годовая процентная ставка ссуды. Постарайтесь найти ссуду, на которую вы можете претендовать, с максимально низкой годовой процентной ставкой.

Затем сравните условия и сборы для выбранных вами вариантов. Нельзя игнорировать долгосрочные последствия получения кредита на менее выгодных условиях. Сравнение личных займов поможет вам оценить условия и комиссию, чтобы убедиться, что выбранный вами вариант соответствует вашим финансам, а не просто решает потребность в деньгах.

Подумайте, какая гибкость вам нужна.Убедитесь, что условия погашения подходят вашему бюджету. Если вы хотите выплатить кредит до истечения срока, проверьте, взимает ли кредитор комиссию за погашение. Если есть комиссия за погашение, вы можете выбрать другого кредитора, который лучше соответствует вашим потребностям.

Составьте план погашения кредита Придумайте стратегию погашения кредита, чтобы вы никогда не задерживали платежи и не повредили свой кредит. Хотя сейчас ваш кредит может быть не самым лучшим, он не обязательно должен оставаться таким.Персональный заем можно использовать в ваших интересах для восстановления кредита за счет своевременных платежей.

Хотя сейчас ваш кредит может быть не самым лучшим, он не обязательно должен оставаться таким.Персональный заем можно использовать в ваших интересах для восстановления кредита за счет своевременных платежей.

Важно понимать, что такое плохая кредитная история и где вы стоите перед поиском правильной ссуды. Ваш кредитный рейтинг — это трехзначное число, которое отражает вашу историю кредитования и использования кредитных карт. Если вы регулярно пропускаете платежи или исчерпываете свои кредитные карты, у вас, скорее всего, будет плохой кредитный рейтинг.

Однако этот номер не присвоен произвольно. Определенные части вашей кредитной истории по-разному влияют на ваш кредитный рейтинг. История платежей, суммы задолженности, длина кредитной истории, новый кредит и сочетание кредитов — все это учитывается при расчете вашего кредитного рейтинга.

| Кредитный рейтинг | Расчетный годовой процент | Деталь |

|---|---|---|

| Отличный кредит (720 и более) | Менее 9% | Отличный кредит откроет лучшие ставки для всех кредиторов. |

| Хороший кредит (660–719) | 9% –14,99% | Кредитный рейтинг 700 означает, что вы находитесь примерно в 50-м процентиле |

| Справедливый кредит (600–659) | 15% — 35.99% | Вы, скорее всего, будете иметь право на получение ряда кредитов, хотя нет гарантии, что вы получите наилучшие возможные условия. |

| Плохая кредитоспособность (до 600) | 36% и более | Плохой кредитный рейтинг затрудняет открытие новых кредитов. |

Эти ставки основаны на рекламируемых кредиторами ставках по ссудам физических лиц, их рекомендуемой кредитной истории и требованиям к заемщикам. Ваша личная ставка по кредиту может отличаться в зависимости от дохода, стажа работы и текущих долгов.

Мы обнаружили, что 51% американцев не проверяют свой кредитный рейтинг.

Периодическая проверка вашего кредитного рейтинга может не только улучшить ваши шансы на получение высокой процентной ставки по ссуде или ипотеке, но также может улучшить ваше финансовое здоровье в долгосрочной перспективе. Если ваш кредитный рейтинг падает ниже 650, значит, ваш кредитный рейтинг плохой. Первым шагом в любом процессе получения кредита является определение вашего положения.

Если ваш кредитный рейтинг падает ниже 650, значит, ваш кредитный рейтинг плохой. Первым шагом в любом процессе получения кредита является определение вашего положения.

Процент заемщиков личных займов на кредитный рейтинг

Источник: Ежемесячный обзор отрасли TransUnion

Последние обновления: декабрь 2020 г.